人行放水忍手 內銀讓利有限

44行去年多賺13% 淨息差收窄

內地經濟去年保持穩定增長,帶動銀行業盈利增速回暖。羅兵咸永道報告指,去年44家上市內地銀行淨利潤按年增長13.06%,至1.83萬億元(人民幣‧下同),實現雙位數增長,惟淨利差及淨息差普遍收窄。此外,4月內地貸款市場報價利率(LPR)爆冷維持不變,分析料貨幣寬鬆幅度有限,將制約內銀的「讓利」空間。

去年6家內地大型商業銀行實現淨利潤1.29萬億元,按年增11.43%。年內上市內銀落實「減費讓利」政策,加大對中小微企業及普惠金融的支持力度,加上一年期LPR去年下調5點子,拖累「6大行」去年淨利差和淨息差按年均收窄6點子。

資產質素方面,截至去年底,44家上市內銀的不良貸款餘額1.7萬億元,較2020年底增1.14%,不良率及逾期率「雙降」。期內不良核銷規模按年減10.86%,至7,433億元。羅兵咸永道提醒,當前內地經濟面臨壓力,不良貸款暴露或存滯後性。

LPR利率意外未有下調

市場關注內地房地產違約對銀行業的影響,羅兵咸永道表示,目前房地產開發貸款佔整體銀行貸款約5%,而房地產貸款企業增速亦較其他行業低,意味影響有限。雖然去年房地產貸款不良率出現階段性上升,並預計今年銀行在相關領域的風險進一步受壓,惟在房地產維穩政策下,仍料房地產資產質素將保持整體穩定。

此外,繼中國人民銀行上周維持中期借貸便利(MLF)利率不變、全面降準幅度不及市場預期後,本月LPR亦維持不變,一年期和5年期LPR分別持穩於3.7厘和4.6厘。此前市場預計兩者均有望下調5點子。

華僑銀行大中華區研究負責人謝棟銘稱,3月以來,內地逾100個城市下調房貸利率,平均房貸利率降20至60點子,或消除當局降低利率的緊迫性。同時,美國聯儲局的收緊政策亦可能制約內地貨幣政策的寬鬆度。對於人行全面降準四分之一厘,他認為不足以將銀行融資成本降低5點子。

央行上繳利潤更勝降準

人行貨幣政策委員會委員王一鳴則指,向中央財政上繳利潤效果更勝降準,主要由於降準僅增加商業銀行的可用資金,不一定直接帶來信貸。相反,央行上繳的利潤經財政支出後,可直接進入企業和居民手中,從而改善居民和企業部門資產負債表,提振有效需求。

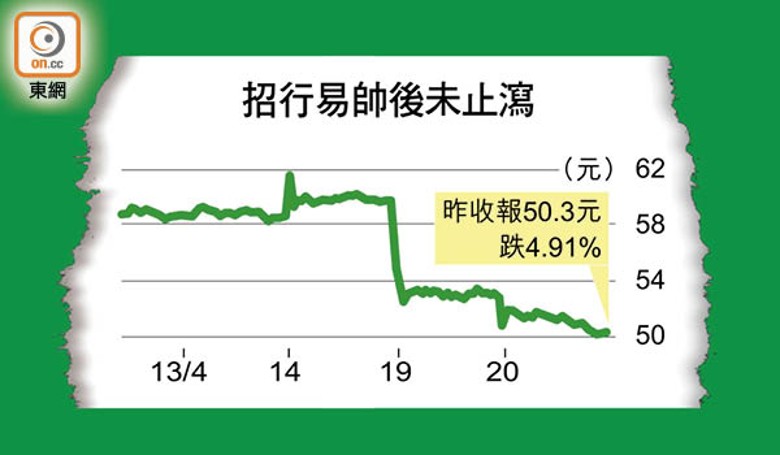

繼傳出在招商銀行(03968)掌舵9年的田惠宇被審查後,日前該行發通告指,將免去田氏的行長和董事職務,但未有解釋原因,僅表示「另有任用」。內媒引述消息指,他或被聘任為招商局金融事業群/平台執行委員會副主任(常務)、招商局金融集團副董事長。至於招行的工作將由該行執行董事、常務副行長兼財務負責人王良主持。

他曾在建設銀行(00939)深圳分行任職近7年,近日該分行多名高層相繼被查,包括原行長王業、副行長張學慶及原紀委書記韓鳳林。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方