聯儲收水 下月提速

每年「縮表」達8.8萬億 官員:或多次加半厘息

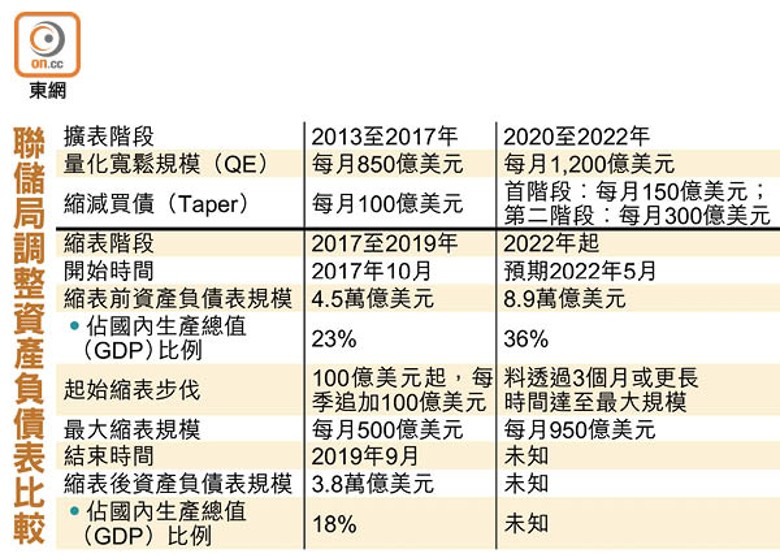

為應對新冠肺炎疫情帶來的經濟衝擊,美國聯儲局透過瘋狂印鈔救市,如今卻要面臨通脹飆升至瀕臨失控的苦果!事實上,通脹升至逾40年高位之後,聯儲局終於釋出市場翹首以盼的「收水路線圖」,估計每月出售資產上限為950億美元,意味每年「縮表」規模最多可高達1.14萬億美元(約8.89萬億港元)。

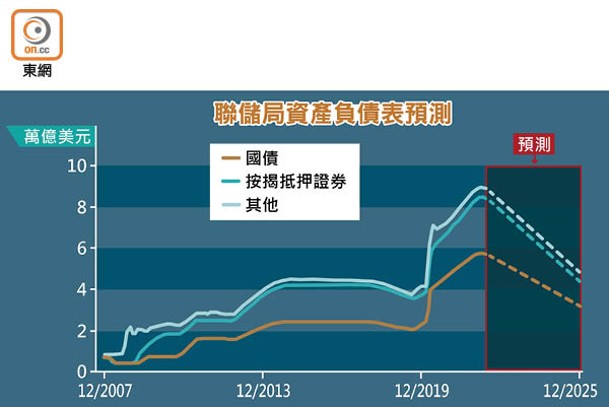

聯儲局於2020年3月重啟量化寬鬆(QE)至今,資產負債表由原來4.3萬億美元(約33.54萬億港元),膨脹至接近9萬億美元(近70.2萬億港元),即此輪「印錢」規模達到驚人的4.6萬億美元(約35.88萬億港元)!

聯儲局最新披露的3月議息會議紀錄顯示,聯邦公開市場委員會(FOMC)成員一致認為,通脹上升及勞動力市場緊張,有必要在5月初的下個FOMC會議宣布開始「縮表」,速度將會比2017至2019年期間更加快。官員們大致同意每月「縮表」規模上限應定於950億美元,其中包括600億美元的國債和350億美元的按揭抵押證券(MBS)。

冀趕大選年前完成緊縮

星展香港經濟研究部高級經濟師周洪禮表示,今次「縮表」的速度明顯有所加快,皆因目前美國通脹已高達8%,但貨幣政策卻遠落後於實際情況,物價攀升已成為最顯著的經濟風險。再者,早前債市已出現「債息倒掛」的經濟衰退信號,就算衰退最終不一定出現,當局也需要先行壓低通脹,避免未來陷入滯脹的境地。

與此同時,市場對於加息步伐的預期也不斷提速,估計下次會議將會加息半厘。周氏指出,調整加息步伐未必純粹從經濟角度出發,背後更可能有政治考慮。因為2024年將是美國總統大選年,因此有必要把握當前的「窗口期」,完成收緊貨幣政策的動作,避免在選舉年加息。

內地券商中金公司指出,聯儲局打算僅用約3個月的時間,就把每月縮表規模提升至上述950億美元的上限,節奏比預期中快得多。另方面,過去「縮表」通常以「被動方式」進行,即是債券到期之後不會再續期。

擬直接售MBS掟短期國債

不過,這次議息紀錄顯示,官員大多均同意聯儲局考慮直接在市場上出售MBS,務求讓資產組合以國債為主,假如每月到期的國債本金低於「縮表」的上限,更可能會通過減持最長52周的短期國債(Treasury Bills)來補足限額,反正它是安全且流動性相對高的資產,不愁沒有買家接貨,財政部有需要的時候大可以再發行,這些操作一定程度上反映了當局希望更快地削減資產規模的意願。

議息紀錄亦顯示,許多官員本來傾向聯儲局在3月份加息半厘,然而,因為俄烏戰爭爆發才臨時「轉軚」,改為支持加息0.25厘。中金認為,這反映了聯儲官員的態度比想像中更加「鷹」派。展望在接下來的議息會議,多位官員也認為,未來可能需要單次或多次地加息0.5厘,特別是在通脹壓力加劇的情況之下。

立場鷹派的聖路易斯聯儲銀行行長布拉德直言,目前介乎0.25至0.5厘的政策利率遠落後於實際水平,他認為3.5厘才是合適的水平;在未來會議上提出的加息的前瞻指引將非常重要。

專家看好美匯升多半年

聯儲局鷹派的「縮表」路徑亦進一步提振美元匯價走勢,美匯指數周四曾高見99.82,創2020年5月以來新高;而港元匯價亦一度逼近7.84水平,創近兩年新低。外媒綜合訪問了53位外匯策略師後發現,約三分之二認為美元升勢尚未完結,更預期至少可以再上升3個月,其餘更相信升勢可持續長達半年。

外匯交易平台OANDA亞太區高級市場分析師Jeffrey Halley指出,美匯短期內已經突破了99.5的阻力位,接下來將會經歷一些整固後料可「破百」,衝上100.5至101之間。他認為,美元匯價不會有太大的回調空間,美國與歐洲兩國的息差擴闊、東歐局勢未明朗等因素將會繼續為美元提供支持。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方