物價飛升惹憂 首選商品對沖

瑞信:港股唔值博 一年內最多彈上22000

即使美國總統拜登表明不會為了不屬北約的烏克蘭與俄羅斯交兵,關於俄烏坐下來談判的消息也不絕於耳,惟兩國開戰以來,大宗商品掀起的狂歡派對已加劇通脹風險,並動搖經濟信心,港股更是全球「抗通脹能力」最差的資產。瑞信大中華區首席投資總監邵志銘接受本報專訪時直言,一年內恒生指數只值22,000點,不如買入一籃子商品對沖通脹。

大市今日恐低開495點

料美今年共加息1.75厘

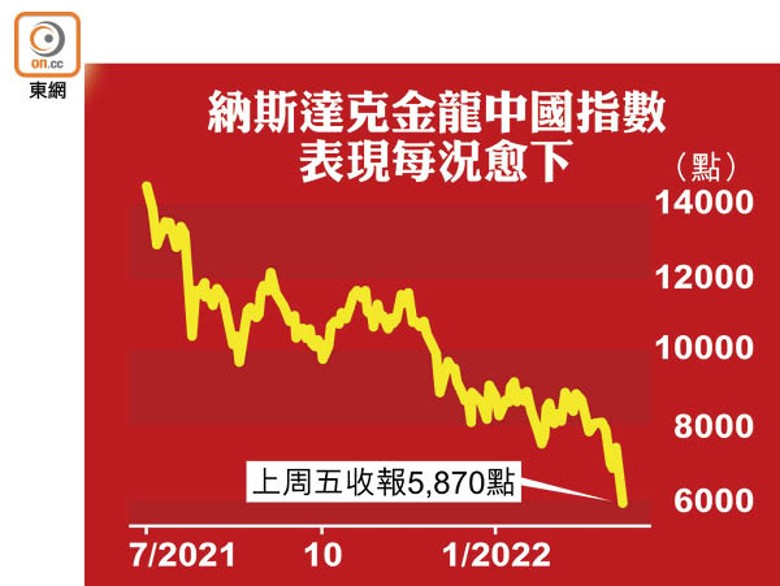

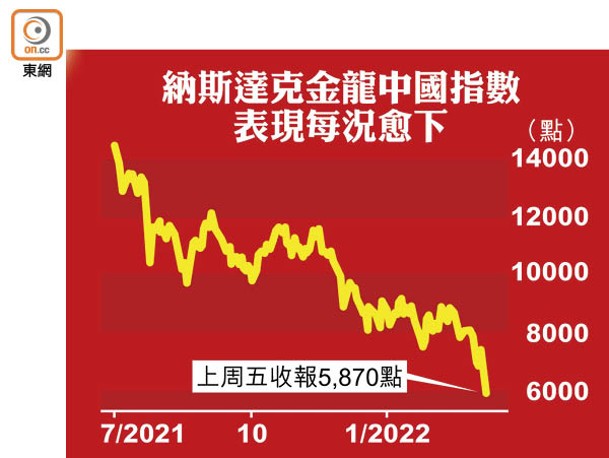

追蹤金龍指數的交易所買賣基金(ETF)景順金龍中國(美:RGJ)上周五美股市後時段反彈近5%,一如港股上周五午後跌幅縮窄近半。不過,邵志銘直言,即使港股經歷金融海嘯後最差的4個星期後,逐漸浮現投資價值,也不見得「聰明錢」正在流入港股「撈底」,因為俄烏戰爭等推高了港股的風險溢價,對照現時企業的基本面是不值得冒險,「以過去10年市盈率走勢來看,港股還不至於『超平』、瑞信投資委員會決定要增加配置的地步。」

更何況,正與俄羅斯劍拔弩張的美國和歐洲,逐漸走出疫情幽谷,中央銀行覺得經濟已經不再需要疫情期間的「放水」力度支撐,更着重通脹,他估計,美國今年會加息合共1.75厘。

邵志銘表示,現時瑞信對恒指3個月的目標經已降至僅21,000點,12個月的展望亦劈至只有22,000點,主要是企業盈利預測仍有繼續被下調的風險,「以恒指衡量,中概股要多跌7至10%才是價值投資者入市的時機。」

監管或未完 勿沾科網股

他續指,資金不一定要流入股市,現時股債都有較大的走資,主要湧向貨幣市場基金,即「現金為上」,就算流入新興股市恐怕只是拉丁美洲等資源出口地區。

對於冧市元兇中資科網股,他評論道,內地剛完結的政治會議並沒有釋放出「監管改革已取得成功」之類可望令該板塊轉勢的信號,仍不宜沾手。況且股市本身也是經濟的領先指標,現時內地消費信心減弱,地方政府透過放寬按揭和首期要求等減輕調控力度,可是對於仍然難在一級市場發債的內房企業來說是遠水不能救近火,本月和下月違約風險仍高,因此要靠基建支撐大局。

富瑞引述國家發改委內部專家稱,內地今年經濟增長目標設於約5.5%,基建方面的固定資產投資有3%增長至關重要。觀乎去年下半年有豐富的項目備案,而且當局提前下發專項債券的額度及推行信託基金,彌補賣地收入減少的影響,該專家預期,基建投資本月會開始加速,比以往更側重公共運輸、清潔能源、水務、電網、工業互聯網和數據中心等「新基建」,以免重蹈過去舉債後留下一堆低回報項目的覆轍。

基建半導體板塊看俏

選股方面,邵志銘繼續對新能源車產業鏈、可再生能源、基建和半導體這些有國家「碳中和」和「技術攻關」方針加持的行業看高一線。中資石油股亦可留意,理由是目前俄烏戰爭恐怕會比想像中持久,瑞信對布蘭特期油的3個月和12個月的目標分別是每桶130美元及100美元,惟有關股份市價只是反映油價停留在78元,因此仍有上升空間。

既然港股當前無法抗通脹,他認為,可以繼續持有黃金,就算見頂也會有比以往強的抗跌力,「之前兩次升上去都回落,證明金市仍有套利壓力,可是我們已改觀,因為西方國家加息幅度恐怕未必追得上通脹,因此扣除通脹的實際利率仍是負數,對金市正面。」不過,對沖戰事和通脹的更好選擇,是涵蓋能源、鋼鐵、有色金屬和農產品等的一籃子商品組合,不用一味押注黃金。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方