國金前瞻:美通脹恐升至7.3% 再創近40年最勁

剛任命鮑威爾做臨時主席的美國聯儲局蓄勢加息,加劇美股波動。展望本周,雖然企業業績期尚未結束,惟多數對息口趨升敏感的大型科技股已經放榜,投資者的目光將會轉向本周四公布的1月份美國消費物價指數(CPI),市場暫預期按年增幅會再升至7.3%,續創近40年新高紀錄。

美10年期債息周漲8%

上周美股3大指數均錄得升幅,打破年初至今跌跌不休的勢頭,收復重要整數關口,其中,亞馬遜績後發威,抵銷了Facebook母公司Meta「爆雷」的衝擊,以科技股為主的納指表現最佳,上周五收報14,098點,全周累升327點或2.38%,道指及標指也分別升1.05%及1.55%,收報35,089點及4,500點。

不過,伴隨着股市反彈的是近年罕見的美國國債拋售潮,10年期國債孳息率上周升至1.916厘,全周累飆0.138厘或接近8%,反映市場押注聯儲局將會更激進地收緊貨幣政策,正好符合市場預期的通脹數據飆升。

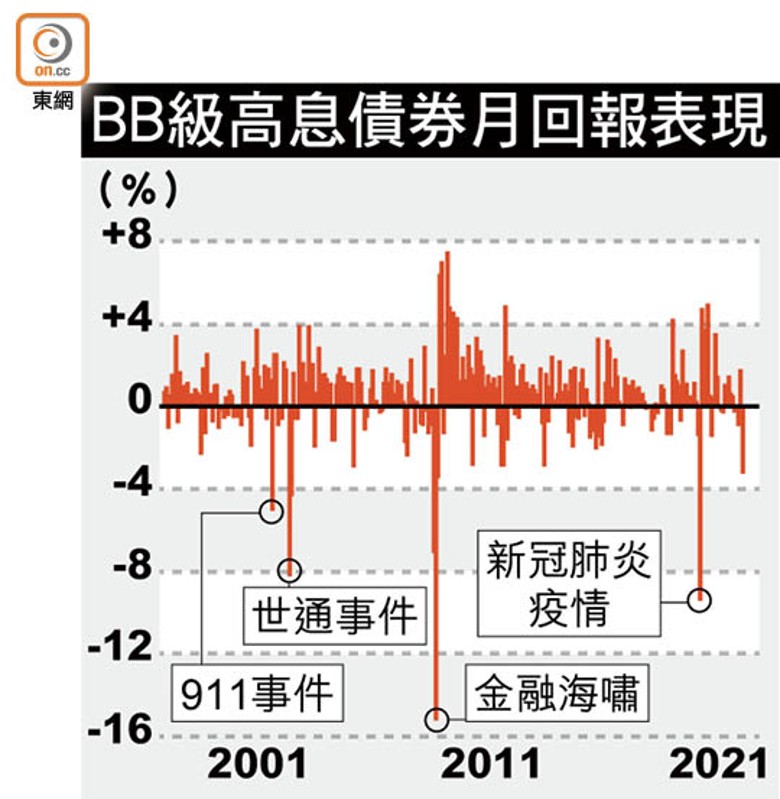

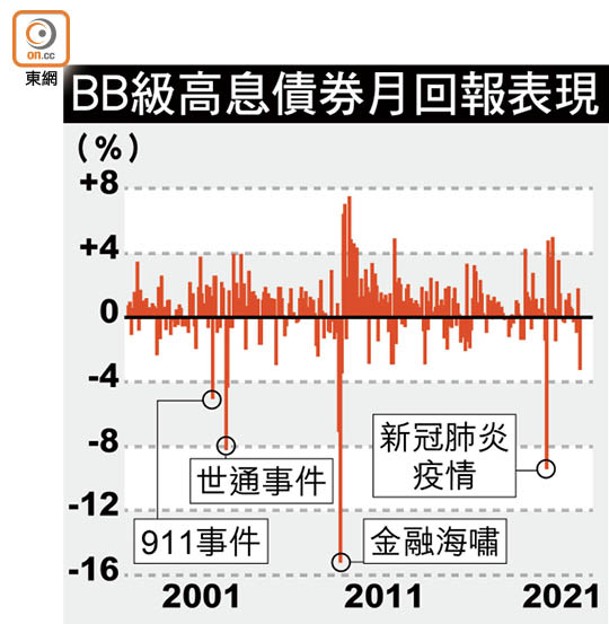

更值得留意的是,根據美銀統計顯示,上月美國「BB」級別的高息債券(非投資級別中第二高)累跌3.3%,為史上第5傷,跌幅直追「911」事件當月。

LPL Financial表示,對於市場而言,就業數據與聯儲局的政策息息相關,強勁的就業及工資增長意味聯儲局有望下月開始加息,並在今年加息4次或更多。去年早已預告通脹失控式飆升的美國前財長薩默斯更警告,市場要為美國今年加息7次做好準備。

薩默斯直言,聯儲局的行動為時已晚,而且市場可能低估了連續加息的可能,因為該局可能需要以比目前預期更大幅度地收緊政策。

他續表示,更大的風險是貨幣政策收緊得不足夠,最終導致核心通脹率超過4%,通脹變得根深柢固,這將會是一個非常嚴重的錯誤,恐如1970年代末時任聯儲局主席沃爾克不得不大幅提高聯邦基金利率至雙位數,以犧牲短期經濟增長為代價遏制通脹。

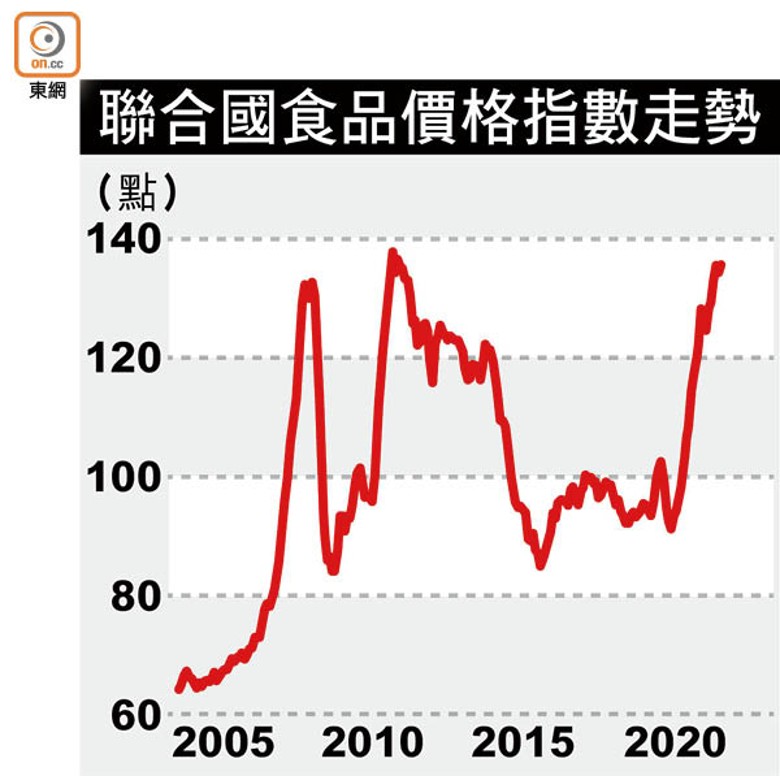

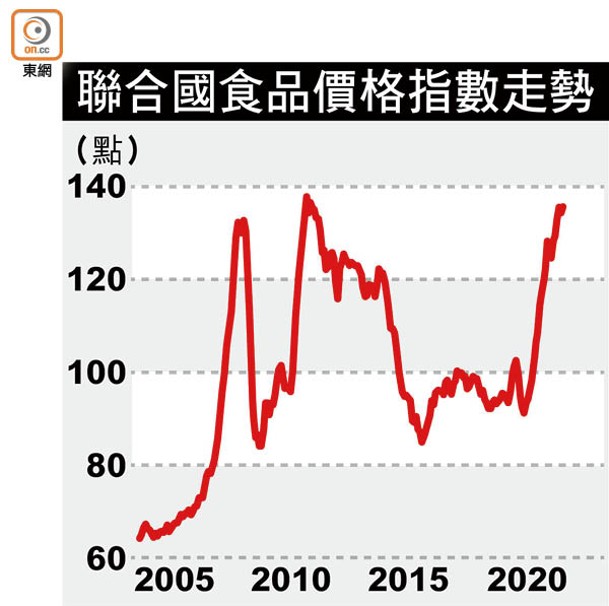

糧食價直逼11年高位

就在美國公布上月平均時薪按年漲5.7%之際,聯合國糧食及農業組織(FAO)的食品價格指數(FFPI)上月升1.1%,直逼2011年的歷史高位。

然而,對於投資者而言,比起通脹及就業數據,更難以捉摸的還有一眾科技股業績。Lightshed Partners分析師格林菲爾德表示,Meta放榜之後儼然所有人都放棄了科技股,「雖然他們拋售所有科技股,但顯然是捉錯用神。真正值得注意的是投資者開始區分不同公司,而不是把整個行業視作一體」。

本周即將公布業績的有「復必泰」新冠疫苗的開發商之一輝瑞、網約車公司Uber和Lyft、社交媒體Twitter,以及可口可樂和跟Netflix在串流媒體業務對撼的華特迪士尼。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方