獨家專訪:中美幣策愈趨分歧 美股大鑊 港勢報喜

聯儲展「鷹」姿 上半年或重手收水

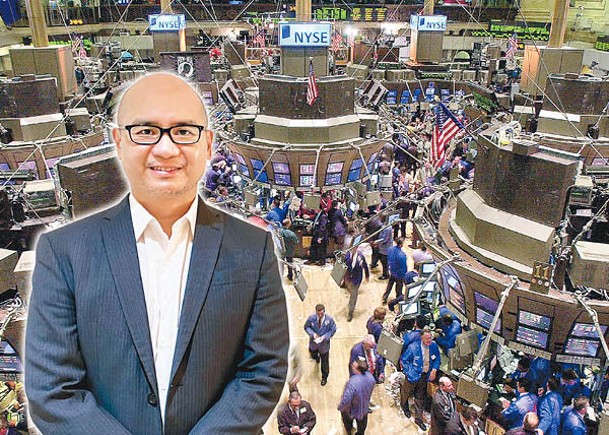

美國聯儲局在約兩年前,為了應對新冠肺炎疫情的衝擊,開始了一輪浩浩蕩蕩的「印錢救市」大行動,雖然穩住了經濟,但也帶來高通脹及資產價格飆升等後遺症。而踏入「後疫情時代」,不斷上揚的物價終究使聯儲局幡然醒悟,收水加息已迫在眉睫。恒生投資管理董事兼投資總監薛永輝認為,在貨幣政策轉向趨緊的情況下,美股上半年表現會「較為艱難」;反觀中國貨幣政策有鬆綁的空間,中港股市可望追落後,而恒指估值更已接近歷史底部。

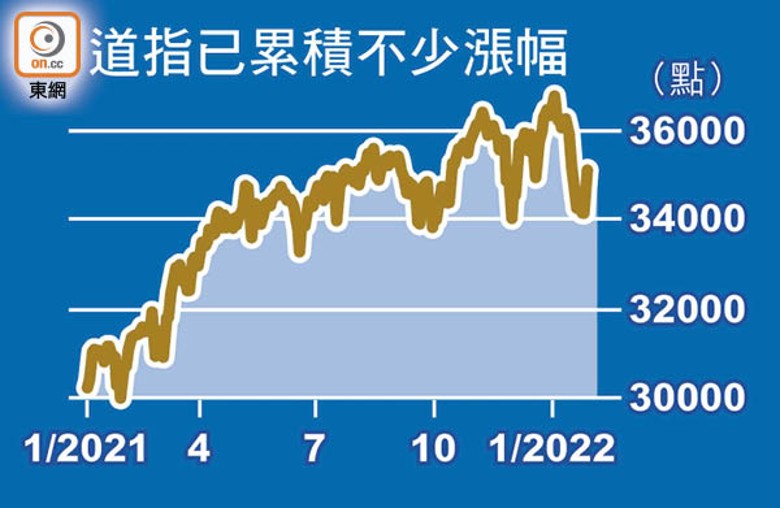

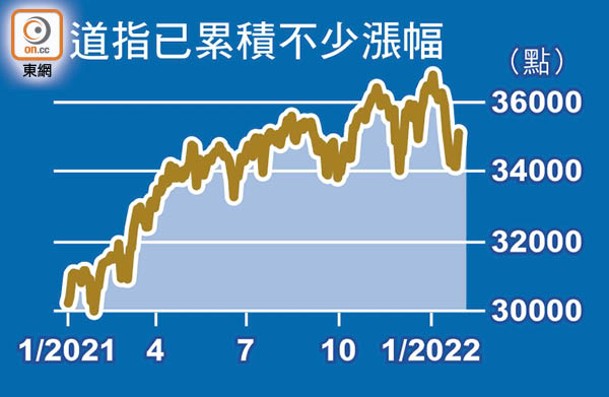

參考歷史,美國在剛進入加息周期時,股市多數會上漲,畢竟經濟好才有條件加息。薛永輝接受本報專訪時卻直言︰「今次股市未必有得升」,皆因聯儲局在市場溝通及預期管理方面不及以前,令市場信心受損。早前由「鴿」到「鷹」的轉變相當突然,可能是當局意識到貨幣政策落後於通脹,而這將是潛在不穩定因素之一。他更指出,考慮到年底將舉行的美國中期大選,上半年貨幣政策或更加「重手」,加息的幅度與頻率、縮表的時機與規模可能比市場預期更「鷹」。

預期美企盈利大不如前

他補充指,美國通脹短期內雖很難回落,但相信不至於失控飆升,隨着疫情漸消退及供應鏈正常化,料通脹壓力或在下半年乃至明年放緩。另邊廂,中美貿易關係亦可能會受惠,因為高通脹是美國降低對華關稅的誘因之一。

市場對於美股的另一大憂慮,在於企業盈利增長放緩。刺激措施的退場,加上原材料價格上升,企業毛利率受壓,今年企業盈利表現恐怕大不如前,預計只得單位數增長。一些估值偏高的企業,在發布了不及預期的業績指引後股價暴跌也不出奇。薛氏又謂,他對美股今年內整體看法為中性,甚至偏淡一點,建議在美股市場採取保守型投資策略,多考慮傳統板塊,如受惠於加息的存款銀行股、原材料股、價值股等。

恒指市帳率低 難再暴跌

與美國相反,中國正走上貨幣政策寬鬆的道路。一般而言,美國加息會刺激美元升值,不利非美貨幣的表現,惟今次即使中美貨幣政策在今年初起走向分歧,人民幣匯價仍相對地堅挺。薛氏認為,這正正反映出市場對中國經濟有信心,故資金回流到中港市場。

從估值來看,截至農曆新年假期前夕,恒指的市盈率(PE)約為11倍,屬於歷史低位,而市帳率(PB)則只有約1.1倍。薛氏指出,假如港股受美股大跌等外圍市況影響而進一步下挫,就更值得吸納,因為接近一倍的市帳率意味下行風險相當有限。

A股具防守力 看好3板塊

至於A股方面,他認為內地股市較不受外圍影響,故相對港股更加具防守力,而且滬深300指數的估值也不貴。從板塊來看,他長遠看好中港股市的3大政策趨勢相關板塊,包括受惠於內循環的內需消費股;高科技產業,如人工智能(AI)、5G、自動化製造、半導體等;以及環保相關行業,包括與碳達峰、碳中和相關的概念股。同時,他亦建議考慮在投資組合中加入防守力較佳的板塊,以平衡配置,例如股息較高且不太受外圍因素影響的電訊、公用事業板塊。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方