高盛估聯儲進取 最快5月縮表

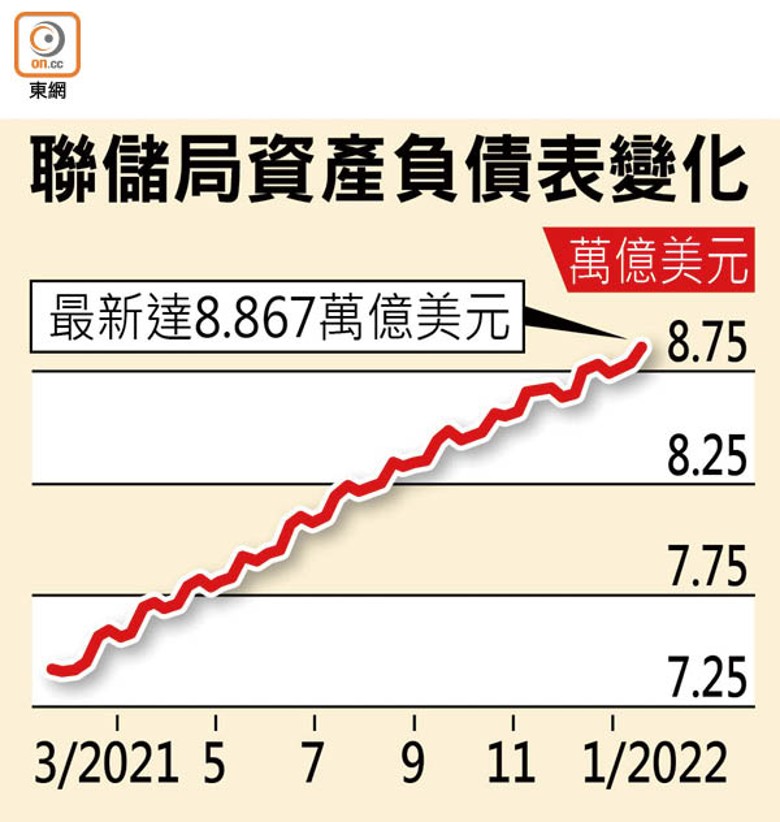

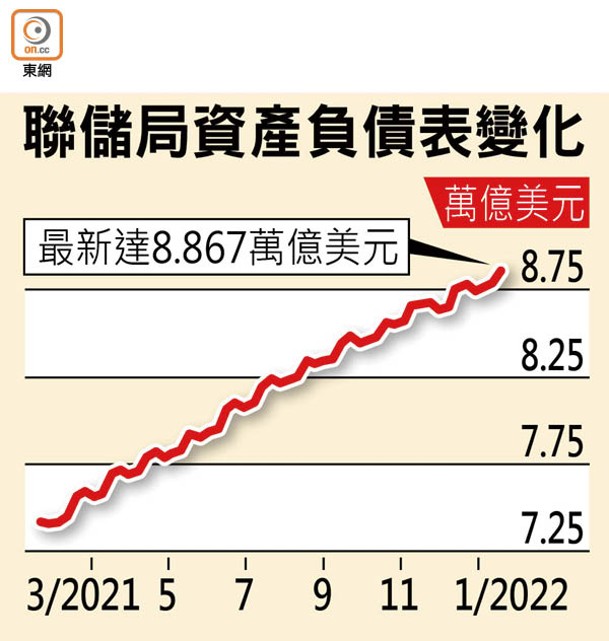

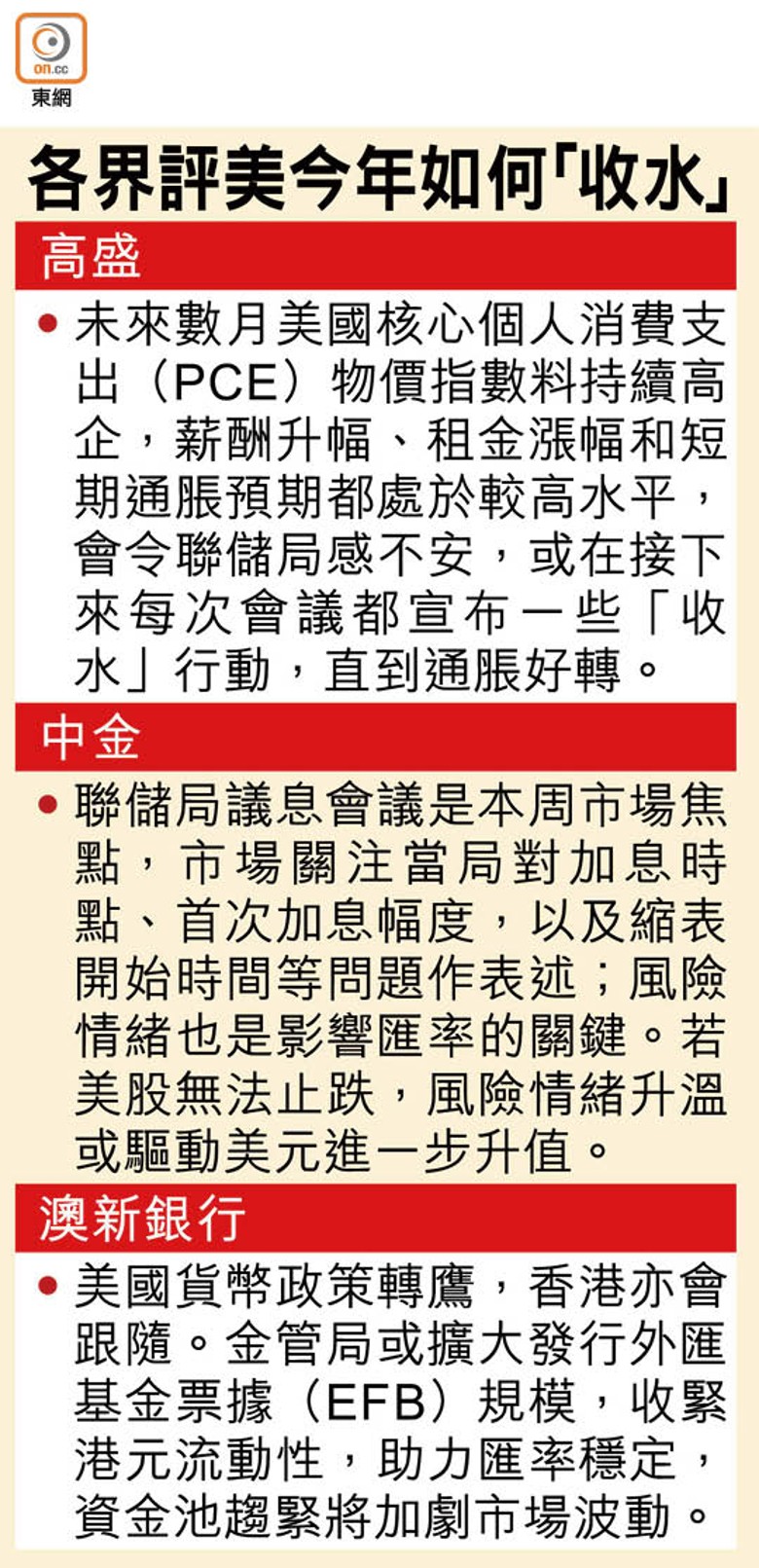

與亞洲區不同,早已受盡疫情蹂躪的美國,或在未來數月走出疫情陰霾。民眾活動漸回正軌惟供應鏈仍失衡,加上美國通脹已達到近40年來新高,瀕臨失控邊緣,聯儲局恐加快「收水」步伐。投行高盛預計,當局有機會每次開會皆採取一些「收水」措施,年內加息多於4次,並且提早至5月開始「縮表」(即縮減資產負債表),未來兩年半內持債規模減少2.5萬億美元(約19.5萬億港元)!

高盛首席經濟學家哈哲思(Jan Hatzius)在研究報告指,該行基準預測是聯儲局今年內加息4次,每次0.25厘,分別在3月、6月、9月和12月;並且於7月宣布開始縮表。惟同時指出,通脹壓力使「風險在一定程度上傾向於基準預期上方」,加息次數有機會多過預期,縮表時間提前至最早5月的可能性也有所增加。

市場預期美息年內達1.5厘

事實上,聯儲局加快「收水」的言論絕非危言聳聽。反映利率期貨市場的芝商所FedWatch工具顯示,市場預期聯邦基金利率年內上調到1.25至1.5厘(即以每次0.25厘計共加息5次)或更高的機率為36.3%,反映出市場已考量到加快「收水」的可能。

高盛認為,通脹是導致貨幣政策趨緊的主因。首先Omicron變種病毒肆虐,或延長美國的供需失衡狀態,拖慢物價回歸正常水平。其次,雖然美國從去年9月起就已經停止發放額外的失業救濟,但薪金仍以按年5至6%的速度增長,進一步加劇通脹。該行認為,揮之不去的供應鏈問題、增長過快的薪金水平、不斷上升的租金,都令未來數月核心通脹持續高企。

至於縮表,除了啟動時間可能更早之外,哈哲思也預計這輪縮表速度會比上次更快。他估計,每月減債上限將達到1,000億美元,其中包括600億美元國債和400億美元按揭抵押證券(MBS),更可能會在某些時候短暫加速。

港勢跟美收緊貨幣政策

按此規模估算,聯儲局的資產負債表規模,將在2至2.5年內,從8.8萬億美元縮減到6.1萬億至6.6萬億美元,甚至在兩年內就能縮減2.5萬億美元,並使10年期美債孳息率相應提高0.3厘。

美國加息在即,香港受聯繫匯率影響,勢必跟從收緊貨幣政策,令金融市場波動加劇。澳新銀行報告指出,當港元兌每美元貶值至7.85水平時,金管局亦會被動地賣出美元,令構成貨幣基礎的總結餘減少,香港銀行同業拆息(HIBOR)也會急速抽升。另外,金管局或會擴大發行外匯基金票據(EFB)規模,收緊港元流動性,助力維持匯率穩定,資金池趨緊將加劇市場波動。

向來在美國加息周期表現參差的新興市場,今次也同樣面臨挑戰,因為美元升值會加劇新興市場資本外流。不過,國際貨幣基金組織(IMF)前首席經濟學家Maurice Obstfeld表示,假如美國等發達經濟體因復甦乏力而放緩「收水」,情況反而更差。另有分析指出,美國通脹高企有利發展中國家的出口,故這次聯儲局「收水」的殺傷力相信會較弱。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方