通脹兩極 美失控

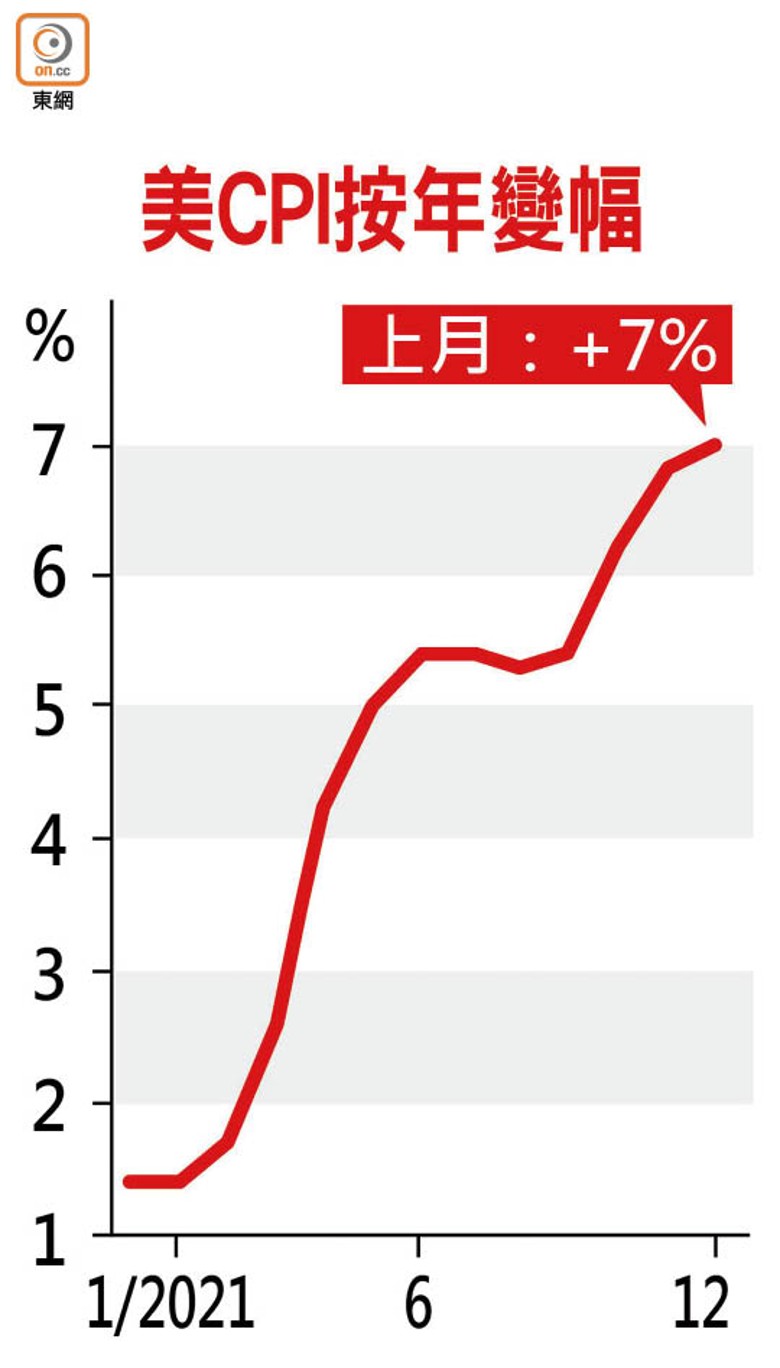

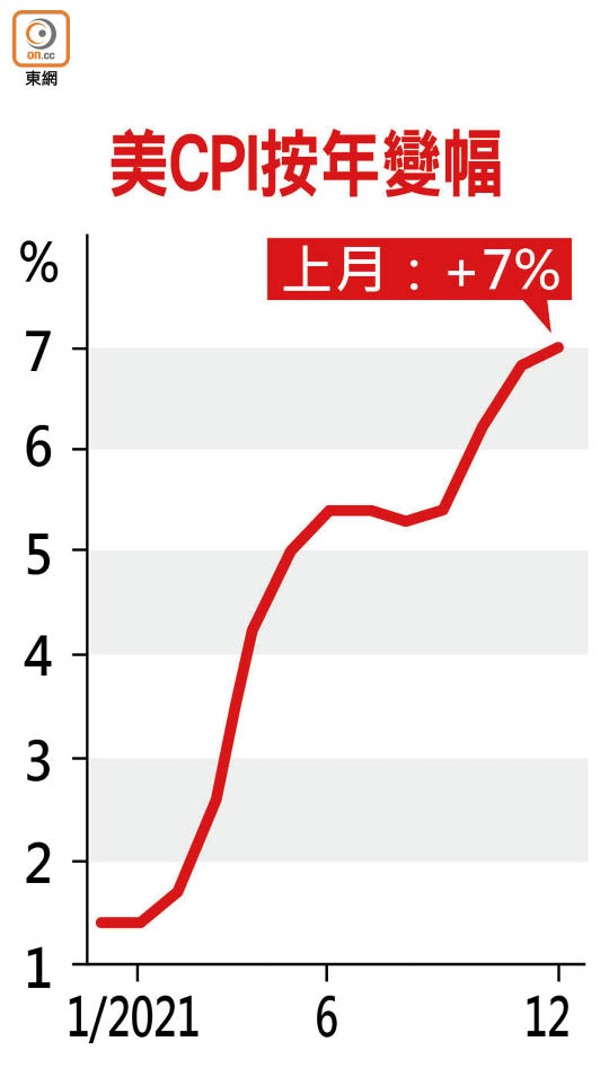

物價飆7% 近40年最勁 聯儲放風年內開始縮表

美國經濟正在承受「大撒幣」的後果,最新公布的通脹率處近40年新高紀錄,市場預期聯儲局勢會加快收緊貨幣政策;反觀,中國上月通脹低於市場預期,預料將會為放寬貨幣政策帶來空間。世界兩大強國的貨幣政策差異化,勢必衝擊全球金融市場格局,兩國貨幣戰將會進入另一個新階段!另方面,在美匯指數持續走強的預期下,人民幣相對貶值反而有助提振出口,成為內地經濟重拾高增長的一大助力。

美國最新公布消費物價指數(CPI)顯示,上月通脹率達7%,續創1982年來新高;扣除食品及能源的核心通脹5.5%,為近31年來新高。在物價升溫壓力持續下,早已捨棄「通脹僅屬暫時」論調的聯儲局近日連環放「鷹」,主席鮑威爾更明言或今年內開始縮表,並稱由於資產負債表規模龐大,所以縮表步伐會比上次更快。

工資跌2.3% 滯脹恐重臨

美國勞工部公布,上月當地CPI按年漲7%,符合預期,漲幅比去年11月擴大0.2個百分點,主因燃料價格按年上漲近五成。CPI重要組成部分住宿成本(包括租金等)按年上漲4.1%。更大問題是上月扣除通脹後的實際工資按年下滑2.3%,意味民眾收入已追不上通脹,經濟已響起泡沫警號,更恐有滯脹之虞。

正因如此,聯儲局的幣策亦走向正常化道路。鮑威爾出席國會聽證會上表示︰「如未來不得不進行更多次加息,我們會這麼做」,並將使用政策工具來控制通脹。他強調,當局不會把確保物價穩定,放在比實現充分就業更重要的位置,但指出,側重點或發生轉變,當前更多是關注通脹。

除了市場早有預期的加息外,他更直言,將在本月的議息會議中討論縮表的時間,更稱有機會在今年內開始,惟強調未作出最終決定,又指可能要兩次,甚至4次會議才會有定案。

聯儲局透過量化寬鬆(QE)計劃增發貨幣,並以購買債券等資產的方式把現金注入市場,增加貨幣供應,此過程擴張該局資產負債表(即持有債券總額),這項政策旨在締造寬鬆信貸環境以提振經濟。當經濟重回正軌,過剩的貨幣供應會推高通脹,聯儲局除了加息外,亦會把原先增持的債券在市場上賣出,資產負債表也隨之收縮,即所謂的縮表。

一般而言,縮表是比加息更為激進的手段,因為前者會直接從市場中抽走現金流動性,減少貨幣供應。花旗銀行投資策略及環球財富策劃部主管廖嘉豪預計,當局會在今年6月宣布縮表,並在7月採取行動,起初規模為每月250億美元,並且會在數月後增至每月750億美元。

花旗估美全年加息4次

花旗估計,聯儲局將於今年3月,即完成QE退市後立即開始加息,料全年共加息4次,較上月該局「點陣圖」中預測的加息3次更為激進。該行預期美元會繼續強勢,美匯指數未來一季有望升至97.52水平。

荷蘭國際集團(ING)認為,鷹派的基調已在市場上形成。該行表示,通脹超出聯儲局目標已成為市場公認的事實,鮑威爾的言論促使市場對縮表預期提前,而債息曲線亦已開始反映今年加息4次。由於當局已率先放鷹,故市場對通脹數據相對冷淡。

另邊廂,評級機構對美國加息路徑的預測明顯滯後於市場,惠譽預期今年會加息兩次,明顯少於市場預期。至於穆迪則預期,今年美國將加息3次,該機構於去年11月仍估計聯儲局在2023年前都不會加息。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方