回顧與展望:央行紛加息 經濟乏刺激

放水激化通脹 全球憂滯脹

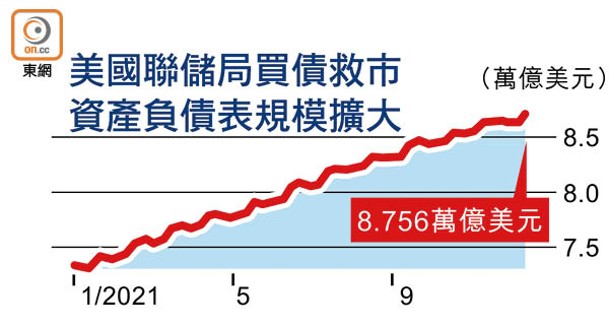

回顧今年全球經濟表現,雖然變種病毒導致疫情反覆,以美國聯儲局為首的全球央行,透過不斷印錢來刺激經濟,以維持復甦步伐。不過,「大撒幣」的代價卻是通脹持續升溫,過猶不及的寬鬆政策,已令經濟出現「滯脹」隱患!加息潮席捲全球之際,分析普遍認為,明年全球經濟增速將放緩至約4%,按年下跌近兩個百分點。通脹高企、能源危機、中國經濟減速等風險仍困擾着全球。

評級機構標普認為,雖然疫情對經濟的影響正在減弱,但對通脹的擔憂加劇,已經蓋過強勁的經濟反彈。標普全球首席經濟學家Paul Gruenwald在報告中表示,明年全球宏觀經濟的主要風險,是在通脹持續高企下,央行可能需要進行意料之外的政策調整;同時,中國經濟的政策走向將是未來數年的重點風險,監管風暴導致私營經濟失去活力,或令增長及出口放緩,從而波及世界其他地區。

錯判通脹形勢成最大風險

標普更指,全球主要央行對通脹形勢的錯判,是「最大和不斷上升的風險」。在這種情況下,央行需要比預期更早、更強力地收緊貨幣政策。隨之而來的是市場估值重新調整、借貸成本上漲,可能導致利差擴闊、資金避險、市場波動,乃至是增長放緩。這些風險最有可能在未來6到12個月內成真。

瑞聯銀行亦警告,能源短缺在今年後期帶來的嚴峻衝擊,不僅拖慢經濟增長,亦刺激通脹飆升。全球主要央行已開始討論在不久後加息,惟在這格局下,與經濟政策相悖的「滯脹」正在形成,而政府和央行在這次將要更謹慎微調對策。

今年以來,二十國集團(G20)當中,已有6個、相當於逾四分之一的經濟體開始加息。若把G20當中,貨幣政策統一的德國、法國、意大利及歐盟視為一體,則已逾三分一的主要經濟體進入加息周期。

作為南美最大經濟體的巴西,年內更已7度加息,並預告明年2月會進一步上調利率;俄羅斯今年亦加息7次。其他已開始加息的國家包括墨西哥、南非,以及被視為發達經濟體的新西蘭、南韓及英國。由此可見,全球主要經濟體在明年即將進入新一輪加息周期,在緊縮的信貸環境下,經濟活動勢必會受到拖累,故增長前景也難言樂觀。

瑞聯估全球GDP明年僅增4%

作為全球最大經濟體的美國,亦開始着手收緊貨幣政策。反映聯儲局官員對經濟及貨幣政策路徑判斷的「點陣圖」顯示,以中位數預測計,明年聯邦基金基準利率料升至0.9厘,即明年會加息3次。若讀者仔細研讀聯儲局提供的「點陣圖」相關文件,便會發現在衡量一系列風險因素及統計誤差後,當局預測,明年聯邦基金利率有機會升至最多2.4厘(即較中位數預測高1.5厘),相當於以每次0.25厘的幅度加息達9次。由於市場仍普遍預期加息會循序漸進,若此極端情況發生,勢帶來極大衝擊。

瑞聯銀行預期,今年全球國內生產總值(GDP)增長近6%,惟明年將放緩至約4%;標普則預期明年經濟增長4.2%,按年減1.5個百分點。惟投行高盛料明年全球經濟增長可達4.5%,主要原因是醫療技術改善能進一步支持旅遊、娛樂及辦公室消費相關的板塊復原。該行並看好歐元區經濟體可「追落後」,增長將較為顯著。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方