中資科網股 恐衰多半年

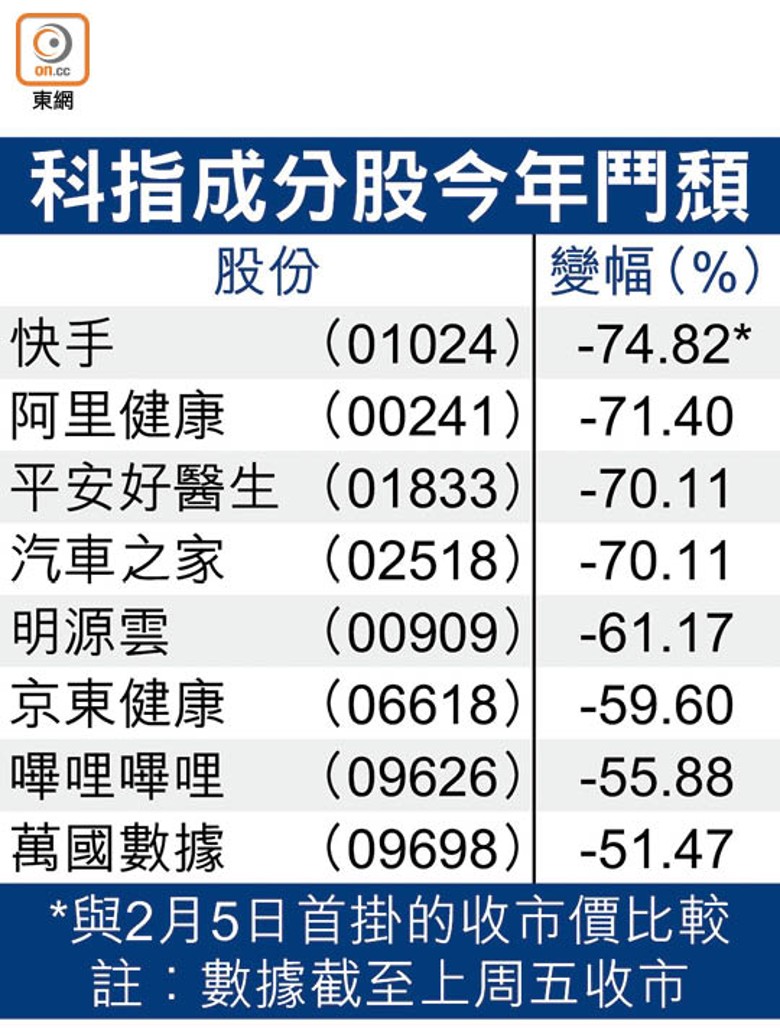

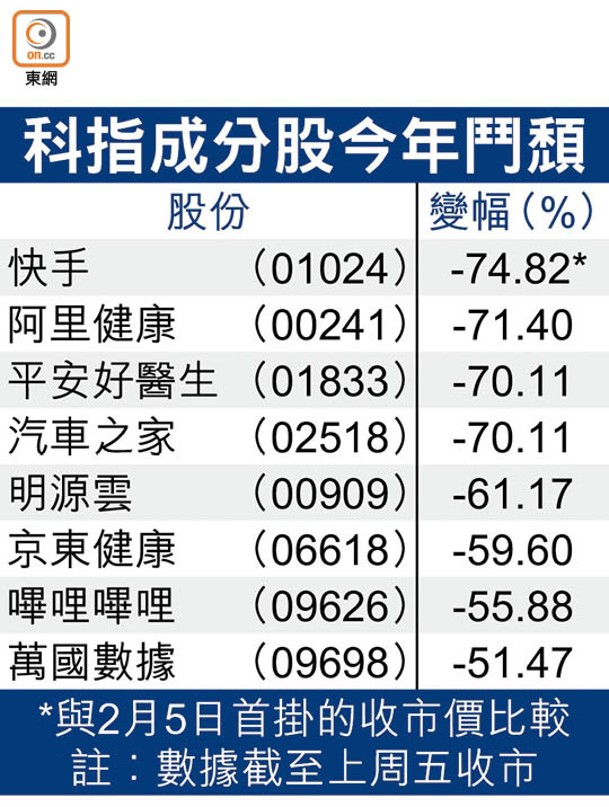

86%科指成分股年內報跌輸美 快手高位冧七成半最甘

中國科技行業遭到接二連三的監管打擊,被稱為「港版納指」的恒生科技指數年初以來累跌33%,30隻成分股有26隻錄得負回報,相當於有86%機會率「中伏」輸錢。常言股市是經濟前瞻指標,反觀美股,雲集跨國科技巨頭的納斯達克100指數同期多達73%,即73家成分企業錄得正回報,因此美股的表現可謂遠遠拋離港股。專家預期,在內地反壟斷監管下,在港掛牌的中資科網股短期難見起色,於明年上半年的表現仍會疲弱。

阿里捲入監管風暴 瀉五成

晶片股標青 英偉達飆逾倍

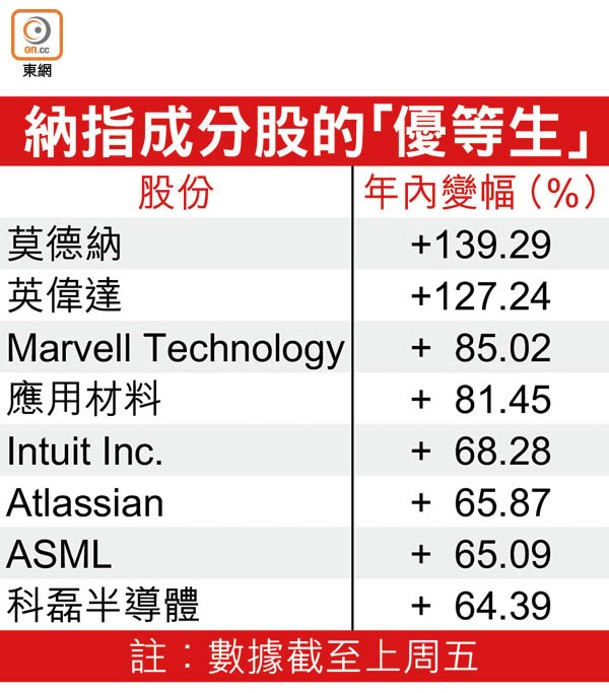

反觀美股今年迭創新高,納指成分股中升幅最大的為新冠疫苗開發商莫德納,今年截至上周五收市累升逾1.39倍;其次為晶片公司英偉達(Nvidia)漲逾1.27倍;首10大升幅成分股中,半數與半導體相關,其餘是Marvell Technology、應用材料、ASML、科磊半導體。

利達資產管理基金經理兼首席投資策略師黃耀宗表示,半導體股份有長線投資價值,如英偉達的圖像處理器晶片能受惠人工智能(AI)的發展,惟這個板塊波動性不小,而且估值已不便宜,進一步顯著爆上機會不大,預料資金會短線從大型及超大型股流向中小型股。

單看無廠晶片公司,他認為,高通值博率較高,因為其「風頭」未及英偉達和超微半導體(AMD),就算現階段不宜對其拓展中央處理器(CPU)等其他產品線寄予厚望,以5G設備隨着智能城市和工業互聯網等應用開始爆發式增長,高通的射頻和5G相關產品將會受惠。不過,即使半導體股只是中規中矩,也不代表中資科技股能夠受惠,「冇得咁比較」。

嘉信理財(Charles Schwab)理財顧問副總裁林長傑稱,參考往績,在美國聯儲局收緊貨幣政策的第一年,包括主流科技股在內的「增長型板塊」通常不會太差,因其盈利在經濟擴張期會較強勁。

專家:醫療板塊更值吸納

不過,他亦提醒,目前科技股的升幅已充分反映了其高於歷史平均水平的盈利,而且美國10年期國債孳息率明年有機會重上兩厘,這個攸關資產定價的無風險利率上升或會壓抑科技股估值。比起科技股,他建議,投資者挑選盈利能力穩健的「優質價值股」,尤其看好醫療,除了受惠於疫情外,人口老化、發展中國家對高端醫療的需求等長遠也會利好該板塊。

值得注意的是,雖然納斯達克100指數有73%成分企業年初以來錄得升幅,但涵蓋了所有在納市掛牌企業的納斯達克綜合指數,逾半企業股價錄得下跌,反映科技股升勢僅集中於小部分股份。林長傑建議投資者分散投資,並透過美股市場上多款交易所買賣基金(ETF)等投資美國企業以外的資產。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方