美企坐擁巨資 狂掃物業

樓市風險敞口擴 相關資產價值逾12.7萬億

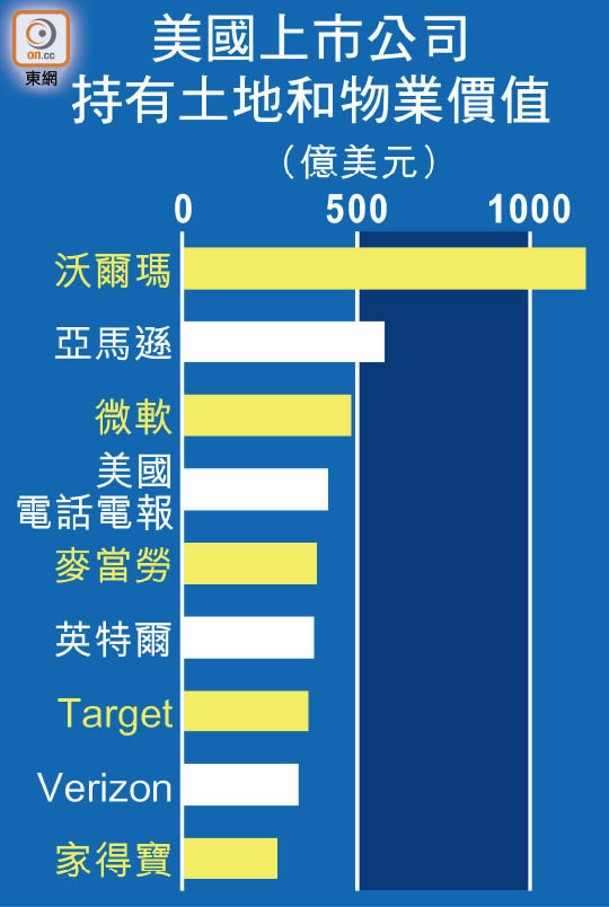

美國聯儲局天量「放水」,目前尚未有確實的「收水」時間表,造成市場流動性氾濫。美國大型企業坐擁破紀錄現金,但持有現金幾乎沒有任何回報,買入商業房地產成了其中一個出路,大型科技公司更於疫情期間積極「掃貨」。據標普全球市場財智數據顯示,總體而言,美國上市公司擁有價值1.64萬億美元(約12.79萬億港元)的土地和物業,較10年前勁增38%,也是過去至少10年來最高水平,可見美股在美國樓市的風險敞口擴大,風險不容忽視。

沃爾瑪公司等零售商和麥當勞等餐飲連鎖店長期以來都是旗下商舖的主要業主。如今,大型科企也加入了這個行列,搶購辦公室、數據中心、倉庫甚至零售空間。網購巨人亞馬遜去年擲9.78億美元買下位於曼哈頓的前Lord & Taylor百貨公司;Facebook(Fb)斥3.68億美元買下華盛頓州貝爾維尤的一個辦公園區。

自置物業避租金波動

對於這些企業而言,買入物業可避免租金支出波動和處理繁瑣的租約,因為它們的業務經營需要佔用這些建築,而且這些房地產通常會在數年後升值,手上有足夠現金的話,自置物業的誘因頗大。但當然,一旦城市房地產價格下降,手持的房地產也會面臨資產價值重估的風險。

目前而言,美企入市買物業熱潮有助支撐商業物業市場,彌補許多投資者眼見空置率持續上升,不敢沾手辦公室和零售物業的影響。

雖然許多私募基金和房地產基金也籌集了大量資金,但在多數情況下,這些基金不願意在疫情期間掃貨,寄望價格能夠進一步下跌。而且,有別於房地產投資公司,大型美企在購買物業時往往不需要承做按揭,因而能夠花更多的錢,並更快完成交易。

促成美企的地產購買熱潮首要原因是美企現金氾濫,尤其行業領導者規模進一步擴大,使其累積更多現金,特別在疫情帶來的不確定性下,更多企業囤積現金。數據顯示,美國上市公司(不包括房地產和金融公司)持有2.7萬億美元的現金、現金等價物和短期投資,較2011年第四季度急飆90%以上。

回報多過低風險債券

布魯克菲爾德資產管理公司的房地產行政總裁金斯頓稱,利率徘徊歷史低位,故美企購買房地產較把錢放在低風險的債券或其他證券中,可獲更高回報。與此同時,曼哈頓、三藩市、芝加哥等大城市的辦公室價格在疫情期間均下跌,令投資這類房地產比18個月前便宜。

擁有大量倉庫的亞馬遜,持有價值約573億美元的土地和物業,在所有美國上市公司中僅次於沃爾瑪。該公司負責房地產和全球設施的副總裁舍特勒爾表示,只要有關物業是合適的,該公司不在乎要買下還是要租下。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方