恒大縱高危 難引發海嘯

專家派定心丸 撐內銀穩健

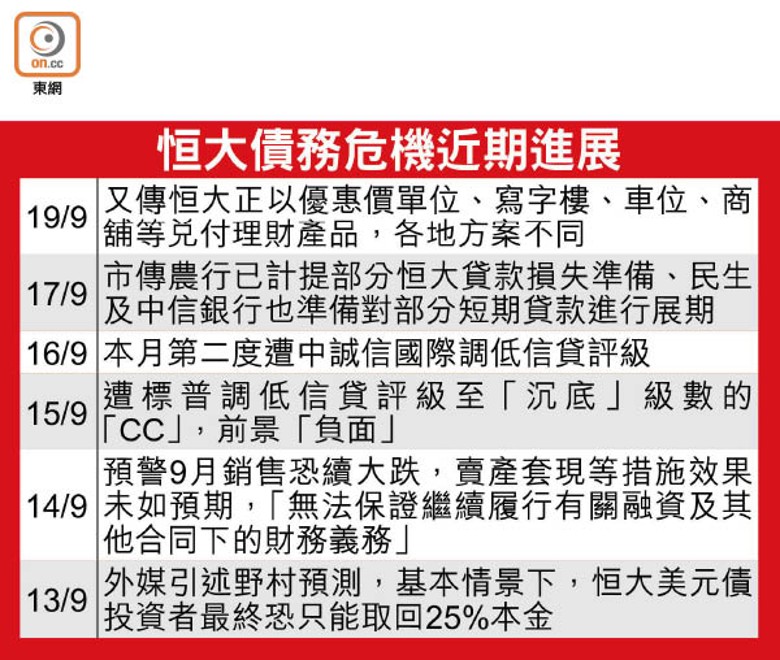

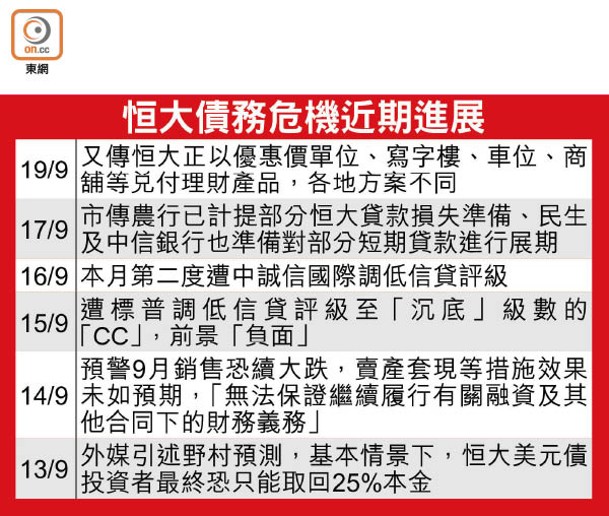

預告銷售回款恐持續惡化的中國恒大(03333)令市場愈益擔心內地金融系統受創,漸漸有意見拿來與象徵2008年金融海嘯的「雷曼事件」對比,惟回溯歷史,專家認為從市況、制度及資本充足率等因素都不能相提並論。反而美國國會圍繞債務上限的角力又再上演,惹人憂慮是近10年來最危險,堪比當年美國被褫奪最高主權信貸評級!

惠譽博華發表題為《房地產行業銷售前景不容樂觀,再融資與流動性攸關房企生死》的報告,指房企盈利能力下滑,內地銀行今年收緊放貸下,現時樓市已顯著降溫,削弱個別房企的現金流和流動性,料局面將持續。

鐵礦石價高位腰斬現凶兆

事實上,上周鐵礦石每噸價格價累計瀉22%至100.8美元,創2008年金融海嘯後最大單周跌幅,比起5月創下的紀錄高位230美元以上腰斬逾半。這很大程度上是因為內地要求鋼鐵企業限產,但市場相信,內房陷入信心危機,資金憂慮內地建築活動放緩,拖低對鋼材需求。

金融海嘯乃大型金融機構(雷曼兄弟)倒閉觸發恐慌及流動性突崩潰,這源於次按危機發酵。次按即信貸質素較差按揭,據聯儲局前主席伯南克指,禍根在金融機構草率批物業按揭,次按又被打包成獲得高評級的按揭抵押證券(MBS)對外發售。

不過,之後美國樓價見頂,次按業主漸變負資產且無力還錢,MBS價值一落千丈,中伏的金融機構蒙受龐大損失:巨型險企美國國際集團(AIG)亦未能兌付為MBS爆煲損失「包底」的債券抵押證券(CDO)。

次按風暴衰在盲目樂觀

曾經歷次按風暴的富瑞金融業分析師陳姝瑾直言,現時恒大危機未能與雷曼爆煲相提並論,首先當年美國樓市槓桿比現時內地普遍且高,MBS底層資產來歷不明,發行商竟假設樓價一路上漲,拖累銀行系統損手。高槓桿且依賴短期融資的雷曼滿手劣質MBS沒有人願意接手,導致資金斷裂,連同AIG轟然倒下。

反觀,當前內地銀行系統的恒大相關風險敝口偏低,資本較充足。她強調,2008年的美國、1990年代的日本和香港的金融危機,肇因乃資金鏈突斷裂,但現時中國監管機構的力度比當時的美國強,影子銀行整頓不少,中國華融(02799)亦有望穩定。

克而瑞指,內地80家重點上市地產商6月底坐擁現金逾3.19萬億元(人民幣‧下同),比年初降0.2%,為近5年來首跌;現金能有進帳者僅一半,比率按年急跌31個百分點。不過,大部分房企已量入為出,6月底有息負債總規模較年初增0.4%至逾7.118億元,增速較去年續降。

惠理基金表示,出於防守,已將內房債券轉倉至大宗商品和消費相關債券。惟華融及恒大的債券在主要基準指數權重偏低,其估值有變對債市影響可控,潛在溢出效應不至於觸發離岸債券市場加速出現系統性違約,內房整體現金回收率有望達七至八成。

前景仍難測 港股宜觀望

耀才證券研究部總監植耀輝指,恒大危機不至於演變成雷曼級數風暴,但官方會否插手、債券持有人是否只能收回小部分投資均是未知數,港股只能觀望,恒指或在目前低位徘徊,建議保有較多現金待事情明朗化後始作部署。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方