內銀預告淨息差續受壓

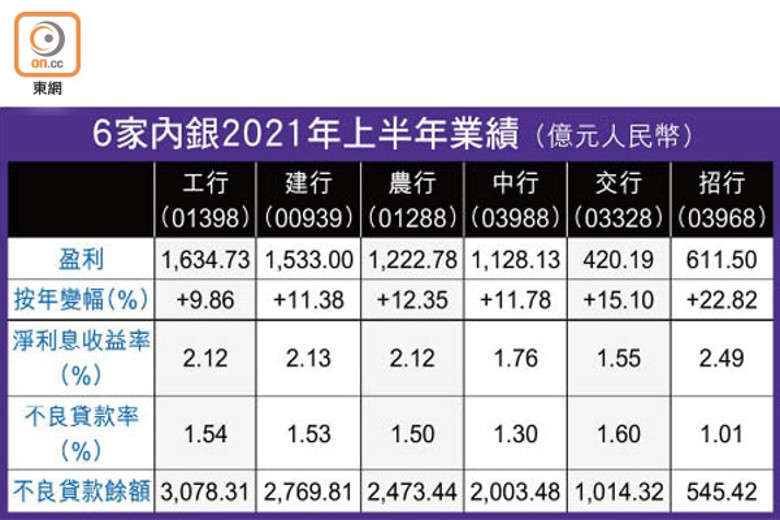

6大行共賺6500億增12% 招行最標青

然而,低息環境下銀行盈利仍面臨挑戰,中行及農行淨息差按年分別收窄11個點子及8個點子,至1.76%及1.96%。中行副行長王緯解釋,主要由於市場利率下行,以及貸款陸續到期重新定價等,預計下階段息差仍然承壓。建行首席財務官張毅則預期,淨息差在年底至明年初逐步企穩,全年息差將保持合理水平。

農行不良貸餘額增102億

資產質素方面,各大內銀不良貸款率普遍回落,惟餘額趨升,其中農行不良貸款餘額2,473.44億元,較去年底增加102.31億元。該行行長張青松稱,中國經濟長期向好的基本面不變,加上客戶經營狀況逐步改善,違約風險將有所降低,預計全年資產質量將穩中向好。

事實上,內房違約水平仍然高企,中行不良貸款總額較去年底減少69.25億元,至2,003.48億元,其中來自房地產業的不良貸款餘額比起去年12月底增加11.81%,至334.91億元,其不良貸款率達16.72%,取代商業及服務業成為第二高。

中行嚴控房產貸款風險

中行風險總監劉堅東認為,下半年資產質素仍需視乎受疫情影響較大行業、企業,以及政府類業務、房地產、出口企業、債券市場違約等重點領域。未來將認真執行房地產貸款集中度管理要求,落實國家房地產調控政策和監管措施,加強房地產貸款風險管理。

光行淨利潤按年升22%

建行首席風險官程遠國則指,中央規範房地產行業貸款集中度,會影響個人住房新增貸款規模佔比,但由於有過渡期適應,相信總體影響可控。政策長期有助化解房地產業潛在風險,推動業務持續發展。

另一方面,光大銀行(06818)公布的上半年業績顯示,淨利潤224.36億元,增長22.18%。資產質量方面,截至6月底,光大銀行的不良貸款餘額441.28億元,較去年底增加24.62億元;不良貸款率1.36%,下降0.02個百分點。當中,房地產業的不良貸款餘額13.66億元,較去年底減少2.63億元。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方