4大內銀半年賺近4000億

工行盈利1634億 郵儲行飆21%跑出

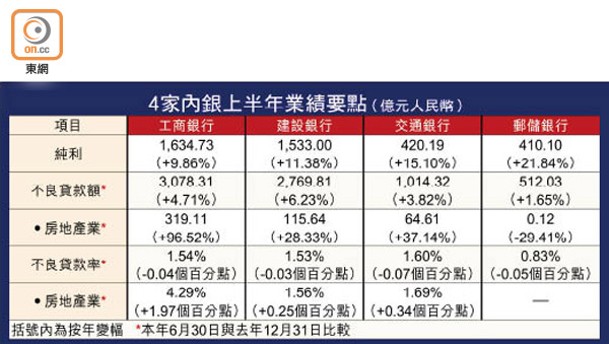

工行、建行、交行及郵儲行上半年純利分別為1,634.73億元、1,533億元、420.19億元、410.1億元,全部不派息。論增速,獲「股神」巴菲特愛將李錄增持的郵儲行與「準藍籌」招商銀行(03968)最接近。淨利息收入方面,工行及建行上半年按年增長約5.1%,交行及郵儲行增速逾6%。

信用減值損失低於去年

工行行長廖林解釋,該行純利增加,主要受惠於實體經濟穩定復甦,居民消費總額上升,加上該行加大實體經濟融資,以及去年基數較低等。4行信用減值損失均有所下降。不過,若單看次季,4行合共賺1,878.1億元,全部按季倒退。

反映銀行資本穩健程度的核心一級資本充足率,則以建行較為殷實,即使較去年底收窄0.39個百分點,仍達13.23%。

儘管上半年全球經濟總體持續復甦,但各地區及行業復甦進度不一,內銀資產質素未許樂觀。儘管銀行不良貸款率按季有所下降,惟不良貸款餘額普遍趨升,其中建行不良貸款餘額增長較顯著,比3月底增加27.28億元,至2,769.81億元;工行及交行亦分別增加7.88億元及3.28億元。反觀郵儲行不良貸餘額及不良貸款率則呈現按季「雙降」。交行加大處置清收力度,上半年共處置不良貸款437.18億元,按年增加93.95億元,其中核銷232.93億元。

中國房地產業陷入債務危機,增加銀行壞帳風險,其中工行上半年底來自房地產業的不良貸款餘額比起去年12月底,跳升96.52%至319.11億元,比起全行不良貸款餘額增長還要高,其不良貸款率半年間跳升1.97個百分點,達到4.29%,比製造業還高,僅次於「破10%」的住宿餐飲和批發零售,不論是餘額本身、變幅及不良貸率均遠遠高於建行、交行和郵儲行。

交行房地產業不良貸款較去年底增37.14%,至64.61億元。該行業務總監(同業與市場業務板塊)涂宏解釋,是個別分行和子公司對3家小型的房地產貸款出現風險所致。銀行新增貸款會優先投向租賃和商務服務業、製造業等行業,對房地產貸款堅決落實「房住不炒」,緊盯資產質量,強化集團客戶、房地產、地方政府隱性債務等重點領域風險防控。

交行料下半年息差趨穩

低息環境延續下,工行、郵儲行淨利息收益率按季分別下降0.02個百分點及0.03個百分點,至2.12%和2.37%;建行按季持平於2.13%,交行則上升0.01個百分點至1.55%。交行管理層預期,下半年淨息差有望保持穩定,今年目標壓降定期結構性存款1,000億至2,000億元之間,以穩定及提升息差。然而,受貸款需求、政策面因素等影響,貸款收益率有下行壓力。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方