美轟中概股有伏 停納「殼企」

批內地常「搬龍門」釀險

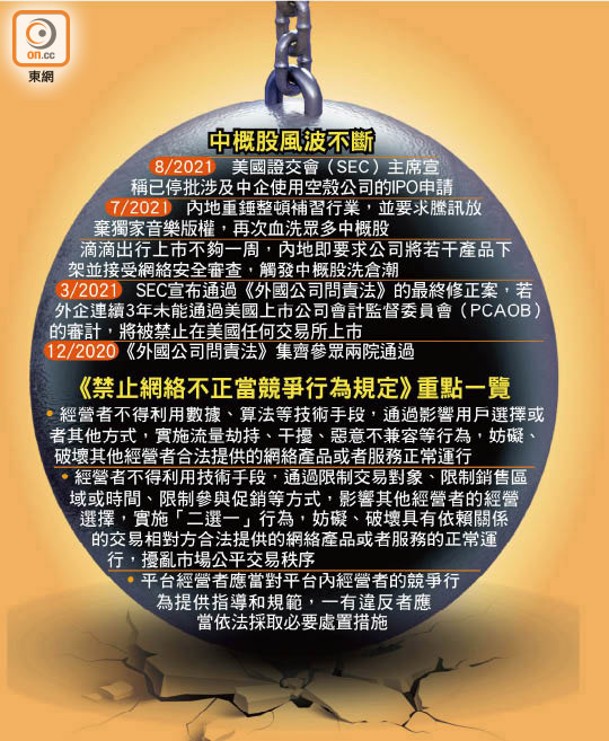

國家市場監督管理總局再發布《禁止網絡不正當競爭行為規定(公開徵求意見稿))整治「奸商」,但由於市場現在一聽見「監管」便顫抖,消息拖累科網股周二再遭洗倉,恒生指數一度瀉逾500點,收市失守26,000點關。而身處地球另一端的美國證交會(SEC)主席詹斯勒(Gary Gensler)則向中概股多踩一腳,嚴辭警告投資中概股的風險,打響中美金融戰的重要一槍。

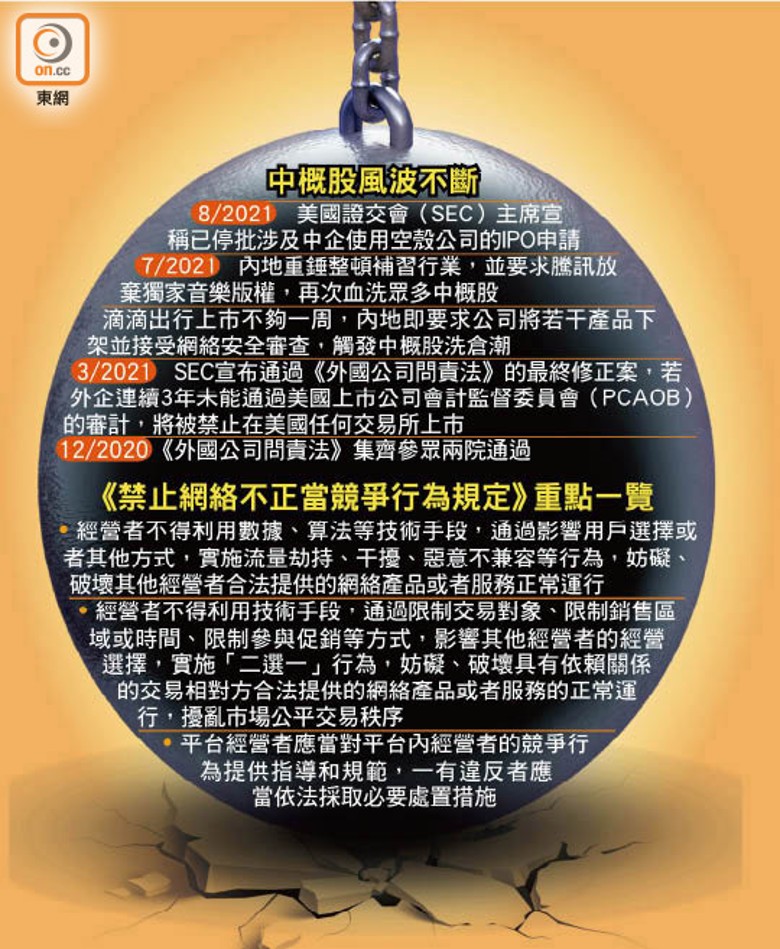

詹斯勒發表一段配有動畫的視像講話,指已要求SEC暫停中企用來在美國上市的空殼公司首次公開招股(IPO),並希望投資者了解,沾手這些股票,實際上是投資空殼公司的股票,而非相關中企的直接股權。

他口中所說的「空殼公司」,並非香港近年收緊的「逆向收購」交易(即一家上市公司收購某些業務後將原有的業務剝離,讓注入的業務繞過正常的上市前審批程序取得上市地位),而是指中企於開曼群島等離岸司法管轄區所設立的美國上市實體。

詹斯勒要求這類中企完整並公平地披露「美國投資者買入的其實是一家開曼公司」,以及「開曼(上市)公司與中國(營運)公司之間的金錢流動」,這也代表中企須披露來自中國政府的「政治及監管風險」,又指這些中方「近來不時會做的事」形同「在一場遊戲進行當中規則出現重大改變」。鑑於過去多年來在美國掛牌的中概股基本上都是在開曼註冊的實體,因此他口中的「空殼公司」可以與中概股畫上等號。

索羅斯等入股滴滴「大出血」

事實上,滴滴上月甫上市即捱內地監管鐵拳,不論該企惹禍是否真的因為不聽官方勸喻,一意孤行趕在《數據安全法》生效前於美國掛牌,惟已令索羅斯基金管理、老虎基金及T.Rowe Associates等美國大戶「大出血」,事關監管文件顯示,他們皆於截至6月底止的一季買入滴滴,估計是抽中其新股,其中索羅斯在6月底,即監管風波爆發前持有逾271萬股、價值3,842.29萬美元的滴滴股份。

比起6月底持約1,020萬股滴滴的T.Rowe,新加坡國有投資公司淡馬錫就更倒楣,事關其滴滴持倉高達3,300萬股,次季還持補習社好未來(美股︰TAL)及建倉新東方(美股︰EDU)(09901),完全「食正」內地突如其來整治義務教育階段學科類校外培訓所帶來的衝擊。

核數帳目紀錄須3年內公開

除了針對內地連環整治不同行業,本身是民主黨人的詹斯勒呼應美國國會去年底通過的《外國公司問責法案》,「(中概股)經營內地業務的實體之核數師,若未來3年仍不(向美國監管機構)公開帳目和紀錄,管他在開曼還是中國註冊,一律不准在美國掛牌」。不能監察中國的核數師意味着美國的投資者承受更大風險,因此中國企業應增強透明度,確保美國人以辛苦賺來的血汗錢作出投資決定時有充足的資訊參考。

儘管如此,市場繼續唱好中國的投資前景。基金公司「一哥」貝萊德旗下智庫貝萊德投資研究所的首席投資策略師Wen Li接受英國傳媒訪問時豪言,「不應再將中國視為新興市場」,建議投資者將投資組合內的中國資產比重提高最多3倍,理據是現時的比重跟中國作為全球第二大股市及債市的地位不匹配,中國股債於相關全球基準指數內的權重明顯只有上升一途。

她續稱,就算中美兩國在脫鈎的過程中會帶來市場波動和不確定性,且投資中國無疑像「行前一步,退後半步」,但投資非一味追求消除風險,更重要是所承擔的風險可帶來回報,而中國資產可做到。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方