電動車產業危與機

在疫情發生前的2018年與2019年,全球汽車及周邊產業市值已超過31萬億元,相當於半導體行業的8倍和智能手機行業的7倍。隨着各國政府大力推動電動車及周邊配套,有分析估計,未來汽車產業市值可上望50萬億元。到底板塊潛力有多大?圍繞着電動車行業又能衍生甚麼投資機會?

6車廠加大投資搶市佔

全球6大車廠看準電動車商機,積極部署搶佔電動車市場份額。歐洲最大車廠德國福士近日宣布,公司目標是到2030年,電動車佔其歐洲銷售比率,由之前的35%提升至超過70%,而期內在中國和美國,電動車的銷售比率亦升至50%。為此,福士計劃在2025年前投資約160億歐元於新技術上,亦擬於2030年前廣泛地應用自動駕駛功能。

美國福特汽車今年2月亦宣布,將大幅增加對電動車業務的投資,並深化與科技巨企的合作。公司指將於2025年之前,增加電動車與自動駕駛汽車的投資金額至290億美元,當中70億美元投入自駕車,220億美元投放於電動車,總額遠高於2022年的115億美元。

豐田2025銷售目標550萬輛

日系車方面,全球銷量第一的豐田汽車,目標2025年實現在美國市場銷售的新車中,電動化比例達四成,並計劃在2030年將該比例提高到近七成。公司早前已表明要把2025年電動車的全球銷量目標定為550萬輛。

其競爭對手日產汽車在去年發表的中期營運計劃提到,未來4年整體銷量中的電動車佔比將逐漸上升。在日本的銷量將從2019年的25%提高到60%,而在中國和歐洲的銷量也將分別提高到23%及50%,並在2030年代初期,於主要市場所投入的全部新款車型都改為電動車。

本田則計劃到2030年,在全球推出的新車中,有三分之二為電動車型,其中插電式混合動力車和相關車款的佔比共達到50%,純電動汽車和燃料電池車佔比則共達到15%,年銷售目標為200萬輛以上。

南韓方面,最大車廠現代汽車計劃在2025年前投資555億美元,強化其電動車產品陣容,目標是在2040年前,在全球電動車的市佔率達8至10%。另外,2030年起,旗下車款在歐、美、中等主要市場將逐步轉型,雖然公司仍會在印度、俄羅斯等新興市場維持燃油車生產,但比重會限制在50%以下。

電池需求增 3巨頭看俏

若看好電動車板塊,不妨也一併留意周邊配套的相關股份。瑞銀集團分析師表示,電池是電動車成本下降的主要推動力。數據顯示,電動車市佔率若要在2025年達到20%,並在2030年達到50%的話,未來10年的電池供應量要比先前預測增加70%以上才能應付,可見供應短缺迫在眉睫。

報告亦指出,今年在一些地區會出現電池供應緊張的情況,預料全球2025年將面臨電池短缺問題,故現有電池製造商有顯著的成本優勢,預測其中3大巨頭將合併形成一個結構,一同掌握着三分之二的市場:第一間公司是南韓的LG化學,在該行業處領導地位;第二間是在A股上市的寧德時代(300750.SZ);最後是內地的恩捷股份(002812.SZ),公司生產電池中的關鍵組件隔離膜。

概念股陷調整 宜趁低吸

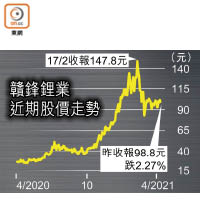

港股方面,投資者不妨留意贛鋒鋰業(01772)和主要業務為二次充電電池及光伏的比亞迪股份(01211)。由於鋰礦石是生產動力電池的核心元素,內地電動車需求大增及燐酸鐵鋰電池市場佔有率不斷提升,令贛鋒鋰業去年淨利潤按年爆發性增長175.15%。

最近板塊連同兩隻股份均出現較大幅度調整,短期股價波動性較大,不過有危便有機,看好電動車前景的投資者亦可視為趁低吸納的好機會,另可不妨留意包含多隻中國電動車及電池成分股的ETF GX中國電車(02845),甚至是美股的Global X鋰電池技術ETF(美股代號:LIT),及iShares自駕電動汽車和科技ETF(美股代號:IDRV),後者投資遍及自動駕駛及電動車全條產業鏈。

充電樁發展滯後 收入遜

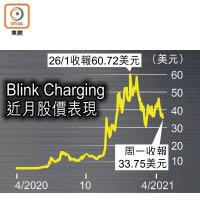

市場對電動車及相關的充電設備需求大幅增加,加上國策支持,進一步加快充電樁設施建設,故從去年年底開始,不論A股或美股的充電樁概念股,表現都勢如破竹,如Blink Charging(美股代號:BLNK)在過去一年升超過17倍,反觀港股卻較少看見充電樁概念股的蹤影。

不過,在經營上,一些備受追捧的充電樁企業實際收入其實還是非常少,如BLNK年收入還停留在百萬美元水平,但其市值已逾14億美元。至於內地,據有關媒體報道,安徽多地出現不少充電站的充電樁無法使用,反映電動車行業自身仍存有問題,未來發展的路還有很長,公司的機遇與挑戰並存。

全球晶片荒 短期難解決

另方面,隨着電動車需求不斷上升,晶片需求亦有所提升。根據IHS Markit指,電動車所使用的半導體成本,是傳統燃油車的3倍左右。不過,目前全球晶片短缺,晶片價格上漲,導致美國、日本、德國車廠相繼傳出因晶片缺貨而減產,3國紛紛向台灣晶片代工廠如台積電求救。IHS Markit早前亦提及,由於汽車晶片短缺,預料今年第一季全球汽車產量將減少近100萬輛。

有研究機構指出,晶片缺貨情況需時6至9個月才會好轉。隨着汽車邁向科技化,汽車業對半導體的需求只會有增無減,而車廠與科技企業爭奪晶片的情形亦將持續下去。

憂原料漲價 拖慢普及

大行高盛早前發表報告,預料電動車電池需求增加將導致多種主要原料價格上升,並推升電動車電池價格18%,影響電動車生產商盈利,因電動車電池佔整體成本20至40%。按分析模型估計,若鋰、鈷及鎳價回升至歷史高位,三者價格將上漲逾60至100%不等。

以鎳為例,高盛指鎳價若漲至每噸5萬美元,每輛電動車售價或額外增加1,250至1,500美元,恐降低電動車需求。除半導體短缺外,車廠亦要應付電池成本上漲、充電樁設置等問題,可見短期汽車業轉型面對不少挑戰。

部分國家若想推動電動車業可持續發展,可考慮增加國家庫存量,電動車企與電池生產商亦可以尋找其他替代性原料。而由於可用作汽車電池的鎳有限,業界可加快轉用儲電量較低的磷酸鋰鐵。

另外,不少車廠如豐田亦有意研發及推出以氫為燃料,並被稱為「終極環保車」的燃料電池車。日本的東洋炭素宣布將加快銷售用於燃料電池車電池的碳材料。