理財Campus:揀啱退休孖寶自製長糧

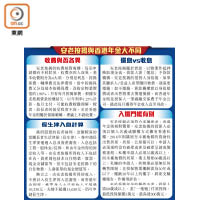

為推動市民積穀防饑、增加退休儲備,近年協助港人退休的理財產品漸趨多元化,令人眼花繚亂。如何過一個富足的晚年?使不少人費煞思量。目前由公營機構推出的「安老按揭貸款」及「香港年金」,頗受市場關注,兩者好處是可以每月獲得生活現金,自製長糧;不過,前者需要還息,後者則可收息。基於港人長壽於全球名列前茅,對於退休生活,港人應該好好安排。究竟哪個計劃更適合自己,抑或兩者都可以?

安老按揭抵押物業換每月收入

香港雖然是富裕社會,但許多港人奮鬥一生,依然身無長物;部分名下持有自住物業的長者,理論上經濟環境應該比較好,卻因為不懂運用理財產品而陷入財困。事緣今年3月初,立法會發表「自置居所對香港社會經濟的影響」研究簡報指,2019年,60歲及以上的年長戶主於自置居所戶主中的比例達41%。然而,貧窮情況報告卻顯示,2019年約有11.2萬名擁有資產的長者家庭活在貧窮線以下,佔比相等於年長業主的五分一。換言之,許多老人家「坐擁寶山而不自知」。

其實,擁有物業的長者,可向香港按揭證券有限公司(HKMC)申請俗稱逆按揭的安老按揭貸款(下稱安老按揭),將資產抵押,就能每月獲得現金收入,維持甚至改善生活質素。好處是物業並非賣斷,業主仍然可以在原有物業安居至終老。借款人可選擇於10年、15年、20年的固定年期內,或終身每月收取年金,且終身不用還款。雖然該計劃始自2011年7月,但據香港按證保險公司統計數字,截至今年2月份,計劃累計申請僅4,500餘宗;相比擁有資產的貧困長者數量,簡直是差天共地,推廣工作仍有待改善。

香港年金投保賺入息 設保證期

至於香港年金,則由HKMC旗下的「香港年金有限公司」承保,投保費低至5萬元,可謂豐儉由人。投保人需要一次過繳付保費,藉此獲取每月定額入息,直至百年歸老。香港年金最大好處是設有保證期,保證起碼派發已繳保費的105%,屬於低風險的保險產品,若然投保人在保證期內逝世,其「指定受益人」可以繼續領取未派發的保證金額,直至保證期終結。理論上,若然投保人愈長壽,所收取的年金額將會超過保費愈多,愈着數。

專家:晚年投資應收息為主

中國通海財資管理私人財富董事總經理張佩儀表示,退休或臨近退休人士,最重要是保本增值,投資策略應以收息為主打,因此自製長糧的方案可行。她坦言,安老按揭是非常好的退休理財產品,沒有賣樓後不知住哪裏的憂慮,又可以每月有現金收入。而且,如果未來樓價繼續上升,業主可以選擇贖回再做逆按揭,以增加每月收入;相反,若港樓價下跌,又有「政府保底」,並不會減少每月收入。

逆按揭未普及有因

不過,她指安老按揭有待改善,例如費用複雜,老人家不明白亦覺得麻煩;又如只能由銀行協助申請,沒有第三方可以幫手,令計劃缺乏彈性,均是令安老按揭未能普及的原因。

至於香港年金方面,她表示利息偏低,投保人需要領取年金超過15年後「先有錢賺」,否則只能算是「左袋擺右袋」,着數明顯不及安老按揭。

當然,若以鬥長命的概念去理解,投保人將筆錢擺在政府,不用擔心「執笠」,風險低,可以稱得上是由政府「養一世」。

延期年金回報較高 助抗通脹

上述的「安老按揭貸款」及「香港年金」,雖然都提供固定收入,惟每月收入都在計劃開始時釐定,當面對通脹、生活成本上漲過高,所得利益可能低於預期。而市面上較高回報,風險相對低的理財產品則有「合資格延期年金保單計劃」(下稱延期年金)。

簡單而言,延期年金屬於投資產品,投保人需要留意其內部回報率(IRR),IRR與複式回報率相似,理論上愈高愈好,代表回報愈高。當中又分為保證及非保證的預期回報,涉及不同程度的風險。前者可視為產品的最低回報率,後者則反映對未來投資收益的預期,因此並非保證回報。

計劃可分為供款期、累積期及入息期。在供款期期間,投保人需要定期繳交保費;完成供款之後,保費在累積期內會一直滾存;當入息期開始後,投保人便能定期收取年金,達到自製長糧的效果。

供款期最少5年 可慳稅

根據保監局的指引,延期年金供款期最少5年,累積期最短為10年,投保人需要年屆50歲或以上,方可開始入息期提取年金。合資格延期年金受保年齡最小為18歲,最大為75歲。

延期年金最為人津津樂道的是可以慳稅,投保人享有稅務優惠,比較適合仍在職場打拚的打工仔,每年扣稅額可達6萬元,以2020/21課稅年度的累進稅率計,每名投保人最多可慳稅1.02萬元。

至於如何挑選適合自己的延期年金,一般而言,繳付保費年期愈短、累積期愈長,保證內部回報率就相對高。惟有意投保人士應該貨比三家,留意個人化內部回報率,再選擇最適合計劃。