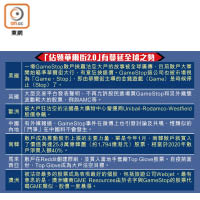

「佔領華爾街2.0」2月廝殺更勁

今年眨眼又進入2月份,本周三就是立春,所謂「一年之計在於春」,加上上月底美國散戶掀起史詩式革命,頗有10年前「佔領華爾街」味道,堪稱為「2.0」,且其勇戰大戶的風潮有席捲全球之勢,投資者是時候認真總覽形勢,部署波動市策略。到底全球股市經歷今年1月份的「衝頂之旅」,首季餘下時間會如何?散戶狂熱參與股市炒賣是否大冧市先兆?抑或在新經濟下不能再一本通書睇到老?在各地陸續接種疫苗下,經濟復甦步伐如何?通脹回溫的風險有多大?逐一分析!

全球經濟:中港炒「兩會」 歐美等救市

今時今日買港股,必須留意內地經濟,今年2月份市場關注的焦點之一,乃推測全國「兩會」有關經濟金融的政策消息。「兩會」將在今年3月上旬舉行,預期重點將是「十四五」規劃。光銀國際董事總經理兼研究部主管林樵基表示,農曆新年前內地對流動性需求增加,料中國人民銀行會稍為放寬銀根,加大逆回購規模,直至過年後會回復正常。

今年是「十四五」開局之年,預期過年後陸續會有不同部門放風,透露一些行業政策消息。

他續指,內地在去年11月一度出現通縮,其後於去年12月已重回通脹,他預料,短期仍會維持溫和通脹,後續的製造業採購經理指數(PMI)亦會保持在50以上的擴張水平。

基數效應 內地經濟勢強

FSM投資組合管理及研究部總監沈家麟稱,內地疫情在去年農曆新年後急劇惡化,去年2月和3月是經濟數據大幅轉壞之時,在基數效應較低之下,今年2月經濟表現不需要特別出眾,已可以有強勁的按年增長。惟他提醒,今年內地經濟表現很可能先高後低,下半年或會回落至較正常的5至6%經濟增速。

美放水1.9萬億美元待批

至於歐美經濟方面,隨着疫苗開始接種,市場預期疫情對經濟活動的影響將逐步減退,有利經濟復甦和企業盈利向上。

然而,單就今年2月來看,歐美經濟依然疲弱,各大央行將繼續採取寬鬆貨幣政策。沈家麟指出,相比內地疫情受控,現時歐美依然嚴峻,今年2月仍要留意美國新一輪規模達1.9萬億美元的財政刺激計劃何時獲通過。再者,拜登政府不太可能在短期推出全新經濟政策,例如增加社會福利、向企業和富人徵稅等措施或最快要明年才會見到,故目前美國經濟的關鍵影響因素還是在疫情控制上。

值得留意的是,美國政府針對航空業的第二輪就業補貼將在今年3月31日到期,業界已呼籲拜登政府盡快落實150億美元新補貼,直至今年9月30日或更後,否則單是聯合航空就有機會在今年4月開始節流,約1.4萬名員工面臨失業。

商品:大軍打大佬 唱好銀價見千

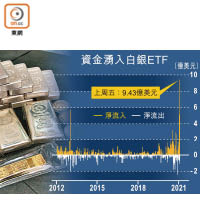

過去大半年,全球為應對新冠肺炎引發經濟危機,各央行啟動「印鈔機」,同時實行極低利率政策,既利好商品價格,亦影響各國匯價走向。目前再加上美國散戶大軍推波助瀾,銀價有機會狂飆。

據悉,有美國散戶在網上號召,經通脹調整後,白銀價格應是每安士1,000美元,而不是上周五的27美元左右,認為可以透過增持白銀交易所買賣基金(ETF)來發動一場史無前例的挾淡倉行動,目標是挾死華爾街大行!事實上,白銀ETF上周五單日流入資金高近10億美元,創下15年有史以來紀錄,看來好戲在後頭。

現貨金有力上試1900

Saxo Markets高級市場分析師潘梓生也表示,商品中以黃金及白銀最具投資價值,最主要利好因素就是環球央行大印銀紙,加上實質負利率,利好貴金屬價格向上。

事實上,黃金及白銀既可用於飾物,亦於眾多工業中具實際用途,令其更具升值潛力。黃金可用於電子、通訊及醫療等工業技術,每年用於工業用途佔新開採黃金不足一成。相對貴價的黃金,俗稱「窮人黃金」的白銀於工業中的應用更廣泛,約六成年產量用於工業;當中逾五成用於太陽能電池板及電子產品。值得留意的是,有數據指出有八成用於工業的白銀並未有循環回收,最終會棄置於堆填區。因此,全球已開採的50億安士白銀,目前只有不足5億安士流通,故白銀的潛在供應甚至比黃金更緊張。

潘氏估計,黃金短線將於每安士1,820至1,880美元間上落,今年2月有機會上望阻力位1,900美元;每安士銀價在美國散戶掀革命下,相信今季內有機會見今年高位28美元。

穀物期貨價格勢續漲

除了傳統商品之外,上周有傳中國正進行有史以來最大的採購美國玉米行動,創下單周買近600萬噸玉米的紀錄,並且有意再買200萬噸,超過世界貿易組織的配額,故市場料玉米,以及其飼養替代品小麥和大豆價格將續漲。

債市:發達國低息橫行 欠吸引

美國聯儲局上周宣布維持現時的資產購買指引,包括繼續每月購買800億美元國債和400億美元的按揭抵押證券,並維持寬鬆的貨幣政策。分析指聯儲局最快要明年才有機會減少買債規模,2月債息難顯著上揚,投資者可關注香港時間今年2月18日凌晨,當局會公布1月議息會議紀錄,屆時將對貨幣政策去向提供更多資料。

事實上,目前各地央行不會讓利率攀升,預期多數國家的主權債孳息率續會維持在極低水平。FSM投資組合管理及研究部總監沈家麟表示,現時發達國家主權債息率太低,例如美國10年期國債孳息率僅一厘,並不吸引,投資者轉而選擇新興市場和亞洲高收益債券會有較高值博率。再者,當通脹預期升溫及美國繼續大量舉債,美債息將趨升,直接對發達國家主權債券價格不利。相反,高收益債券特別是內地企業債,價格較受發債公司的信貸質素影響,對海外債息的敏感度則較低。

新興市場債券潛力大

有專注債市投資的金融機構聯博指,政府債券是少數能抵禦股市波動的資產類別,投資者可利用各類債券不同的相關性,爭取潛在收益。在目前市場環境下,該行看好新興市場債券、美國證券化資產、歐洲信貸、環球高收益企業債券,及美國投資級別信貸,具有吸引收益和投資機會。

匯市:耶倫上場 質低美元成主流

恒生銀行首席市場策略員溫灼培坦言睇淡美元,因美國新財長耶倫希望於超低息環境下,出台更多救市方案,料不會同意聯儲局加息,將續利淡美元。

人幣國際化須靠升值

溫氏指,歐盟委員會今年1月19日討論有關減少依賴美元的政策建議,利好歐元前景。而環球同業銀行金融電信協會(SWIFT)最新數據顯示,去年12月主要貨幣的支付金額排名中,排名首兩位的美元及歐元使用比例分別為38.73%及36.7%,兩者相差無幾;且美匯指數中佔約六成為歐元,若美元持續弱勢,歐元就會相對強勢。他建議,歐元兌美元可於1.2美元附近低吸,上望阻力位1.28美元。

至於人民幣亦是長遠睇好,原因有3個,中國於全球貿易的份額愈來愈多,惟據SWIFT數字,去年12月人民幣支付比例僅1.88%,目前仍依賴第三方貨幣結算,容易受制於人,若要改變人民幣國際地位,升值是不二法門。

另據中國海關總署數字,去年首兩位的貿易夥伴為東盟及歐盟,美國只排第三。雖然人民幣兌美元去年升值逾6%,惟兌歐元、日圓及澳元等主要貨幣只屬橫行,因此出口因素並不會成為壓抑人民幣升值的誘因。最後則是人民幣數碼化真正實行後,方便中國對外貿易結算繞過SWIFT系統,有助加快人民幣國際化。

惟自從上周美國散戶「挾爆淡友大戶」後,市場開始揣測美元今年2月會否被挾淡倉,因其淨淡倉在今年1月仍增加,接近去年9月的多年高位,並且是大戶第二受歡迎的交易策略。

虛擬幣:炒風轉弱 隨時血本無歸

美國「散戶革命」也讓虛擬貨幣一度掀起熱潮,相信今年2月仍會波動甚大,投資者須密切留意全球監管機構表態!惟散戶昨炒風轉弱,狗狗幣(Dogecoin)價格由早前高位暴跌逾六成,「一哥」比特幣亦無力再上,最低曾見33,314美元。愛爾蘭央行行長、歐洲央行理事Gabriel Makhlouf直言,無法確定為何有人投資虛擬資產,警告投資者入場需做好「血本無歸」的準備。

狗狗幣高位瀉65%

早前狗狗幣獲美國散戶大軍點名,價格一度狂飆8倍,至約0.082美元,惟在不少交易平台推出交易限制下,散戶轉移戰場,致使價格回落。交易平台CryptoCompare數據顯示,狗狗幣昨日徘徊於0.028美元,由高位勁瀉65%,過去24小時則跌約16%。

比特幣持續回落

比特幣亦下滑,CryptoCompare數據顯示,昨日報33,442美元,24小時內下跌約2%。比特幣自面世以來頻受質疑,歐洲央行行長拉加德近期便直斥,虛擬貨幣是「高度投機性資產」。

事實上,各國央行發展自身數碼貨幣已成大勢,打擊虛擬貨幣前景。印度政府最新提出《虛擬貨幣和官方數碼貨幣監管法案》,為當地央行的官方數碼貨幣建立未來運行準則,同時禁止境內交易所擁有私人虛擬貨幣,惟允許某些例外情況,以促進虛擬貨幣基礎技術及其用途。

印度政府對虛擬貨幣的「敵對」態度並非一朝一夕,於2018年就禁止討論所有私人虛擬貨幣,更建議違者最高判處10年監禁,惟禁令2020年遭最高法院以違憲為由推翻,如今再次推動此令,可見其強硬的監管決心。