期油暴「負」 散戶出血

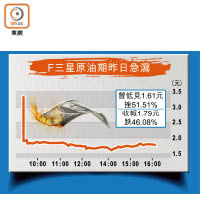

紐約五月期油以驚嚇的負37.63美元結算後,近日備受散戶關注的原油期貨交易所買賣基金(ETF)F三星原油期(03175),周三股價曾暴瀉51.51%,收跌46.08%,拖累散戶錄虧損,管理人轉倉至九月,令持有人失六月紐油周三早段的四成反彈幅度。追蹤更遠期十二月紐油的本港另一原油ETF FGX原油(03097)周三股價曾瀉近兩成,收挫12.23%。

產油國早前宣布減產每日近千萬桶後,一些散戶憧憬油價見底,蜂擁撲入原油期貨ETF,其中F三星原油期近日成交量節節上升,本月僅有兩個交易日不夠1億股,豈料紐油因儲存空間問題瀉見負數,導致投資者「中伏」。

類似情況亦發生於美國,深受散戶追捧的全球最大石油ETF──美國石油基金(USO)價格周二續瀉25.07%。該基金指將因應極端油市重整策略,或投資更多其他月份到期合約,甚至其他能源衍生工具。

美證券行斥6.8億填氹

數據機構FactSet指其追蹤的16隻美國油氣ETF,資產過去一個多月漲近1.3倍,證明策略很錯。

F三星原油期之管理人三星資產運用(香港)周二深夜公布,指當時該ETF的紐油持倉為下月十九日到期的六月合約,惟見六月紐油周二大跌,不排除會重演跌至甚至跌穿零,續持有恐令投資者勁蝕甚至「清袋」,遂決定全部轉倉至九月。三星方面接受本報查詢時稱,獲香港證監會批准後已完成轉倉動作,該ETF現僅持九月紐油合約。

一名曾從事ETF的業界人士稱,F三星原油期暴瀉,並非因為三星方面突然變陣以主動式策略轉倉、令客戶無法追蹤六月紐油潛在升浪,而是之前持有的五月紐油暴跌。「以佢個個月轉倉,如果六月紐油再負數結算,之後要轉倉去價錢正數嘅合約,真係會輸得好恐怖,所以三星今次咁做可以理解」。

儘管原油消費有一定基礎,油價已低無可低,惟原油期貨基金並不值得長期持有,故期貨轉倉七、八成是要轉去價格更高的合約,等同持有原油並支付儲油費用。如要博油價反彈,「依家F三星原油期一定唔關事」,不如買上游油企。

證券分析員譚朗蔚稱,原油期貨ETF屬風險較高衍生工具,F三星原油之操作是每月以更高價轉倉下月合約,理論上資產會愈轉愈少,故博油價反彈不如考慮無期貨轉倉風險的中國海洋石油(00883)、中國石油(00857)及中國石油化工(00386)。上述「三桶油」股價昨跌0.36至1.11%。

同樣因負油價而「出血」的還有美國經紀商盈透證券(IB)。該行由於數名客戶持有的五月紐油合約於日前到期時價值少於其戶口資金,因此要代這班炒燶油的客戶補孖展遵守結算要求,繼而需作出8,800萬美元(約6.86億港元)臨時虧損撥備,但強調有關虧損不影響其財政狀況。

中行「原油寶」結算捱轟

另中國銀行(03988)針對個人客戶發行的境內外原油期貨合約交易產品「原油寶」以負37.63美元結算美國原油合約引發爭議,或引發集體訴訟。內媒引述投資者指,原油寶未有按合約結算時間及早轉倉,使他們要「硬食」最低負值,亦沒有補倉等提示;並引述業界分析,「原油寶上所有長倉客已經全部爆倉,還倒欠銀行三倍本金」。中行周三起暫停客戶「原油寶」的新開倉交易。