大摩嗌沽滙控恒生

美資券商摩根士丹利再奏「摩笛」,力數四大負面因素拖累香港銀行業表現,將行業展望降至「謹慎」,更籲投資者沽滙豐控股(00005)及恒生銀行(00011),投資評級從「與大市同步」下調至「減持」。同時,由李國寶任執行主席的東亞銀行(00023)亦遭狂踩,最差情況股價恐冧近45%。

滙控目標價$51 全城最淡

香港經濟放緩、利率低企、預期信貸損失上升,及市場競爭加劇,為大摩看淡香港銀行業的原因。該行指,大型銀行將無法維持股東回報率平均超過20%水平,預計未來三至五年銀行收益將受壓,故調低今年及未來數年盈利預測,並不再維持行業展望「與大市同步」。

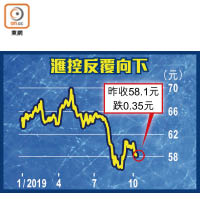

近期數據顯示香港經濟增長步伐放緩,大摩指,若情況持續,將增加貸款損失,而美國減息亦拖累港元拆息,影響香港銀行淨息差表現。滙控尤受香港及英國於今年下半年及明年信貸成本增加影響,預測其信貸成本倍增,儘管滙控股息率可支持股價表現,但估值仍過高。

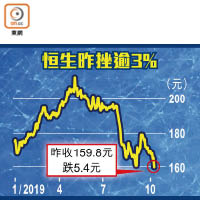

摩笛發功拖累銀行股周三普遍下跌。其中,滙控目標價遭下調近三成至51元,為全城最淡。滙控股價跌0.6%,報58.1元。恒生目標價亦遭削兩成至140元,昨應聲挫3.27%,報159.8元,為第二大跌幅藍籌股。

東亞瀉半成 逾十年新低

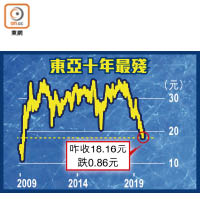

此外,東亞銀行同樣被大摩唱淡,目標價更遭狠削21.05%至15元,維持「沽售」投資評級。東亞股價周三大幅下跌4.52%,收報18.16元,創逾十年新低。

大摩解釋,東亞銀行在內地的民營企業及個人業務方面均承擔重大風險,今年上半年因應商業房地產項目出現的大幅虧損,反映其貸款風險,而且該行仍積極發展內地零售銀行業務,雖然短期或有助盈利,同時卻成為未來的風險。

虛銀下月試業 競爭加劇

大摩預期基本情景下,東亞盈利低企,反映為股東創造回報的股東回報率僅6.5%,維持長期增長率僅2%的預測,熊市情景下,料東亞受信貸成本拖累,股東回報率低至5%,估值跌至0.4倍市帳率,意味股價見10元,較現價有44.93%下跌空間。

另方面,市場預期虛擬銀行最快於下月試業,儘管金管局表明不容許掠奪性定價競爭,大摩認為,虛銀將會加劇零售業務競爭,傳統銀行或會透過削減利潤「迎戰」,點名渣打集團(02888)、恒生及滙控將首當其衝,因為三家銀行高達一半香港收入來自零售銀行業務。

虛銀若要突圍而出,必須以市場具競爭力的息率吸納首批存款。大摩認為,消費者普遍存有惰性,估計實際轉移存款的步伐逐步放緩,在最理想的估算下,未來四至五年虛銀於存款市場市佔率少於約3至4%。倘若虛擬銀行的格價水平極具競爭力,大型銀行利潤會加速收縮。

星展銀行發表報告指,恒生銀行資產負債表中有龐大的港元及美元資產,在一眾銀行中,預期最受利率下行影響,料恒生明年淨息差將按年收窄6點子至2.13%,並認為股價缺乏催化劑,予目標價172元。不過,星展予中國銀行(香港)(02388)「買入」投資評級 ,認為該行資產增長高於同業,目標價為33元。

香港股票分析師協會主席鄧聲興指,香港經濟有機會陷入衰退風險,百業之母的銀行業敏感度最高,大行看淡前景屬正常。儘管他相信「衰極有個譜」,但對其前景仍未言樂觀,銀行股非投資首選。

另外,滙控美國預託證券(ADR)股價周三早段續偏軟,報57.97元,較港低0.13元。