證監打老虎 向大行索料

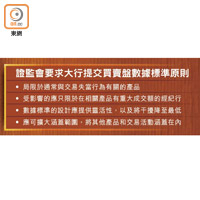

香港證監會近年採用「前置式」監管,利用數據分析以偵測不正常活動的情況增加。該會最近發表通函,要求佔港股全年總成交額2%或以上的大型券商,根據該會訂明的格式呈交買賣盤數據,以便監察交易失當行為。

去年共有十六家大型證券行的成交額達到或超過2%的界線,他們需要更改系統及作出所需安排,證監會將給予十五個月的時間準備,即由通函發出日起計,須於明年十月底前遵循有關數據標準。

涉客戶身份及交易數據

數據標準具體說明買賣盤內須記錄的重大條款,當中包括買賣盤的價格、數量、交易方向、類別、身份、客戶身份、算法買賣盤的指示及合併買賣盤資料等。

證監會在通函中指出,在履行其職能,特別是利用數據分析工具或方法偵測不正常活動的過程中,及時獲取數據至關重要。自一五年起,其在對具有大量交易活動的經紀行進行現場視察時,已採用數據分析,從而識別出本來可能無法偵測且與交易相關的系統性監控缺失及違反《操守準則》的情況。在某些個案中,更導致該會進行調查及採取監管行動。

冀簡化核實及提交程序

不過,目前每家經紀行呈交的規格均不同,往往需要較長時間才能提供證監會所要求的數據。此外,現有的系統未能輕易重新構建買賣盤生命周期(即由最初接獲買賣盤指示至最後執行或取消交易),相關的數據通常分散在多個買賣盤管理系統內,經紀行須擷取及結合相關數據,然後加以整理及核實。

因此,證監會認為有需要簡化核實與提交數據的程序。該會委聘外部顧問及設立一個由選定經紀行所組成的工作小組,以訂立一套適用於整個業界的數據標準。

證監會未來將繼續留意是否有需要將現有數據標準擴大至涵蓋更多產品類型、交易類型及受規管活動,以及有關做法是否可行。

專家:當局有意增強監控

投資者學會主席譚紹興指出,大行的交易量大,容易左右市場,加上現時證監會傾向「打大老虎」,在港股未實施全面「實名制」前,有需要進行有關做法,並且顯示證監會有意進一步監控證券行。

他又指,雖然是針對大型券商,但因很多大行有時會利用中小型券商做「駁腳」,故一些與大行有密切業務往來的中小型券商,可能為免麻煩,減少有關生意,但亦要視乎提交數據的詳盡程度。他又認為,給予十五個月的時間準備是太長,因市場變化太快。