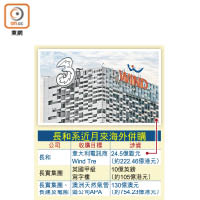

長和222億購意電訊商

長和系主席李澤鉅正式擔任集團舵手後,接連於海外展開併購。長和(00001)昨日公布,斥資24.5億歐元(約222.46億港元)現金收購意大利電訊商Wind Tre餘下50%股權,為李氏上任不足兩個月的第三單「大刁」,合計海外投資金額涉及逾千億元。有大行憂慮,長和債務負擔將進一步上升。

長和股價昨日一度低見80.6元,創一年多新低,其後跌幅收窄,收報81.9元,跌1.56%。

長和目前與VEON共同擁有的合資企業,在意大利透過Wind Tre以「3」和「Wind」品牌營運流動電訊業務。根據公告披露,長和將收購VEON所持有Wind Tre的50%股權至全資擁有。

交易待批 料今季完成

長和稱,Wind Tre去年為集團貢獻逾10億歐元應佔除息、稅、折舊及攤銷前盈利(EBITDA),以及逾8億歐元應佔除息稅前盈利(EBIT),收購Wind Tre全部股權將有利集團整合電訊資產及業務,加快實現協同效應,並可為集團帶來盈利及現金流增長,而交易仍需取得歐盟及意大利監管機構批准,預期交易將於今年第三季完成。

截至去年十二月底止,Wind Tre擁有合共約2,950萬名流動電訊客戶及270萬名固網客戶。公司去年全年稅後虧損約243.16億元,較一六年虧損162.08億元有所擴大。

系內海外投資逾千億

李澤鉅上任後,長和系海外併購步伐開始加速,繼上月中旬長江基建(01038)公布牽頭長實集團(01113)及電能實業(00006),擬以總代價130億澳元(約754.23億港元)收購澳洲天然氣管道公司APA,僅僅兩天後,長實再公布斥資10億英鎊(約105億港元)收購英國倫敦甲級商廈,計及今次收購Wind Tre,近一個月來長和系海外投資項目共涉資逾1,080億元。

摩根士丹利發表報告指,收購Wind Tre將有利長和提高每股盈利及推動股息增長,惟是次收購估值不算便宜,預計集團債務負擔會上升。

該行指,長和計劃出售現有的低收益資產,以確保其資產負債率可維持於相若水平。截至去年底,長和淨負債約1,930億元,計及收購後聯營公司負債約940億元及是次收購作價220億元,長和總槓桿比率或由3.8倍,上升至5.9倍。

然而,騰祺基金管理投資管理董事沈慶洪則認為,即使長和債務有所上升仍然可接受,早在和黃與長實重組,長和已提出有關負債問題,故現時收購的目標大多數都是現金流強勁的公司,而目前長和海外拓展的方向大致不變,相信李澤鉅亦會繼續迎合現行方向去領導集團。