小米市盈率貴Apple一倍

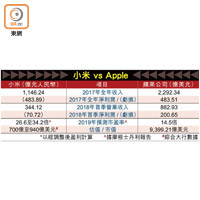

小米上市貴過蘋果公司(Apple Inc.)!有傳小米集團於月底招股,市場翹首以盼,保薦人及承銷團隊近日亦紛紛發表報告,給予估值介乎700億至940億美元(約5,460億至7,332億港元),更估計其一九年最高預測市盈率(PE)超過34倍,較Apple高出逾倍。

市場一直將小米與美國上市的Apple作比較,而小米早前也表明未來要主力發展互聯網服務業務,與Apple近年以互聯網服務收入為增長引擎如出一轍。彭博分析師引述小米保薦人摩根士丹利數據,指出按小米一九年調整後預期盈利計,其市盈率應達26.6至34.2倍,較蘋果公司同期市盈率14.5倍最多高1.35倍。摩根士丹利給予小米公允價值652億至848億美元,預測一七至二○年調整後淨利潤年複合增長率62%。

印度匯價波動添風險

給予小米最高估值預測的為其承銷商瑞信,達710億至940億美元,看好小米主力開拓的互聯網服務業務盈利可有大幅度增長。另一保薦人中信里昂證券則給予800億至900億美元公允估值,以現金流折現估值模型(Discounted Cash Flow)計算股權估值約790億至1,000億美元。該行料,受惠全球智慧手機及物聯網產品銷量成長,小米營業收入一七至二○年複合增長率將達47%,營業收入至二○年將達3,670億元人民幣。

不過大行並非一味看好,德銀提醒小米的主要市場印度貨幣波動,或構成匯兌風險,而集團發展也很大程度受中國市場所影響。瑞信稱,全球智能手機需求均在放緩,特別是中國市場今年首季按年跌幅達16%,中信証券亦擔憂市場競爭激烈加劇風險。

CDR集資或佔總額一半

最新消息透露,小米中國預託證券(CDR)集資額佔總集資額至少一半,早前有指小米計劃集資100億美元,若屬實CDR集資額將超過50億美元。上市時間方面,料小米將採用較早的時間表,即本月廿五至廿八日招股,廿八日定價,七月九日在上海交易所發行CDR,翌日在港上市。小米周一上載CDR招股書後,資料顯示,中證監昨已就其申請發出首次書面反饋意見。

散戶審慎 憂估值過高

距離小米市傳招股期尚有十數天,本地券商已作準備。信誠證券聯席董事張智威稱,該行預留140億元孖展額,表示早前不少客戶對小米上市反應踴躍,但目前因估值過高、集資額大等憂慮,客戶轉為較沉靜。

耀才證券行政總裁許繹彬指,料為小米預留400億至500億元孖展額,但指散戶早前抽新股多「賺價蝕息」,故估計散戶在抽小米時會再觀察。寶盛證券擬提供20億元孖展額供客人認購小米。