銀行爆貿戰查數風暴

中美貿易關係緊張觸動香港銀行神經!銀行界消息透露,近月多間銀行的風險管理部門要求企業銀行部提交數據,評估牽涉貿易糾紛及制裁風險的企業客戶,一旦國際衝突升級或發現涉及反洗錢風險,銀行會採取果斷行動,終止相關客戶的貸款及業務關係。

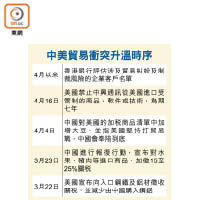

中美貿易戰隨時波及香港,香港銀行嚴陣以待進行風險管理。市場消息透露,包括中資及外資的多間銀行於今年四月起陸續針對貿易糾紛開展企業銀行風險評估,具體措施包括向企業銀行提出有機會陷入貿易糾紛或制裁的高風險企業客戶名單。

即使銀行並無直接與高風險企業的業務往來,但如果旗下客戶與高風險企業有合作關係,亦需要呈報相關客戶資料進行風險評估。據了解,銀行重點關注的高風險企業名單包括有受美國點名制裁的企業、正受美國調查的科技公司、國有或涉及保安的科技企業,以及電子產品貿易商等。

防止反洗錢風險急增

商業銀行部人士解釋,企業受貿易衝突或制裁影響時,不僅增加其違約風險,銀行反洗黑錢的操作風險亦會急升,屆時可能會減少企業的信貸額度,甚至終止與企業的業務往來或即時凍結戶口。

香港金融管理局發言人承認,國際貿易摩擦升溫,難免會對經營國際貿易的企業和向其提供信貸的銀行帶來影響,強調金管局一直要求銀行遵循審慎經營和貸款原則,需要充分了解客戶及銀行可能面對的各項風險,包括外圍環境的不明朗因素,並妥善管理相關風險。

事實上,近年內地收緊資本管制,中資企業紛轉至香港尋求貸款,金融管理局資料顯示,至一七年底內地相關貸款總額按年增加17.5%至4.18萬億元,其中貿易融資規模按年增13.6%,高達3,100億元。

有銀行家表示,香港銀行有不少內地企業客群,而香港的企業客戶大部分在中美兩地均有業務聯繫,中國或為今次貿易戰的風眼,一旦貿易戰惡化,香港銀行勢必牽涉其中。他指,不論從風險控制,抑或從銀行盈利增長的目標來看,辨別並評估客戶受影響的程度,做法相當合理。

恐嚴重影響資本水平

中小型銀行主管亦指,企業借貸金額一般較大,對銀行資產質素、資本水平可構成嚴重影響,故「銀行會將企業客盤數睇得緊啲」,不排除貿易戰進一步惡化時,銀行會向受牽連的企業撤回貸款(Call Loan),但他相信僅會是銀行最後一步的做法。

星展銀行(香港)財富管理高級投資策略師李振豪表示,貿易戰陰霾已令內地中小企資金呈現緊張,加劇內地銀根緊絀。

他又稱,目前貿易戰延伸至與電子產品、科技相關板塊有關,雖然此類公司較少向銀行借貸,反而普遍出現「要錢唔要貨」的套現壓力,更蔓延到資產市場,令近日出現大手沽售股票、物業的情況。

恒生銀行(00011)首席經濟師薛俊昇認為,儘管貿易戰現時暫時降溫,他相信對金融市場造成的影響,遠比影響兩國貿易間的關稅收入為大,更會削弱企業融資的信心,惟現階段難以估算對香港銀行的實際影響。