港交所禁借殼現金公司上市

港交所(00388)去年五月曾發指引信收緊有關反收購行動規定,據悉其後借殼上市活動有所收斂。其中,有關收購業務不適合上市的個案更大幅減少,顯示指引信對借殼上市有一定阻嚇作用。不過,港交所留意到近月市場開始「變招」,透過大規模的股份認購個案顯著增加,有機會是另一個達到借殼上市目的手段,港交所將嚴打交易後變成現金公司的股權收購。

不合上市收購銳減

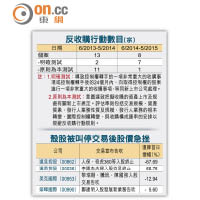

港交所月前向市場人士簡介有關《上市規則》合規事宜的最新發展,該所曾檢視二○一四年六月至二○一五年五月的反收購行動個案,發現對比上一年(二○一三年六月至二○一四年五月),反收購行動個案有所下降,由13宗減少至8宗。

其中,「明確測試」下的反收購行動數目,由2宗增加至7宗,顯示符合新上市規定的收購事項有所增加;至於「原則為本」測試下的反收購行動數目就大幅減少,由11宗下降至1宗,顯示有關收購業務不適合上市的個案減少。

雖然指引信出台後借殼上市活動似有收斂趨勢,不過,港交所亦同時留意到近期透過大規模的股份認購個案有所增加,集資所得用作支持尚未成熟的全新業務,有可能是變相達到借殼上市目的。

倘不符要求須停牌

舉例一家公司主營業務是造鞋,公司建議按每股1元,發行100億新股,集資100億元,作發展發電站用途。於集資完成後,公司總資產由目前的10億元增至110億元,現金由3億元增至103億元。

港交所表明,該公司在認購完成之後,大部分資產為現金,當公司又無法進行證明,其高現金水平是出於真正業務目的需要,公司將被視為現金資產公司。

根據《上市規則》第14.82條,如資產全部或絕大部分為現金或短期證券的公司,並不符合上市要求,需要停牌;公司可於一年內尋求復牌,但需證明有適合維持上市地位的實質業務,惟申請會被視作新上市處理,如未能滿足新上市要求,上市地位可能被取消。

事實上,近期便有多宗內地富豪來港買殼交易被港交所叫停,原因便是交易後將變成現金公司,惟市場關注現金公司的定義。

五六成現金會叫停

有熟悉監管條例人士稱,現行有關現金公司的規則,是源於以往當公司出售主要業務後變成現金公司而應用,惟現時的現金公司卻是由大規模的股份認購所引起,故的確存在有釐清如何應用相關規則的需要,但就認為不應為現金公司作「明確測試」。

他指出,「現時市場普遍詮釋係有八至九成資產為現金就當是現金公司,但若只有五、六成係現金,但擺到明是想借殼上市,都有可能會被叫停交易。上市規則若然有好明確的界線水平,就容易畀人鑽空子。」