9成大鱷遭玩殘

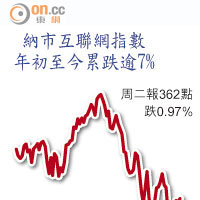

科技股近月洗倉,「新經濟讓路予舊經濟」似乎是今年投資策略。科技股波動之餘,有投資大師唱衰傳統經濟股,令去年行衰運「大鱷」繼續被玩謝。滙豐追蹤的四十隻大型對沖基金中,四月份僅三隻跑贏標指,跑贏大市比率僅7.5%,即逾9成跑輸,難怪高盛形容今年是股票基金經理災難之年。

滙豐又指,其追蹤的40隻「大鱷」中,有11隻今年來跑贏標指,比率為27.5%。值得留意是,著名對沖基金經理艾因霍恩主理的Greenlight Capital,不論今年來抑或單計四月份均跑贏大市。

科技股大冧後呈分歧

艾因霍恩最近警告將再遇十五年來第二次科網泡沫,正沽空一籃子科技股的艾因霍恩補充,看好整體科技股,只是個別當炒股出現估值過高問題,日前就披露其中一隻沽空目標為健康護理技術供應商AthenaHealth,指該公司業務以至管理層沒問題,只是估值過高,料股價冧80%。

生物科技、互聯網股經歷冧市後,股價走勢分道揚鑣,如蘋果公司股價逾一年來重越600美元,電動車生產商特斯拉(Tesla)亦開始收復失地,反觀Twitter兩周前反彈逾10%後,如今掉頭跌凸,足見基金經理不但要應對科技板塊Chok勢,而且不能再從整個板塊來看,須審視各股個別因素才押下注碼。

新債王促沽空建屋股

令基金經理選股時更難捉路的是,押注舊經濟股未必穩陣。同於Sohn投資研討會的「新債王」、DoubleLine Capital行政總裁岡拉克主張沽空美國建屋股,建議沽空目標是SPDR標普建屋股交易所買賣基金(ETF),因年輕一代在就業前景黯淡下,未敢透過按揭置業,而且樓價不斷升,令他們寧願與父母同住或租屋。

彭博社圖表分析顯示岡拉克有機會貼中,因該ETF在當前牛市期每年第二季觸及高位後,平均回落最少10%。

處於新舊經濟的投資夾縫中,高盛分析員科斯廷慨嘆,今年已過了三分之一,對股票基金經理來說可謂災難之年,相信幾乎90%大型增長互惠基金、90%價值型基金及三分之二的核心基金將無法跑贏各自基準回報水平。

雷賢達:新舊經濟俱淡

交銀施羅德投資管理副董事長雷賢達稱,新經濟股主要受市場資金流動性及企業盈利前景影響,因聯儲局現逐步減買債退市,市場普遍料下年開始加息,游資將逐漸撤出新經濟股,加上盈利增長恐亦難支持其過高估值,新經濟股已見頂,未來三至六個月將反覆向下。

另方面,他對舊經濟股的前景不樂觀,環球投資者對內銀股的質素欠信心,料股價只能窄幅上落,另內房股亦無運行。