股網搞邊科:科技ETF投資通勝

科技股小股災製造了低吸良機,若然買厭香港上市科技股,不妨放眼美國上市的科技股ETF,涵蓋不同地區及各類科技行業,包括半導體生產、社交媒體、雲端運算甚至機械人產業,想涉獵新奇有趣以至高超科技股份,如今難不到你。

機械人都有得買?

亞馬遜(AMZN)已經發展出第八代無人機運輸,Google(GOOG)亦已連續收購近十家機械人公司,或者有一日,機械人將廣泛融入我們的生活之中。

未算當炒宜小心

去年第一隻追蹤全球多家機械人製造商及電子股的ETF Robo-Stox(ROBO)在納斯達克上市,成分股包括一年來股價升逾四成的美國無人機生產商AeroVironment(AVAV),以及推出機械人吸塵機的iRobot(IRBT)等。不過機械人概念並非近期當炒概念,該ETF年內跌2.49%,回報表現並不突出。

泓福證券聯席董事林嘉麒認為,中資科技股被洗倉後,科技行業R&D成本高企,部分公司或會高負債,很容易受個別股份拖低表現,他會較傾向直接投資在市值較大,較穩健的個股之上。

中資科企平價入

據晨星截至本周四的數據,環球33隻科技股ETF年內總回報平均跌2.32%,但三年及五年平均累積總回報升28.62%及135.9%,而主動式管理的科技股基金同期平均累積總回報分別為26.88%及91.6%。

成本低 風險分散

內地科技股海外市場搶到爆,百度(BIDU)、新浪(SINA)等不在香港上市,卻可透過ETF來吸納,好處是低成本且風險較分散。

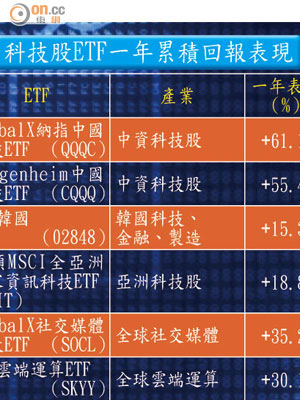

市場上有兩隻中資科技股的ETF,一隻是追蹤納指OMX中國科技指數的GlobalX納指中國科技ETF(QQQC),而另一隻則追蹤Alpha Shares中國科技指數的Guggenheim中國科技ETF(CQQQ),後者持股較分散,且可以投資在納指以外市場,持股包括百度、網易(NTES)及奇虎360(QIHU)等,後者過去一年爆升逾兩倍。該ETF Beta值低於1,風險較低。但論表現,就以GlobalX納指中國科技股ETF表現較佳,一年總回報為61%。

科技韓潮追得過

不少南韓科技公司產品已融入我們的生活,如想更集中投資在南韓科技市場,可考慮在港上市、追蹤MSCI總回報淨額韓國指數的XDB韓國(02848),由德銀發行的XDB韓國是一隻合成ETF,即透過掉期交易間接複製追蹤指數之走勢。

根據德銀截至今年二月底的資料顯示,該ETF其中有超過37%投資在科技股上,相當於三分之一隻科技股ETF,其中持倉最重成分股為南韓電子巨頭三星,佔資值超過兩成,ETF總開支比率為0.65%,包含派息在內,過去一年錄得總回報15.3%。

押注亞洲多選擇

另安碩MSCI全亞洲國家資訊科技ETF(AAIT),追蹤97隻亞洲區內已發展國及新興國的科技與製造業,包括中印日韓等,多元投資以削風險。十大持股亦包括佔資產值15.49%的三星、台積電、騰訊(00700)、印度科技股王Infosys及即時通訊軟件Line南韓母公司Naver等,共佔資產值逾五成半。

半導體憧憬「穿戴」

近期科技股大跌,但半導體股表現依然不俗,原因是受可穿戴式科技撐場。道富標普半導體指數ETF(XSD),透過標普半導體指數追蹤全球51隻半導體產業相關股份,屬年內表現最好的科技ETF,總回報逾10%。十大持股包括第一太陽能(FSLR)、英特爾(INTC)及飛思卡爾(FSL)等全球主要半導體製造商。

應用ETF易買難飆

易方投資總監王華認為,可穿戴式科技興起,智能手錶及眼鏡相繼推出,在整個產業鏈內涉及不少感應裝置,自然對半導體需求增加,長遠會看好半導體行業有穩定增長。他指出,半導體不是一門普羅大眾能理解的行業,投資相關ETF是風險低而且最容易的做法,但風險低時,回報亦相應較低,對打算在科技市場上「刀仔鋸大樹」的投資者,ETF未必適合。

社交網絡波幅勁

社交網絡巨頭facebook(FB)與Twitter(TWTR)先後上市,市場上亦有專門追蹤全球社交媒體股ETF,GlobalX發行的社交媒體指數ETF(SOCL),它的投資成分包括騰訊(00700)、facebook、Twitter及新浪等多個社交網絡平台,首十大持股佔資產值逾七成。受惠美國科技股去年爆升,該ETF去年升逾六成,但最近科技股遭洗倉,社交媒體股首當其衝,令該ETF年內倒跌超過11%,是近期表現最差的科技股ETF。

發掘回報在「雲端」

雲端運算是近年科技界的新興產業,雲端儲存的公司如Dropbox最新估值已升至100億美元,擬年內上市。由First Trust發行的ISE雲端運算ETF(SKYY)追蹤42家擁有雲端技術的美國公司,包括有甲骨文(ORCL)及VMware(VMW)等,相信Dropbox一旦成功上市,亦會納入為指數成分股。過去一年,該ETF錄得逾三成總回報。