名家筆陣:新興債莫貪

近月市場大炒美國加息,而加息代表經濟好轉,理應利好風險資產再上。然而,歐美股市掉頭向下,以往跌到天旋地轉如印度及巴西股市卻節節上升,後者於三月中至今已升逾一成,驟見資金正悄悄離開成熟經濟體,再次投向新興市場。

如要量度風險資產對美國加息影響,不能不數受惠於長年低息的新興市場債券。

新興市場債券由去年第四季起,已見一浪高於一浪形態,彷彿牛市再來。還記得新興市場於去年中至今年初,曾經歷幾次大震倉,每次震完後,坊間都甘願冒險再次投入這遊戲,一來貪其風險比股票低,二來近年部分新興市場債券亦曾有雙位數回報。一舉兩得下,何樂而不為?

借錢態度愈見保守

投資者再度投向債市懷抱,發債者又如何?須知發債者的傾向與市場氣氛息息相關。正如股市一樣,二○○七年內地企業一個接一個來港上市,市盈率動輒天價計,投資者仍二話不說照掃。

至於債市,若果近月市場真的轉為樂觀,照理發債者應會加速發債,一來趁市場氣氛回暖,二來趁來年美國加息前,現時發債可減低成本。

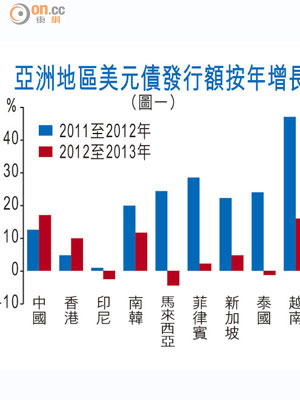

實際情況似乎並非如此。圖一見到,以亞洲區為例,對比二○一一至一二年底,除了內地及香港之外,去年底其他新興地區的美元債發行量均出現按年增長下滑。

例如菲律賓於二○一一至一二年底的發行量,按年增長29%,但去年只得約2%升幅。這還未計及由增轉縮的印尼、馬來西亞及泰國。以此看,發債者去年似乎十分保守。

最怕收水資金流走

甚麼原因令他們如此保守?圖二見到,根據去年底惠譽對亞洲定息資產經理問卷調查顯示,最令他們擔心的首兩大因素,是美國收水及資金流問題,這兩因素更是息息相關。美國QE製造過量游資,資金大舉進駐亞洲炒起區內資產。當美國逐步收水,亞洲概念亦告一段落,這由去年中至今年初的亞洲市場大洗倉可見一斑。

如果大家認同聯儲局持續收水,以及來年加息是大方向,發債者的發行興趣於今、明兩年只會有跌無升。縱使投資者如何熱愛新興地區債券,若連發債者都逐步「退市」,於今年債市,大家要避避風頭。

劉振業

交通銀行香港分行環球金融市場部經濟及策略師,專責研究全球經濟,各國股、匯市、商品及利率走勢。