講股小字典:工行守穩5元可吸

內地啟動利率市場化的第一步,人民銀行在本月二十日起取消銀行的貸款利率下限及票據貼現利率管制等,銀行毋須再受制於貸款利率不得低於基準利率0.7倍的規定。

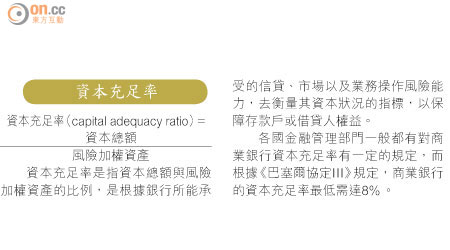

市場普遍預期,內地整體貸款利率短期內不會大幅下調,但長遠行業競爭勢將加劇。由於中銀監對內銀的資本充足率有既定要求,大型內銀無論在資本及資產質素上較可取,防守力應較強。

人行取消貸款利率下限後,銀行可按照本身的資金成本及對業務的風險評估,提出更具競爭力的條件,爭取更多貸款業務,惟相信取消限制對內銀的即時影響有限。

據資料顯示,現時內地大部分貸款利率是訂在基準貸款利率或以上,只有11%之貸款息率是低於基準利率,而且低於基準利率的幅度不超過10%。

不過,現時內地經濟增速放慢,貸款利率下降無疑會令內銀淨利息收入受壓,不良貸款佔比上升。

資本充足率續提升

有內地研究機構指,假設未來兩年間內銀淨利息收入下跌10%,而風險加權資產增加15%,內銀有可能須籌集500億至1,000億美元的資金,以維持當前的資本充足率。

中長線而言,大型銀行因資本實力較雄厚,在爭取大型及優質企業客戶較有優勢,如工商銀行(01398)。

工行今年首季淨利息收入按年增長8%至1,067億元人民幣,純利則上升12.08%至687.4億元人民幣,貸存比率為64.2%,不良貸款比率為0.87%。期內,資本充足率為13.68%,較去年底的13.66%上升0.02個百分點,主要是純利持續保持增長。該行目前息率逾5厘,若股價企穩在5元樓上,可分注吸納作中線部署。

易明