「兩潤」謀併 復牌價崩

華潤電力(00836)及華潤燃氣(01193)正式公布合併計劃,潤電發行新股以換股方式收購潤燃,代價是每100股潤燃股份,換取97股潤電股份。以潤燃停牌前收市價計,收購溢價約12.77%。然而,不少分析質疑合併的協同效益,並認為收購溢價較低,拖累兩隻股份昨復牌後股價大跌,其中潤電跌幅超過10%,成為最大跌幅藍籌。

合併後潤燃將成為潤電全資附屬公司,並會撤銷上市地位,潤電則更名為華潤能源,作為唯一上市平台。潤電擬發行約21.57億股新股作為交易的代價股份,合併後母公司華潤集團將持有華潤能源63.52%股權。

花旗:成功合併非易事

潤電同時宣布斥資42.868億元,向母公司收購風電業務,資產涉及內地十個省份的風電場開發及營運,該公司將以內部資源及銀行借貸支付代價。

市場不看好合併計劃,除原先關注的協同效益問題,收購代價亦讓人失望。花旗認為,這次收購溢價屬有限,成功合併並非易事。有中資分析員亦認為收購溢價較低,遜於一一年潤燃私有化鄭州燃氣,以及新奧能源(02688)提出收購中國燃氣(00384)的溢價水平。他指出,溢價在直至表決交易特別股東會前仍會波動,經過昨日股價一跌,收購溢價已收窄至只有5%。

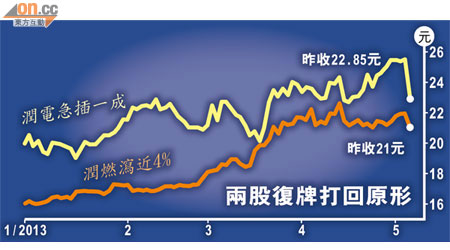

潤燃股價在昨日復牌後只短暫高開,旋即失去支持,全日餘下時間處於跌勢,收市仍跌3.89%,收報21元。潤電跌幅更慘,最多曾跌近12.8%,收市仍跌10.03%,收報22.85元。

野村:發展上游風險增

雙方解釋合併的理由,包括尋求上游商機,有意開拓常規天然氣、煤製氣、煤層氣及頁岩氣等,並發展天然氣發電。雙方又表示,合併將可優化融資成本,因華潤能源的業務組合將更加多元化、資產負債表將擴大及擁有更多營運現金流量,在未來資本開支撥款方面可更為靈活,有助減少華潤能源整體融資成本。

上述中資分析員認為,看不到合併的協同效益,發展上游方面也未見項目審批、時間表及財務指引。野村證券認為,發展上游業務可能增加以往作為純公用股組合的風險,該行接觸的投資者也不認同合併的協同效益,他們無意投資綜合能源公司。

券商評合併(負面)

花旗:收購華潤燃氣的溢價有限,成功合併並非易事

野村:短期帶來的協同效益有限,合併建議令人失望

券商評合併(正面)

德銀:認為華潤電力欲透過合併增加對客戶層面的接觸

高盛:合併可帶來成本上的協同效益,及合作發展的機會