《巴三》新規鬆 無礙存息

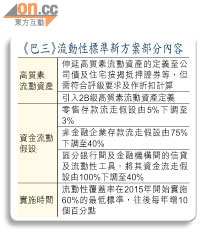

《巴塞爾協定三》(下稱《巴三》)的流動性新方案較市場預期更寬鬆,財資市場人士估算,本港零售銀行受惠新方案,落實流動性要求時,資金成本較原有方案至少降低10點子,但不會顯著影響今年的存款息率。分析師指出,本港銀行受惠放寬少於歐美銀行業,但料銀行均會希望提早達標。

巴塞爾委員會本周公布的流動性要求,讓不少銀行鬆一口氣。財資市場人士指出,較原方案低的流動性要求,以及調低不同類型資金流走幅度的假設,減輕銀行吸納零售銀行存款誘因。相比起舊方案,他料本港零售銀行資金成本在新方案下,可以有低雙位數的降幅。但他指銀行為維謢客戶關係及業務策略,不會即時減存息,新方案對今年存息影響不大,料今年存息不會因而顯著回落。

助刺激放貸意欲

新流動性覆蓋率全面實施日期,由一五年延至一九年,信銀國際財資部執行副總裁兼司庫陳鏡沐指新方案較想像寬鬆,特別實施時間上「係幾大嘅讓步」,計算非金融機構存款時,流失率的假設由75%下調至40%,對企業存款佔較高比例的銀行影響較大。

對於新流動性方案降低銀行資金成本,陳鏡沐續稱,銀行毋須如之前預計般維持較高流動性,自然會有利銀行放貸意欲及能力。

公司債需求看升

有一家本港銀行的財務總監則指出,容許將公司債加入高質素流動資產,將會令主權債的孳息率回升,公司債的需求增加,亦有助減輕銀行維持流動性的成本壓力,但實際情況仍要視乎當時環境及債券評級而定。

金管局擬將本港銀行分為兩級,分別需要符合不同的流動性要求,分析指本港大型銀行及中小型銀行受惠新方案的程度,仍要視乎金管局的分級情況。

有大型券商銀行業分析師稱,本港銀行業一向較倚賴存款,貸款比率亦較歐美銀行業低,所以受惠放寬的影響不及歐美同行,但相信在實施的過渡期內,監管機構及銀行股東都會希望本港銀行可提早全面達標。