投資動向:國際局勢堪憂 自保有法

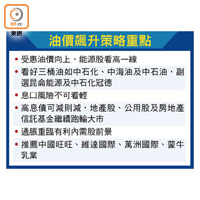

美國總統特朗普不斷請投資者吃「驚風散」!,中美貿易戰仍在發酵,上周又燃新火頭,美國宣布退出伊朗核協議,一石激起千重浪,國際油價衝上三年半新高,地緣風險升溫,本周剖析投資策略的調整及自保之法。

說特朗普是「為反而反」實不為過,尤其在推翻前朝奧巴馬遺政確實不遺餘力,繼跨太平洋戰略經濟夥伴關係協定(TPP)、巴黎氣候協定後,上周退出伊朗核協議,恢復對伊朗制裁行動,包括禁止石油出口,伊朗企業也再難由美國及歐洲銀行取得融資。

石油輸出國組織(OPEC)中,伊朗是現時第三大石油出口國,每日石油產量達375萬桶,佔全球供應量4%,禁運消息一出,本已強勢的油價即時火上加油,紐約期油突破71美元,創下三年半新高。

黑色黃金後市看漲

自一六年初,國際油價從26美元起步,以沙特阿拉伯為首的石油輸出國組織,八年來首次達成減產協議,並於去年底將協議延長一年至今年底,配合環球經濟復甦需求穩定增長,此消彼長之下,全球石油庫存量已大幅修正。國際能源情報署(IEA)四月的報告指出,世界經濟合作與發展組織(OECD)商業石油庫存,今年二月底跌至28.14億桶,較五年平均僅高出3,000萬桶,最樂觀的情況下,今年五月全球庫存將回到長期平均水平,即重回供求均衡的狀態。

今年美國繼續加息、縮表,特朗普的大幅減稅方案上台,環球資金重投美元懷抱,阿根廷、土耳其以及俄羅斯等新興市場,匯價受到強美元衝擊,其中,產油國委內瑞拉貨幣勁貶九成九加上通脹失控,經濟問題浮現,配合伊朗被制裁,全球原油供應進一步吃緊,被稱為黑色黃金的石油,大有火乘風勢之兆。

美國退出伊朗核協議後,大行紛紛修訂對全年油價睇法,其中以美銀最樂觀,估計供應緊張及庫存減少,明年油價有機會升至每桶100美元,見一四年最高位,較目前71美元高出接近四成。大行高盛則估計,美國制裁行動會令伊朗每日減少50萬桶產量,也估計剛破頂的布蘭特原油,今年夏天已可升至每桶82.5美元,即是比現時的約77美元,再升約5美元左右。

石油股可逢低收集

今年港股可謂有波幅無升幅,年初至今僅累升4%,過去兩年平平無奇的石油股,卻一枝獨秀紛紛跑出,期內中國石油化工(00386)累升約42%,中國海洋石油(00883)累升約24%,至於中國石油(00857)則累升約11%。

基於石油業的擴張周期,毛利率之改善才剛剛展開,反觀經歷一四至一五年油價從高位瀉近四分三的慘淡市況,石油股估值卻未反映油市強勁復甦的利好因素,估值與以往高油價周期之時還有一段距離,短期內仍是逢低收集的對象。三桶油中,論估值,中海油及中石化還是首選,其次是中石油。其他選擇,可留意昆侖能源(00135),油服股則推薦中石化冠德(00934)。

利率敏感股料跑輸大市

油價持續攀升,勢加劇全球通脹壓力,美國亞特蘭大聯儲銀行行長博斯蒂克(Raphael Bostic)最近表示,就算通脹一段時間高於聯儲局目標即2%問題仍不大,不會令聯儲局加息步伐加快。

不過,作為聯儲局通脹指標的個人消費開支(PCE),三月份就維持在2%水平,其實已到了通脹目標水平。另一方面,美國失業率剛跌穿4%,見十八年來最低,勞動力市場已達全民就業水平,加薪壓力的滯後反映,與能源價格向上,投資市場以至還相信今年加息三次的樂觀派,可能低估了下半年美國通脹升溫的風險。

高息債市淡風初起

事實上,由芝加哥商品交易所數據觀察,美國聯邦基金利率由現時1.5至1.75厘,到年底升至2至2.25厘的機會率是43%(即再加兩次息),而升至2.25至2.5厘則為40.9%(再加三次息),兩者機會率可謂不相伯仲,真正各有捧場客。

至於反映長期利率走勢的美國十年期國債孳息率,近日升穿3厘後持續在高位徘徊,市場已估計在年底前,高位可能觸及3.5厘附近,長息上升以及地緣政治風險升溫,避險因素資金回流,高息債市近日初見吹淡風,持有相關資產者要留意可能出現的流動性風險,宜趁有價酌量減磅。

內需板塊中線值博

如果美國全年加息4次,近期持續面對資金流出,港匯長期緊貼7.85的弱方兌換保證的港元,在息差緩衝耗盡,可能出現息口追加,對利率敏感股份相對不利。本地地產股、公用股及房地產信託基金估計在未來3至6個月,會繼續跑輸大市。

另外,能源價格推動通脹重臨,中美貿易戰陰霾下,下半年中國出口不確定因素增加,大環境對內需股份比較有利,筆者推薦中國旺旺(00151)、維達國際(03331)、萬洲國際(00288)及蒙牛乳業(02319)四隻個股,相信其中線前景不俗,大家不妨多加留意。

錢修