SMART MONEY:按揭4部曲「置」輕鬆

不少年輕人為蝸居死慳死抵,為求儲首期再向銀行借貸上車。不過,儲到首期亦非人生贏家,因除首期外,有許多收費需注意,加上美國加息步伐持續,香港遲早跟隨,供樓負擔勢上升。有意置業的人士要留意以下按揭步驟,以衡量上車的時間。

1.低過估值須補回差價

買家揀到心水物業後,需先向銀行為物業作出估值,若物業的價格為400萬元,但銀行估值為350萬元,則買家在付出首期及按揭以外,要自掏50萬元予賣方。

其後買家可與賣方簽訂臨時買賣合約,如有需要申請按揭貸款服務,需準備臨時買賣合約、入息證明等文件。

完成申請手續,銀行會為有關按揭貸款進行批核。當完成批核,銀行會發出提供貸款通知書,銀行律師亦會準備按揭契據給買家簽署,提取貸款後,整個交易即完成。

2.樓價400萬內可按九成

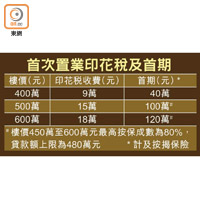

不同售價的物業,其按揭成數各有不同,若樓價在1,000萬元以下,則按揭成數上限為60%(貸款上限為500萬元)。置業亦可申請按揭保險,以求把按揭成數加大,以首次置業為例,400萬元或以下的物業,連同按揭保險,最多可提供90%按揭;400萬元以上至450萬元的物業,連同按保,貸款額上限為360萬元。至於450萬元以上的物業,則無論是否首置,也最多可提供80%按揭貸款,且貸款額上限為480萬元。

首期連雜費共54萬

以一個400萬元的物業為例,首置人士最少支付10%,即40萬元首期,但留意申請九成按保,須為固定受薪人士以及最高供款比率為45%。

除40萬元首期外,亦要計算印花稅、律師費及經紀佣金等費用。若買家為首次置業,400萬元物業的印花稅為90,000元、律師費約8,000至10,000元、經紀佣金佔樓價1%即4萬元。總結而言,首期及前期費用約54萬元,這還未計及水電煤按金、裝修及家具等費用。

3.H按息低 屬按揭主流

首期預算好後,就要留意日後的供樓負擔。現時普遍銀行提供兩種按揭計劃,包括「最優惠利率」即P按,及「香港銀行同業拆息」即H按計劃。

P按又分為大P(5.25厘)及細P(5厘),滙豐、恒生及中銀香港的P屬細P,其他銀行則為大P,一般實際利率約2.15厘。

每日浮動 設鎖息上限

H按多以一個月香港銀行同業拆息為基礎,根據經絡按揭資料,現時最優惠的H按計劃為H+1.28厘,由於H會每日浮動,所以每月的供款額或有別,近日一個月拆息就扯高至1厘水平,實際按息急升,但由於H按會有鎖息上限,為大P-3.1厘(實際按息現為2.15厘),變相H按實際利息亦已升至2.15厘「封頂位」。不過,一般而言H按實際按息多在2厘樓下,所以較受按揭人士歡迎。

4.申請人須過壓力測試

申請按揭貸款需通過壓力測試,由銀行評估按揭利率下,申請人能否負擔每月供款。銀行會以現行P按的實際按息+3厘計算(即5.15厘),計算供款佔入息比率不逾60%。

若貸款人士敍做六成按揭,則壓測下供款人的月入須至少達21,841元;若敍做九成按揭,則壓測下供款人月入須至少達37,925元。

金管局有此等規定,是避免香港一旦加息,供款人無力還款而招致銀行體系風險。對供樓人士而言,一旦無力償還貸款,銀行可把其物業變賣,Dream House就必變成銀主盤,上車一族要留意貸款風險。