NET在理財:購買危疾保險5大要點

癌症、心臟病及中風等成港人常見嚴重疾病,不少人打算購買一份危疾保險「傍身」,但投保時不免存各種疑惑,以下有五大要點需留意。

危疾保險的主要作用為保障受保人罹患嚴重疾病時,可獲得一筆過賠償,以紓緩其經濟壓力。值得注意的是,目前不少危疾計劃同時涵蓋「早期」、「非嚴重」疾病,但該等相對輕微的疾病賠償額一般為保額的20至25%。

保額宜50萬起 視需要

危疾保險概括可分為三類:純危疾、儲蓄危疾,以及「實報實銷」。純危疾不含儲蓄成分,保費隨年齡增長而調升,一般較相宜;儲蓄危疾則含現金價值,退保時或有額外紅利,但保費相對較高;「實報實銷」則通常針對癌症等主要疾病而設,一般包括該疾病的治療及護理。

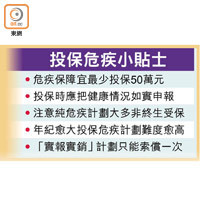

不少人買保險時疑惑保額多大才足夠,AXA安盛首席壽險產品總監呂鳳珠表示,危疾保額多寡視乎個人需要,建議若沒有其他實報實銷類保障計劃「傍身」,危疾保障宜最少投保50萬元,如日後感覺保額過低,投保人可選擇「加額」。

部分人糾結於應投保儲蓄危疾還是純危疾計劃,呂鳳珠提醒,純危疾大多非終生保障,通常至受保人70多歲便不再續保。「要注意年紀愈大患危疾機會愈高,到70多歲時再尋求另一份危疾計劃,不但保費貴,成功投保的機會亦很低。」

申報健康實況 免爭拗

多間險商標榜計劃賠償額可高達300至900%,市民質疑是否有人如斯「幸運」得以用到盡。呂鳳珠表示,嚴重疾病通常年紀愈大出現機會愈高,設有多重賠償對客戶而言有好處。至於投保多份危疾可否分別索償,她解釋要視乎計劃種類,若購買「實報實銷」類疾病保障計劃,基本上只能索償一次,若投保的屬普通危疾計劃,只要符合險商的索償條件,則可向所投保的多間險商提出索償。

最後,呂鳳珠提醒,為保障自己,投保時最好把健康情況如實申報,免得日後雙方出現爭拗,或因隱瞞病情而得不到賠償。