銀行重推外匯結構產品

企業銀行的外匯結構性產品捲土重來,惟受人民幣近年重創及貶值預期影響,產品轉向對沖港元兌美元匯價。銀行界人士指出,在聯匯保證下,港元兌美元外匯結構性產品風險及利潤較低,不過,一旦資金流走,每月結算的外匯合約勢將加劇港匯跌勢。

近年人民幣匯率下跌,導致以槓桿賭人民幣升值的企業錄得虧損,甚至違約,拖累銀行撥備上升。企業銀行家消息表示,有中型銀行曾經暫停向企業銷售外匯結構性產品,不過,近月相關產品捲土重來,轉為對沖港元貶值的結構性遠期合約。

聯匯有保證 企業客穩贏

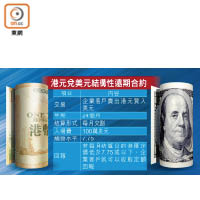

據了解,相關合約名義上讓企業客戶對沖港匯貶值的壓力,為期兩年和每個月結算一次,只要港匯的結算價低於7.75,客戶就可以錄得固定收益。

由於港匯受聯繫匯率的兌換保證,波動區間在7.75至7.85之間,只要聯匯機制維持不變,企業客可謂「贏梗」,所以風險較小,而銀行則在背後透過期權進行對沖。以銀行沽出認購期權為例,銀行在交易中可以賺取期權金及客戶收益之間的差額。

近期港匯表現疲弱,本月中更跌至7.7768的逾一年低位,港匯下跌預期成為企業對沖誘因。銀行財資市場人士解釋,儘管最新的港元結構性合約,並非港匯下跌元兇,但由於該類合約以每月結算,如果港元資金流走,將加劇港匯跌勢,屆時匯價跌幅或以百點子計。

港匯年底料低見7.8水平

至於近期港匯則受港美息差左右,財資部主管稱,香港銀行同業拆息(Hibor)持續低企甚至仍有輕微向下,上周五的一個月期拆息更跌穿0.4厘,每逢美國加息預期令倫敦銀行同業拆息(Libor)上升,港匯就會下跌,反映停泊在香港的資金,受港美息差擴闊而流走,形成Libor升則港匯跌的資金流現象。

事實上,市場預期美國加息步伐較往年加快,遲早會令資金從香港流走。

美銀美林近日就發表報告指出,美國聯儲局年底前會縮減資產負債表,港匯今年第二季會弱見7.78,至年底更會觸及7.8水平,並持續至明年年尾,最終更會觸及7.85的弱方兌換保證,亦不排除港元或面對投機性的沽盤壓力。