SMART MONEY:保險融資「智」賺息差

低息環境持續多年,透過槓桿賺息差的投資方法隨即興起。其中,透過保險融資把保單抵押予銀行,借取一筆資金繳付餘下保費或作其他投資,一年回報率隨時逾9厘。當然,相關風險同樣要注意。

保險融資共有兩款玩法。第一種是投保人一筆過付清一份人壽保單,然後利用保單的價值,抵押予銀行借取款項,然後再作投資。投保人博取保單派息連同投資的潛在回報高於貸款利息,從而賺取正回報。

成本僅借貸利息

另一種是投保人只付部分保費,並以保單作抵押向銀行貸款,取得的資金用以繳付保單的餘下保費,只要保單的派息大於貸款利息,投保人就可賺取息差套利。投保人實際上只付出保費的一部分,就可享全數保額和全數投資回報,而成本只是貸款的利息,難怪在利息低企的情況下,保險融資愈來愈受歡迎。

康宏理財服務營銷策略及業務拓展總監傅惠賢表示,保險融資的保單以萬用壽險為主,一來產品的年期、保額等彈性較大,二來當投保人一筆過付保費,萬用壽險的現金價值相對傳統保險高。而進行保險融資,投保人像買樓一樣,先付小部分保費,餘數為貸款,抵押品不是物業而是保單;但不同之處是,萬一投保人不幸在保單生效期間離世,獲賠償的保額可能是保費的數倍。

早前據報,工銀亞洲就保險融資提供的貸款息率為2.5至3厘,抵押成數為保單首日退保價值的95%。傅惠賢指,保險融資的息率和抵押成數會視乎不同保單和銀行而有別,但一般零售銀行可提供的借貸息率與上述差不多,借貸金額多一點的可以2.3厘,私人銀行客戶更可低於2厘。另一邊廂,萬用壽險的現行派息率一年約3.8至4.4厘,反映現時投保人融資時有息差賺。

首年回報可達9%

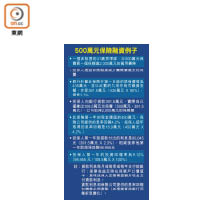

他以一個非吸煙的41歲男律師為例,以500萬元保費買一個保額2,000萬元的萬用壽險,透過保險融資,他實際要拿出的現金是108.5萬元,扣除貸款利息開支,第一年的投資回報率達9.12%(詳見附表),在低息環境下稱得上是不俗回報。

當然,任何投資總會涉及不同程度的風險。資深銀行家陳鳳翔表示,進行保險融資前,大家首要分清買保險的目的是甚麼:「如果是靠融資買保障,總覺得『有點問題』,但如果是作為投資或儲蓄,就要計好數,並留意不同風險。」

利率按拆息浮動

例如,大家要注意銀行的貸款利率並不是固定的,而是會根據香港銀行同業拆息(HIBOR)或倫敦銀行同業拆息(LIBOR)升跌而有所變動。同樣,保單的派息率也有機會每年變動,繼而影響投保人的回報率。再者,貸款利息定期(每月或每季或每年)支付給銀行;保單收益則反映在保單戶口價值中,不能提出成為現金,意味投保人定期需要額外現金支付貸款利息。此外,保險公司的穩健性、匯率風險等也應不時注意。

總之,保險融資是銀行的貸款利息收入、保險公司的保費收入、銷售人員的佣金收入皆可袋袋平安,但保單派發的紅利,投資的潛在回報在未來會潛在變數,相關風險是在投保人身上。