投行新招誘「棄H回A」

投行新招誘客「棄H回A」!近期有歐資投行與中資券商向馬會「偷師」,設計出一種「過關式」結構性產品,協助H股大股東集資將公司私有化及返回A股上市,但有關產品入場費不菲,最低要求達3億美元,因此目標客戶主要為中港富豪及大型私募基金。

消息透露,為了能包攬協助H股大股東集資私有化,以及返回A股上市「一條龍」生意,有歐資投行與中資券商合作,設計了一種「過兩關」結構性產品。

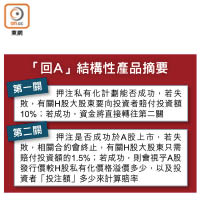

倘私有失敗 大股東賠10%

首關投注相關H股私有化計劃能否成功。若失敗,有關H股大股東要向投資者賠付投資額10%;若私有化計劃成功過關,相關H股大股東不用賠款,資金將會直接押注第二關。資金將投注是否可於指定時間內成功於A股上市。若失敗,相關合約將會終止,相關H股大股東只需賠付投資額的1.5%;若成功「回A」,回報則相當可觀,隨時會有「幾十個巴仙」。

消息又稱,A股估值較H股為高,「回A」後相關股份價值隨時倍翻,為利誘「大孖沙」參與,第二關「贏錢」門檻不高,只要A股發行價較H股私有化價格溢價16至18%已經「有錢贏」,但這只是起點,溢價愈高及投注額愈大,賠率會愈高,而且相關H股大股東「無蝕底」,除有機會不用一分一毫便可將H股私有化之外,「回A」後股份市值急漲,帶動其「身家」水漲船高,可以說是「雙贏」。

入場費23億 可拆細分銷

由於有關產品的入場費達3億美元(約23.4億港元),故消息指為降低投資風險,投行會協助部分認購上述結構性產品的「大孖沙」,將合約重新包裝拆細,再分銷予其他機構投資者或私人銀行客戶。

至於中證監對中概股透過公開招股、併購重組「回A」進行研究,消息直言不太憂慮,因投行聚焦的公司,其大股東於內地有豐富人際脈絡,而且「回A」的H股質素絕對有保證,儘管申請可能較需時,但有信心最終會獲中證監「開綠燈」。

有券商統計顯示,私有化的H股有五大特徵,包括普遍為民企、股價已有一段時間表現呆滯、估值遠低於A股同業、大股東一般持股逾四成、有足夠資金進行私有化。另外,市場對公布私有化的股份反應正面,○八年至今年三月,公布私有化一個月後,相關股份股價平均上漲約29%。