3UK併O2觸礁恐挫長和

長和(00001)旗下3UK與西班牙電訊(Telefonica)旗下O2 UK(O2),合併為英國最大流動電訊商的千億交易正式難產。歐盟委員會於香港時間周三傍晚正式否決兩家公司的合併申請。長和對合併計劃遭否決感到非常失望,並會考慮各種對策,包括可能提出上訴。分析指併購交易受挫,或令長和放慢歐洲的投資步伐。

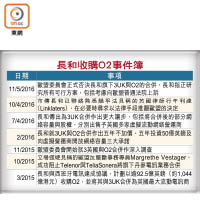

歐盟反壟斷事務專員Margrethe Vestager表示,考慮到3UK與O2合併後市佔率或逾40%,歐盟委員會認為若併購獲批,將對英國消費者與電訊業發展帶來負面影響,故決定阻止有關交易。該項世紀併購涉資逾92.5億英鎊(約1,044億港元),被視為長和大舉擴展歐洲電訊業投資的重要部署。

長和ADR早段微跌

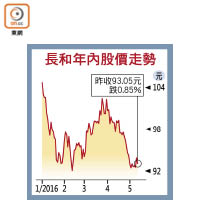

長和昨收報93.05元,跌0.85%。受併購交易難產的影響,長和美國預託證券(ADR)早段見92.66元,較港收市微跌0.4%。O2母公司西班牙電訊在歐洲早段一度急插逾2%。

長和昨晚發表聲明,對歐盟委員會的決定感到非常失望。長和於通告指,集團將仔細研究歐盟委員會決定,並考慮各種對策,包括可能提出上訴。不過,長和理解上訴將不會於併購交易的截止日期六月三十日前獲得解決,據此進行的交易將不會完成。

長和在聲明中提到,3UK與O2的合併,原本可為英國數碼基建帶來100億英鎊的私營企業投資,而目前長和將專注與歐盟委員會合作,以使長和提出的3意大利與WIND合併計劃通過。

長和即使上訴,有關爭議或需耗時數年才能處理,加上市傳西班牙電訊正考慮為O2另尋買家,或是將之直接上市,令長和能否成功併購O2有極大變數,特別是英國就「脫歐」舉行公投(六月二十三日)在即,令長和對併購的態度更為審慎。

比富達證券研究部主管林嘉麒認為,受到今次併購難產,以及英國就脫歐舉行公投的不明朗因素影響,長和繼五月初見91.6元的重組後新低之後,短期內可能進一步下試85元水平,而且英國脫歐公投帶來的政治風險,以至市場對長和歐洲電訊業務價值的重估,是長和股價最大的不明朗因素。

合併失敗估值料削9元

摩根士丹利分析員早前亦指,若3UK與O2合併失敗,料長和於意大利進行的同類併購計劃亦受挫,長和每股93元估值將被削9元或9.67%。

事實上,長和主席李嘉誠早前亦曾指出,雖然他有信心英國脫歐不會獲足夠支持,惟如果脫歐成事,集團對英國投資有可能會「少一點」。

信達國際研究部副主管趙晞文認為,長和股價之前下跌,在一定程度上已反映市場對O2併購失敗的預期。3意大利的同類併購會否受到影響,目前仍要視乎監管機構的態度,但他認為長和有機會因而放慢在歐洲的擴張步伐。