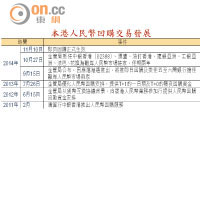

港斟人行增千億回購

人民幣跨境貿易結算量增加,同時滬港通開通後,「抽走」本港人民幣存款約7%,銀行管理即日流動性難度極高。渣打香港金融市場主管陳鏡沐透露,銀行界正與人民銀行溝通,希望人行推規模過1,000億元(人民幣‧下同)的日間回購協議,增加本港人民幣流動性。

渣打香港統計,目前約有7%本港人民幣存款,透過滬港通返回內地,預期年底時會有一成存款回流至在岸市場。資料顯示,截至去年十一月底為止,本港人民幣存款達9,741億元,即滬港通開通後,或「抽走」約681億元本港人民幣存款。

短期資金成本仍偏高

由於資金即日跨境時間緊張,並涉及兩套系統及法規,陳鏡沐形容人行日間回購協議屬「大發展」,「要時間傾,個人覺得(今年成事)有一定困難。」

財資市場公會及銀行公會向人行建議,以銀行持有的內地債券作為抵押,向人行借人民幣來解決本港即日流動性偏緊情況。

金管局於去年十一月已推出額度100億元的日間回購協議來增加流動性,陳鏡沐表示,100億元額度不多,短期資金成本依然較高,若每家銀行持有內地債券20億至30億元,本港合共約有60家銀行,即持債總額1,200億至1,800億元,以這批債券抵押為頭寸,對香港的流動性會有很大幫助。

同業拆息波動異常大

反映本港人民幣充裕度的人民幣銀行同業拆息波動非常大,隔夜息不時由約2厘正常水平,顯著抽高至7厘,主要因回流渠道增加,「現時更多頭寸泊於內地市場,即日未必可調動,加上滬港通因素,本港利率有壓力。」陳鏡沐直言:「有一點擔心,成本貴咗啲。」

展望今年離岸人民幣業務發展,陳鏡沐預期離岸人民幣存款溫和增長,融資成本增加令點心債發行量回落,外匯市場將更波動。該行預期今年人民幣匯價「先弱後強」,反映美元「先強後弱」走勢,兌美元匯價年底看6.12。

渣打國際商業銀行總經理陳銘僑表示,人民幣業務續有很大發展空間,除現有外匯及股票相關產品,未來會出現更多人民幣息率相關產品,以應付企業對沖雙向貸款或長年期貸款的需求。