Market Insight:高息房託再度抬頭

傳統上,內地銀行年尾衝存款的習慣都影響到十二月的新增貸款數字,啱啱人行公布上月新增貸款6,973億元(人民幣‧下同),比十一月的8,527億元及市場預期的8,800億元少。話分兩頭,個市估得樂觀,因人行運用短期流動性調節工具(SLO),以及暗示會將一四年全年新增貸款額度提高到10萬億元,最終出嚟係9.78萬億元,比一三年多近8,900億元。

睇番十二月,由於股民落力借孖展,人行落力泵水,滬綜指由2,682點起步,勁升20%去到3,234點。昨日數據公布後,近日在3,300點頂到實的滬綜指,又再發力狂升3.5%,收報3,336點。依家市場共識係,在阿爺首肯及人行配合下,股市同股民彈藥不缺,悶足七年,啱啱發威的A股未係調整之時。

港股多得A股大發神威,恒指昨升穿舊年十一月高位阻力24,313點,收報24,350點,升238點,主板成交回升8%至931億港元。國務院通過機關事業養老體制改革,估計長遠利好養老金管理及投資保險生意,兩隻內險加埋友邦(01299)成為升市火車頭。國壽(02628)及平保(02318)升3.6%及3.9%,友邦都有2.2%進帳,三隻保險股貢獻恒指81點。

資金仍傾向炒大股

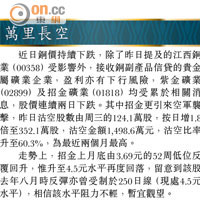

內銀股抖完氣亦都再發力,工行(01398)、建行(00939)及中行(03988)的升幅介乎0.9至1.3%。不能不提,昨日下跌股份792隻,比上升股份多136隻,創新低股份36隻,差不多是創新高股份21隻的1.7倍,整體市況氣氛唔似指數表現得咁好,主要係再有小型內房股被洗倉,影響所及,個別曾經當炒中資股及二三線股都浸浸落,在炒大唔炒細,資金由唔同板塊換貨頻率極高底下,散戶入市博呢類股份反彈,記緊要訂止蝕,知進退。

唔知看官仲記唔記得比特幣(Bitcoin),過去幾年美國連環QE,癲到有人唔信銀紙,走去信虛擬貨幣Bitcoin,更曾盛極一時,惟此一時、彼一時,近排Bitcoin價級級落,隔晚大貶值兩成一。唔知同Bitstamp平台早前傳出被黑客攻擊有無關係,但毫無疑問,去年中開始全球對美元資產信心返晒嚟。美元匯價由舊年五月大升一成七之後,睇番Bitcoin由一三年底「中國大媽」瘋搶時造出1,165美元兌一Bitcoin高位,撻到落166美元,重挫八成五,證明無論金市好、Bitcoin好,大媽掂親都係最佳反指標。

通縮威脅大於通脹

講番正題,近期國際商品價格大插水,油價由107美元一桶,半年多些少,殺到落44美元水平,金銀銅鐵無一不跌,覆蓋能源、金屬、農產品、牲畜產品的美國CRB指數,同期亦由313點跌到落執筆時低位218點,跌幅達三成,只有美元資產一枝獨秀,隔晚美國國債孳息落到最低1.78厘(代表債券價格向上),落到近二十個月低位,反映出大孖沙認定全球對大宗商品需求會持續疲弱之外,未來通縮的危機要比通脹復甦更大。

若仲係唔信,睇埋其他經濟成熟市場,十年債息低過美國的,歐洲有英、法、德、意、瑞典、瑞士及荷蘭,北美洲有加拿大,亞洲有日本同台灣,全球超低息經已恒常化,超人話事偈,就算美國今年真係會加息,由債息所見,加幅亦會相當有限。

近期高息股再度抬頭,撇除內銀及內房,股息回報未來有可能跟隨盈利水平回落,「兩電」(00002及00006)其實係唔錯之選擇,昨電能更創52周高位,但一八年同政府再傾利潤管制協議,最後會點仲係有變數。

REITs應該係比較理想之選,兩隻資產集中內地的,匯賢(87001)及越秀房託(00405)明顯跟唔上本地物業REITs,早於一三年見頂,即使兩個基金過去年多都曾經收購新資產擴大投資組合,但就無法令估計內地商用物業租值短期見頂的投資者有所釋懷。

置富值博率高一線

數落去,最正路始終係晒士較大的領匯(00823)及置富產託(00778)。睇番十年期美債息在一三年五月落到1.6厘水平,當時領匯及置富預計派息率落到去3.8及4.5厘,當時息差約為2.2厘及2.9厘。依家兩隻REITs一五年預計派息3.5厘及5.4厘,相當於息差2厘及3.6厘。領匯入咗藍籌有指數基金捧場,息差比過往收窄可以理解,但計落,看來以置富值博率相對較高。

古勝