滬股通失3380億商機

就歐盟禁止上千隻歐洲基金參與滬港通買A股的傳聞,香港投資基金公會解釋,歐洲金融監管機構擔心託管行與基金公司是否有能力確保資產的安全性,有關方面正游說海外監管機構及零售基金本身,料至少數月時間,才能解決相關法律問題。市場料涉資達3,380億元。

基金界指,歐洲主要基金監管機構盧森堡金融監管委員會(CSSF),認為滬港通保障投資者不足,質疑滬港通未能符合歐洲有關保管資產條例「歐盟可轉換證券集合投資計劃(UCITS)」,而部分託管行已向CSSF表明無法擔保,以致歐洲基金未敢買A股,令現時「滬股通」反應冷淡,故CSSF要求滬港通制度要保障歐盟投資者,一旦股票託管行或交易所破產時,可收回資金。

釐清需時 有排靜

香港投資基金公會行政總裁黃王慈明稱,由於滬港通的跨境交收結算是以代名人制度進行,而歐洲金融監管機構側重點在於託管行與基金公司是否有能力確保資產安全性及擁有權,加上因應市場法規相異,需要中港市場運作與歐洲法制互相配合方可成事。

她續稱,不少基金、養老基金及機構投資者向其反應對滬港通的熱衷,希望透過措施投資A股,惟目前只可望門興嘆,須先釐清法律問題,料最少需時數月與監管機構磨合及修訂權益披露、信託契約及基金說明書等文件。

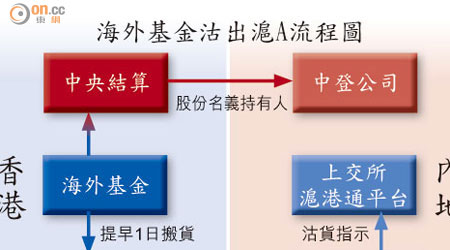

證監會行政總裁歐達禮日前指,國際投資者在北向交易存在結構問題,第一是內地規定在沽售A股的前一日,必須要將股票從託管商搬貨到經紀行,這與現時他們收錢才交貨的安排不一樣,也涉及交易對手風險。第二是海外投資者持有的滬股通股票,是由香港中央結算出任這些股票的「名義持有人」,令他們關注股票實際權益擁有人是否清晰。

不過,他認為有關問題在未來數月可解決。證監會將密切與業界組織,包括香港投資基金公會、亞洲證券業與金融市場協會(ASIFMA)等合作解決。

證監會數據顯示,截至去年底本港有67%證監會認可基金,是透過盧森堡可轉讓證券集體投資計劃成立,管理資產規模達8,667億美元(約6.76萬億港元),假設這類零售基金以5%比例投資A股市場,涉資逾3,380億港元。

左右A股入MSCI

港交所(00388)稱,海外監管機構若對滬港通有任何查詢,港交所樂意釐清它們的問題。該所早前已研推中央追蹤系統,方便長線基金投資A股,爭取明年上半年推出。

交銀國際研究董事總經理洪灝稱,對市傳歐盟禁止千隻歐洲基金參與滬港通買A股不感驚訝,他指若問題不獲解決,不排除美資基金亦面臨被禁止的困境。他指這些技術問題或困擾明年A股能否成功納入MSCI指數,又指中國政策應在監管上作適度開放。

資料顯示,全球現有約萬三隻互惠基金,相等約三分之二的歐洲基金,在盧森堡註冊,故受CSSF監管,包括一線基金如富達、鄧普頓及貝萊德等。