昕賞魚缸:油服股長線前景正面

受制於海外宏觀等多項因素拖累,全球油價暴跌,石油股以及油服股持續走低。如果想博反彈,短線可選石油股,長線則選油服股。

主要原因是,兩者的投資邏輯不同,油服股的前期投資邏輯是跟隨「三桶油」的年度資本開支走。

今年以來,在看到油企資本開支縮減後,油服股內地油服工作量不如預期,盈利增長回落、且不足以支撐以前的高估值,導致油服板塊整體出現「戴維斯雙殺」。

對於油服股的長線投資者而言,時至今日,股價跌至安全區間,已經不再是單純的憑藉資本開支來選股的年代,更多的是,審視行業發展的核心因素,關注公司與公司之間的分化,把依托技術革新帶來的油氣田增產,連同政策優勢一併考慮。

安東具備技術優勢

油服企業的政策優勢,主要集中在上游開採區塊的開放,以及區塊引入混合所有制改革,比如新疆和塔里木區塊。據悉,光大集團已經入圍中石油新疆混改。這類混改,不但緩解內地勘探開發的資金緊張問題,同時更好拉動民營油服業務拓展。

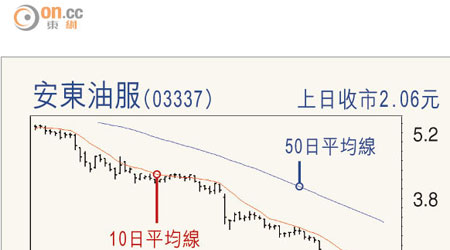

長線來看,持續關注在技術上有優勢的安東油田服務(03337),以及佔據塔里木市場份額超過八成的華油能源(01251),建議靜候入市機會。

相較之下,石油股儘管受資源稅起徵點上調至6%影響,但相信負面影響仍有限;相反,中石油(00857)及中石化(00386)持續貫徹降成本增效益,通過上游勘探、管道領域引入民營資本,給股價帶來催化劑,持續帶動盈利增長。

國泰君安國際(投資諮詢部)副總裁 王昕媛(作者為註冊持牌人士)