金管增拆人幣迎滬港通

滬港通勢增加離岸人民幣資金的流動性和深度。惟財資市場人士指,銀行管理日間流動性的難度亦因此上升,或會引致離岸人民幣隔夜拆息更波動。據了解,金管局正與銀行界商討有關部署,包括是否需要增設即日回購流動性安排,以紓緩市場擔心引入滬港通後,對即日資金的強大需求。

消息指,儘管滬股通跟隨A股市場以T+1交收,但港交所及中央結算要求銀行在成交當日的下午四至六時,便以T+0鎖定交易資金,翌日再在上交所結算,意味銀行要為交易進行多一重即日人民幣資金安排。

香港首季人民幣即時支付系統(人民幣RTGS)日均交易量飆至逾7,000億元人民幣,銀行每日需應付龐大的人民幣資金交收,最靈活的流動性支持為清算行中銀香港(02388)提供的即日回購,以及金管局釋於短期融資的隔夜回購安排,其中以前者的使用量較高,主要是更靈活及成本較低。

助拓人幣離岸中心

然而,清算行中銀香港始終是商業銀行,其即日回購服務予市場的信心始終不及金管局。據了解,銀行界冀金管局可利用與人民銀行的貨幣互換協議,為銀行提供即日回購流動性安排,既可進一步穩定市場信心,亦有助離岸人民幣中心發展更暢順。有財資市場人士指市場有很大的相關需求。

金管局發言人稱,滬港通落實後對離岸人民幣流動性的影響而言,香港市場已有相當的深度和廣度,市場機制運作行之有序,本身能調節和平衡資金供求,金管局亦一直要求銀行設立有效的流動性風險管理系統,以應付日常經營及特殊情況的需要。

他續稱,金管局有向銀行提供人民幣流動資金安排,有助銀行應付短期資金需要,當局會在滬港通籌備落實期間,就有關技術性事宜與各方密切溝通,務求計劃能穩妥和順暢推行。

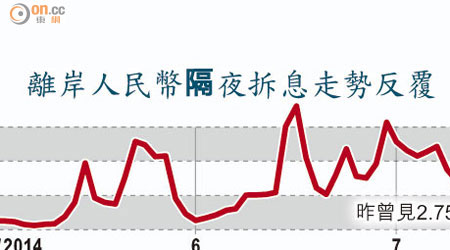

上月拆息飆曾響警

東方匯理亞洲利率策略主管張淑嫻指,銀行採用即日回購的流動性安排往往只為支付用途,因儘管日終流動性充足的銀行,亦會採用即日回購令支付流程更暢順平穩,而並非視之為資金來源。

儘管香港資金池超過一萬億元人民幣,惟實際上有不少銀行將資金匯返內地作存款或業務用途,一旦未能管理好即日流動性,便急需在拆借市場高息「拆錢」。消息指,六月中因有銀行未趕及調撥中港兩地人民幣資金,觸發市場以為流動性趨緊訊號,刺激隔夜拆息急升至逾4厘。

銀行界認為,滬港通推出後,若流動性安排無改善,拆息大幅波動會更頻繁,雖金管局一直密切關注銀行中港兩地的資金配置和調撥,但市場人士指,缺乏存款基礎的外資行始終會有較大壓力,最需要金管局提供更靈活的流動資金支持。