理財Campus:趁市淡靜 捕捉輪證升浪

半年將盡,是時候檢討投資得失,並計劃下半年的策略。對窩輪投資者來說,恒指波幅指數正處○五年以來低位,更應把握時機買「平輪」。另一邊廂,牛熊證亦受一批不愛捕捉引伸波幅升跌的投資者所歡迎,以下為你推介最強輪證攻略。

七月市勢波動 宜買「證」

近兩年恒指均於下半年錄逾一成升幅,並跑贏上半年。更重要是,無論大家是否相信「七翻身」之說,亦不能否定港股近年每逢七月的強勁表現,因自○五年起,恒指在七月份皆見上升,平均升幅超過4%。

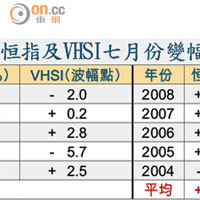

然而,要注意雖然近年恒指七月「9連升」,但反映投資者對未來波幅預期的恒指波幅指數(VHSI),過往10個七月是5升5跌,走勢較難捕捉。基於恒指窩輪引伸波幅變化,與VHSI的關連性大,亦即有機會出現看對大市走勢、投資者卻仍要輸錢的情況。

睇中線應吼低引伸輪

以一○年七月為例,恒指上升4.4%,但VHSI同期急挫5.7個波幅點,反映在這段時間內持有恒指認購證的投資者,隨時因「輸波幅」而由贏變輸,相當激心!因此,部分人想到以恒指牛熊證出擊,藉以減低受引伸波幅下跌的影響。

摩根大通香港認股證牛熊證銷售及市場部主管張智卓表示,若大市波幅在六、七月時仍維持於現時較低水平(近期低企於12至13點),部分進取的投資者仍可揀選距收回近至300、400點的恒指牛熊證。然而,當之後波幅擴大,屆時宜轉移挑選距收回500至600點的條款,減低產品被強制收回的風險。

近期部分成交較大的恒指牛熊證,實際槓桿達30倍,高於恒指窩輪一般的10倍、20倍槓桿。不過,對持貨期較長的中線投資者來說,他認為低引伸的恒指輪仍相對合適,因有機會同時賺價賺波幅。而近日較受市場歡迎的恒指輪,多為十月到期的貼價條款。

個股熱門首選 騰訊輪

指數以外,部分投資者也許更愛從個股中尋找投資機會。而事實上,年內錄最多資金淨流入的窩輪相關資產,並非恒指輪,而是「股王」騰訊(00700)相關認購證。展望下半年,股份輪焦點又會否再度變更?

港交所ETF內險值博

大和香港權証銷售部聯席董事葉文炘認為,現時恒指升跌較以往難預測,炒股不炒市的值博度可能較高。當下半年滬港通開通,將是重大的基本因素改變,配合中央貨幣政策不太傾向收緊,A股有機會見底回升,並帶動港股氣氛及交投轉趨活躍。

在此大環境下,她預期港交所(00388)(獨市生意最能受惠滬港通)、內險股(H股較A股溢價已收窄至較合適水平)、A股交易所買賣基金(受惠A股走勢好轉)、騰訊(為內地投資者熟悉,但沒有在內地上市)等相關資產會成為市場焦點,投資者不妨留意相關窩輪的買賣機會。

惟她提醒,現時市況相對淡靜,短期入市宜選擇防守性較高的窩輪條款,包括不太價外及年期不太短。投資者亦可待相關股份升浪開始,才採取較進取的策略,例如選擇價外一成的騰訊認購證等。

短線買油股 長揸燃氣

張智卓建議,投資者更可考慮以中線及短線兩套策略,捕捉潛在獲利機會。短線而言,市場憧憬人行有機會進一步擴寬「定向降準」範圍,短期或有利內銀走勢。另近日伊拉克局勢緊張,刺激國際油價向上,對油價敏感度較高的中海油(00883)或有較大波動,投資者可因應作一些短線窩輪部署。

中線策略方面,若看好內地股市下半年好轉,可考慮安碩A50中國(02823)及南方A50(02822)相關窩輪,惟因A股轉勢時間難測,投資者可以一年期以上、約一成價外的條款作中線部署,產品實際槓桿一般有5、6倍。

另天然氣板塊受惠內地的中長期國策,加上早前中俄簽定了天然氣協議,料有利相關股份如中石化(00386)、中國燃氣(00384)等股份的前景,窩輪投資者亦可從中發掘機會。