技術分析如「熱手謬誤」

華爾街日報最近刊出一篇《向技術分析豎起大拇指》(Thumbs Up For Technical Analysis)的文章。文中Wasatch Funds的總裁Sam Stewart透露,其公司愈來愈常以價格訊號來選股,由以往100%採用基本面分析,變成現在會參考多個技術指標。我已有一段時間未聽過基金經理承認自己使用技術分析,至少他們不會用上這四個字。

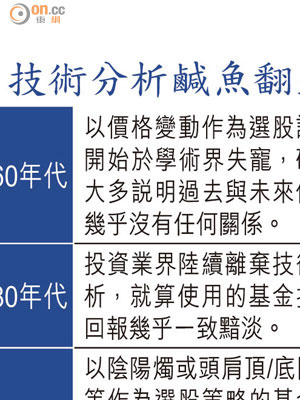

在六十年代,以價格變動作為選股訊號開始於學術界失寵。芝加哥大學的Gene Fama發表研究,說明過去股價與未來價格幾乎沒有任何關係,此後許多學者的研究亦有類似的結論。

基金標榜動能投資

投資業界亦在八十年代陸續離棄技術分析,很少基金會使用技術分析作為它們的主要選股方法,使用的基金也不會大肆宣揚,而且投資回報幾乎一致黯淡。

雖然今天以陰陽燭或頭肩頂/底圖表等作為選股策略的基金幾乎絕迹,但技術分析仍然以另一個名字──動能投資(momentum investing)存在。動能投資是完全基於證券價格的訊號行為,是一種得到充分學術支持的技術分析。

動能投資不是甚麼新鮮事,只是以前叫做價格動能(price momentum)或相對強度(relative strength),後者更在八十年代相當流行。不管是甚麼名字,偏好近數月表現領先的股票和避免滯後的股票,早就為投資者所採用。諷刺的是,其中一名動能投資的早期支持者,正是Gene Fama的學生Cliff Asness。

我不是動能投資的支持者,因為它似乎太過容易,有如免費午餐,而免費午餐通常都不會提供很高的營養價值。不過,這方法既有研究支持,亦為許多基金所採用及接受。所以,我不會純粹因為Wasatch Funds偏離基本面,而質疑其管理方法。

警告式指標非必然

但有一事卻讓我擔心,在該文內,Stewart談及他在○八年的經驗。當年他趁着跌市入市,結果卻看着市場進一步急劇下跌,因此他現在監察着「幾項在金融危機發生前出現的警告式技術指標」。這聽起來像打昨日的仗,偏偏在現實中,每一次股市崩潰和前一次的情形也可能非常不一樣,又或許是文章無法詳盡說明有關研究分析而已。如果以回報衡量,到目前為止Stewart的投資方法還是很不錯。

一如技術分析,在體育界的「熱手謬誤」(hot-hands fallacy)研究也有新發展。一九八五年刊出的「籃球熱手:關於隨機序列的錯誤認知」(The Hot Hand in Basketball:On the Misperception of Random Sequences),推翻了普遍認為籃球射手有所謂「熱手」、「冷手」的概念。論文指出,前一次投籃命中與否,對下一次投籃的命中率並沒有任何影響。這論文很快被列入MBA課程,提醒人們不要從毫無意義的事情中尋找意義。

雖然統計學說明前後的投籃命中率並無相關性。然而有人繼續研究,發現球員在成功入球後,會較傾向嘗試難度較高的投射,如果將統計加入有關難度的調整,「熱手」現象的確存在,儘管只是數個百分比的差異。雖然如此,研究本來帶出的「人們從不存在的模式中尋找模式」,依然是個有益的教訓。