股博士隨筆:AH炒差價見好要收

滬港通大風一吹,無論H貴過A、或A貴過H,即時炒賣折讓收窄,○七年的戲碼再度重演。但有趣的是,同一家公司基本因素未有絲毫轉變,但價值卻因「北水」或「南水」參與而改觀。

正如一件產品A在甲地賣5元、在乙地賣10元,買家如無限制當然在甲地購買,結果產品A在甲地漲價到8元,但其實東看西看仍只是值5元這價錢,只不過在乙地賣得特別貴而已。

假如有替代產品B在功能上大同小異,價錢仍是只賣5元,聰明的消費者自然會選B而棄A。

內地股市一向無價值投資這回事,使龍頭股的估值還遠遠不如二三線公司,甚至愈低質的公司愈受捧(博重組注資)。同一類型企業,IPO新公司可以比舊公司高數倍。香港投資者感嘖嘖稱奇,但在滬港互通下,亦要參與「鬥傻」行列。

估值差異會修正

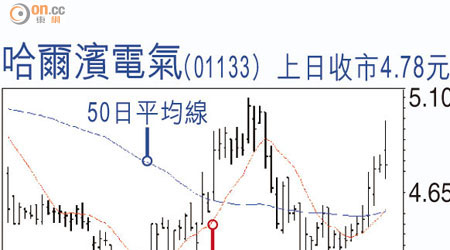

衡量一間公司的估值最簡單的是看市盈率,但結果同一板塊的公司要分門別類,AH同步上市的公司即時身價上升。舉電力設備股為例,上海電氣(02727)因H股存大折讓而急升14.8%,較小折讓的東方電氣(01072)亦升5%,但無發A股的哈爾濱電氣(01133)則無升跌,因而造成估值上的差異,在多個板塊都見這些例子。

滬港通最大的好處是方便外資參與A股,原本安徽海螺H股較A股貴四成,要揀當然買A股,海螺H股反而受累。

根據均值回歸或效率市場解說,這現象總會修正。昨天是平地一聲雷,未知可維持多久,畢竟滬港通實施時間或需半年,要用200倍市盈率買昆明機床(00300)的確難以接受。

DR.Stock