對沖國度:博私有化如守株待兔

昨日又殺出台泥國際(01136)私有化,雖然有不少人熱衷尋寶,發掘私有化或者賣殼的目標,但自己一向興趣甚低,命中率基本上接近零,主要原因是由於選股的理念根本已經排除了大部分可能性。

成為私有化的目標,大多數是懷才不遇,所以估值才會偏低,往往對比帳面值或資產淨值有大折讓。當然業務亦很大機會處於在谷底復甦的前期,大股東才會有誘因出溢價私有化。

自己近年的選股概念,一是選擇一些有能力擺脫宏觀環境困擾,靠差異化殺出重圍的公司,另一是選擇出現了一些催化劑,令到行業或公司本身踏上正軌。如果循這兩個主要角度着手的話,是相當不容易遇上私有化的目標,自己選股是側重於盈利能力,尋寶遊戲卻多數是在於帳面資產,這個基本差異太大,難怪甚少成為幸運兒。換個角度,自己是喜歡主動出擊,而不想守株待兔。

水泥股升勢未完

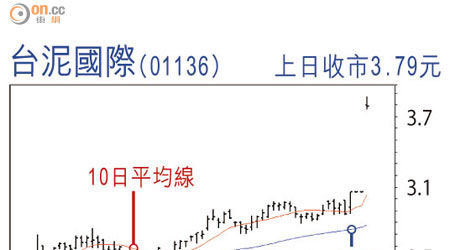

不過,台泥國際私有化這件事,的確是有些啟示。大股東作出如此舉動,變相是表明對行業中長線前景有信心。因為台泥國際本身股價在最近幾個月累積升幅甚大,原因當然是行業復甦,但水泥股本身是周期股中的一員,短期好景,不代表長期一定好。

所以今次私有化的行動,已刺激了同業股價進一步上升,因為向好的勢頭,應會比原先估計的時間還要長。假如要追入的話,就應該用橫死掂死心態,去追入槓桿相當較高的公司,即是負債水平較高公司,雖然危險,股價上升空間卻更大,用較小注碼便可。

豐盛金融資產管理董事 黃國英(作者為註冊持牌人士)