積金強中搜:動態配置基金策略靈活

一看到「靈活管理」、「目標回報」、「基金經理精選」等字眼,不少投資者都會望多兩眼,畢竟大家付出不算便宜的管理費予基金經理,自然期望基金能表現出眾,最低限度跑贏大市。

現時強積金市場上同樣有採取動態資產分配、以應對市場環境變化的產品供打工仔選擇,但由於基金的最大股票投資比例各有不同,大家投資前宜看清基金便覽上「基金類型描述」一項。

波動市降股票比例

在眾多動態配置的基金中,以德盛安聯目標回報基金較早成立。它自○四年推出,截至今年八月的基金規模為1.94億元。有別於傳統混合資產基金的股債比重固定不變,這是一隻會採取動態資產分配策略的混合資產基金,最多50%投資於全球股票(意味股票比重可由0至50%不等,由基金經理決定),其餘則分配在定息證券及現金等,以期取得與指數表現無關的絕對回報。

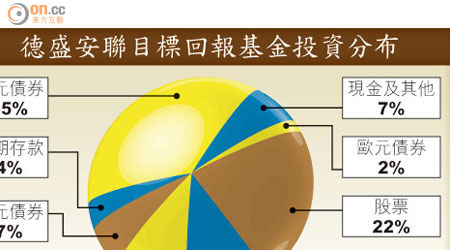

基金經理或鑑於早前股市較為波動,截至八月底基金僅持有22%股票,十大主要投資中的股份包括香港電訊(06823)(比重2%)、滙控(00005)(比重1%)及美股輝瑞(比重1%)。債券及定期存款各佔當時基金資產67%及4%。按晨星(亞洲)資料,基金(T類單位)錄得三年年度化3.62%升幅(截至九月底),年內上升1.27%(截至十月九日)。

另外,BCT目標回報基金及AMTD RCM靈活資產基金的投資經理同樣為RCM研富,其組合基本上與德盛安聯目標回報基金一致,惟要注意前兩者的表現一般會稍為跑輸後者。

至於風險承受能力較高的投資者,或可考慮友邦基金經理精選退休基金,其最大股票投資可達九成,截至七月底基金持約50%股票比重(較今年四月的85%股票比重大幅減少)。

至於滙豐/恒生靈活管理基金,可能是較穩健打工仔之選,其最大股票投資約35%。六月時基金的股票比重僅4.3%,債券比重佔近八成。