內企港撲水 財仔慎貸

內地銀行體系鬧錢荒,不但有內地業主蝕讓在港豪宅套現,更有企業老總來港「撲水」。第一信用(08215)主席冼國林透露,近月內地客戶查詢借貸增加,涉及金額動輒數千萬元,惟因不符合條件,最終公司僅借出千多萬元。

自五月底開始,上海銀行同業拆息顯著抽高,六月下旬隔夜拆息更曾抽高至近30厘,銀行需要用高息吸存款度過半年結「難關」,以致個別條件稍遜企業借貸無門,不得不轉來香港「求救」。

傳溫州客賣天璽蝕195萬

冼國林透露,近月內地客戶向公司查詢大額貸款數目增加,而且成功借貸個案,借款人均為內地企業總裁及「老闆」。不過,因內地客戶須有香港居民作為擔保,或者以在港資產如股票、物業作為抵押,公司才會借貸,由於一般內地客戶未必能符合上述條件,因此大多遭拒諸門外。

GIC環球信貸董事總經理王瑤則透露,內地客戶佔整體客戶人數比例維持少於5%,借款人大多為生意人,貸款金額一般超過1,000萬元。有本港銀行零售銀行業務主管表示,銀行對跨境個人貸款審批標準有既定政策,包括借款人必須有香港住址證明及收入主要來自香港等,即使近期內地鬧錢荒,跨境個人貸款不會因此顯著增加,需求增加主要集中來港貸款的內地企業。

值得留意是,近期市場錄得多宗內地業主減價出售港豪宅個案,原因可能與內地調控及錢荒問題有關。代理表示,西南九龍瓏璽三座一個中層單位,建築/實用面積約1,140/898方呎,以約1,400萬元售出,建築/實用呎價約1.23萬/1.56萬元,儘管業主帳面獲利約27萬元,但扣除釐印費及代理佣金等開支後,預期需要虧蝕約30萬至40萬元。

九龍站天璽同樣頻頻有內地業主「蝕住走」,例如日鑽璽一個高層單位,早前以約2,730萬元易手,單是帳面已虧蝕約50萬元,若連同釐印費及佣金等開支,料蝕約195萬元,市傳業主來自溫州。

大眾銀行深分行生意旺

不過,內地錢荒令港銀受惠,大眾金融(00626)旗下大眾銀行行政總裁陳玉光透露,該行在深圳分行開辦近六個月的中小企貸款業務,最近表現不俗,客戶多為內地廠商以外的生意人,借貸額集中在80萬至100萬元人民幣。因有關貸款業務成績理想,該行計劃在其他地方如廣州開設支行。

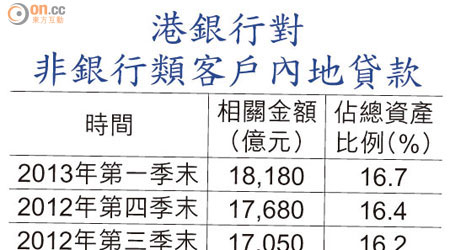

金融管理局資料顯示,截至首季末,本港零售銀行對非銀行類客戶中國相關貸款總額高達18,180億元,佔總資產16.7%,較去年底增500億元。