復星高溢價全購Club Med

復星國際(00656)與安盛(AXA Private Equity)計劃聯手收購巴黎上市的度假區營運商Club Mediterranee SA(地中海俱樂部),出價溢價達22%,估值超過54億港元。復星今早復牌,分析料對復星股價壓力不大。

復星昨中午停牌,其後Club Med發通告表示,獲集團最大兩位股東復星及安盛提出以22%溢價全面收購,每股作價17歐元,較上周五收市價13.85歐元高出22%,即對Club Med估值達5.40億歐元(約54.52億港元)。目前復星及安盛分別持Club Med9.96%及9.40%股權,即全購其他股份最多須斥資約44億港元。

支持發展亞洲市場

近年經營狀況轉差的Club Med稱,集團需要穩定的股東結構,以便不受與股價有關的短期限制。復星母公司復星集團高級總裁助理兼商業事務部總經理錢建農稱,有信心聯同安盛及Club Med管理層面對Club Med的短期不確定性,支持Club Med特別在亞洲的發展,及鞏固其在歐洲市場的地位。

若收購成功,Club Med將會退市,而集團的首席執行長Henri Giscard d'Estaing及副執行長Michel Wolfovski將留任管理層。Henri父親為法國前總統戴斯唐。

復星則稱,若未能獲得Club Med的五成股權,有關收購將宣告失效,與安盛已同時提出收購Club Med發行在外的可換股債券。Club Med董事會將委任一名獨立專家就收購條款提供意見。

復星股價料難大跌

金利豐證券研究部董事黃德几指,Club Med在年輕及專業人士等客戶群擁有良好口碑,對復星以較高溢價收購不感意外,金額雖高但對復星未必不利,相信復牌後即使股價向下,幅度亦有限,長遠要視乎復星與Club Med的協同效應,料隨着復星將醫藥、房地產、礦業等業務分拆上市,將更專注零售方面業務,經營一線尾、二線頭的零售品牌。

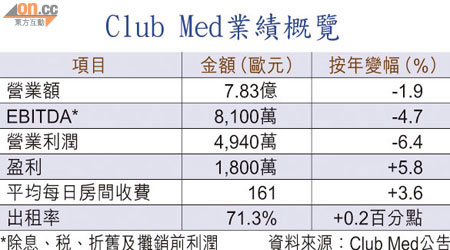

Club Med剛公布四月底止中期盈利,按年增加5.8%至1,800萬歐元,惟營業額及經營利潤倒退,公司解釋部分受巴黎學校假期因素影響,又承認法國經濟不景,來自法國收入按年跌5.7%,幸獲其他市場增長抵銷,來自亞洲及美國的預訂按年增長逾8%,自大中華區的預訂更增逾40%。