財險供股未必掀集資潮

繼一一年後,財險(02328)再度大折讓供股,分析認為,是次供股主要是為改善母公司人保集團(01339)資本狀況,同時不排除透過擴大資本,提早為日後發次級債進行部署,但因其他內險企業償付能力充足率處高水平,預期內險股未必會爆發「集資潮」。

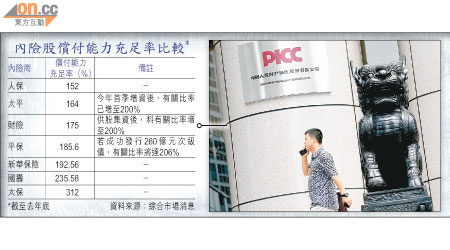

人保集團應中保監要求,上周四披露其償付能力充足率,截至去年底為止,有關比率僅152%,略高過監管要求的150%。

對於財險日前突然宣布供股,建銀國際非銀行金融行業高級分析師余啟正認為,相信主要原因是確保人保集團償付能力充足率最少穩定在150%以上。

他又說,財險集資為未雨綢繆做法,不排除透過擴大資本,為未來發次級債進一步集資。

同行償付能力高

綜合券商意見認為,財險供股計劃通過後,償付能力充足率將由175%,增加至約200%,槓桿比率由45%,下降至36%,相信供股帶來的資金能幫助財險調整結構,有助改善公司及母公司資本狀況。

市場關注財險供股會否有「帶頭作用」,京華山一分析師夏平認為,因同業的償付能力處高水平,加上《第二代償付能力監管體系整體框架》屬討論階段,因此她相信內險股未必有逼切需要集資。

上次財險宣布供股計劃翌日,股價輕微下跌1.47%,然而再下一個交易日反彈8.90%。昨日財險收報9.94元,下跌2.54%,而且大部分券商沒有因應供股事宜調低財險目標價。

AMTD證券業務部總經理鄧聲興表示,是次供股顯著折讓約47%,直言「非常抵買」,建議持貨投資者考慮參與供股,或在9.7元水平收集。由於是次每10股供1.1股,因此提醒散戶可考慮額外供股等做法湊夠數,盡量避免手持碎股。